Gründe für alternative Investments

Nach einem 30-jährigen Bullenmarkt bei Anleihen und einerstarken, mehrjährigen Erholung bei Aktien fragen sich vieleInvestoren, wie es an den Finanzmärkten weitergeht.

Vor allem das aktuelle Niedrigzinsumfeld und der Bedarf an marktneutralen Lösungen veranlassen Investoren zunehmend, ihre Allokationsentscheidungen im Hinblick auf alternative Anlagestrategien zu überdenken.

Zunehmende Bedeutung alternativer Renditequellen

In den kommenden Monaten dürften drei wichtige Themen im Fokus der Investoren stehen:

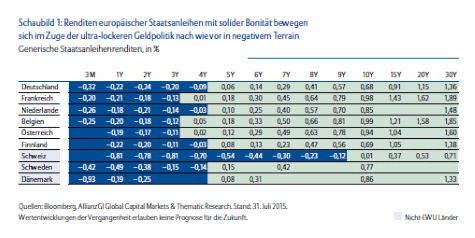

1. Die finanzielle Repression hält nicht nuran, sie hat sogar eine neue Stufe erreicht:Ungeachtet der jüngsten (April-Juni 2015)Korrektur an den Anleihenmärkten befinden sich Renditen von Staatsanleihen mit solider Bonität nach wie vor in negativem Terrain - und zwar nominal (siehe Schaubild 1). Es ist bezeichnend, dass etwa 50 % der ausstehenden Bundesanleihen negative Renditen aufweisen. 1 Mit negativen Renditen - ob real oder nominal - erfüllen Anleihen jedoch nicht länger ihre traditionelle Rolle als Ertragsanlage. Gleichzeitig zeichnen sich Abwärtsrisiken am Horizont ab, da an den Märkten die für die kommenden Jahre erwarteten Leitzinsanhebungen in den USA einzupreisen sind. Aus diesen Gründen entscheiden sich Investoren in der aktuellen Niedrigzinsphase zunehmend für alternative Anlagestrategien mit konservativem Rendite-Risiko-Profil als Substitute für Anleihen.

2. Die weltweit anhaltend expansive Geldpolitik und eine in etwa mit ihrer Potenzialrate wachsende Weltwirtschaft sollten risikoreiche Assets längerfristig stützen. Die Bewertungsniveaus verschiedener Assetklassen sind nach einem mehr als drei Jahre andauernden Bullenmarkt jedoch überzogen und in einigen Regionen dürften Aktien nur noch wenig Aufwärtspotenzial bieten. Viele Investoren suchen daher zur Ergänzung ihrer Aktienallokation nach marktneutralen Strategien, d. h. nach Strategien mit geringem effektiven Exposure (Beta) zum Markt.

3. Investoren sollten sich zudem auf eine erhöhte Volatilität einstellen. HoheBewertungen bei verschiedenen Assetklassen, die erwartete erste Zinserhöhung durch die US-Notenbank sowie verschärfte(geo)politische Risiken könnten risikoreichen Assets vorübergehend den Wind aus den Segeln nehmen. Volatilitätsmanagement und Absicherung gegen Verluste werden daher an Bedeutung zunehmen.

In Anbetracht dieses Konjunktur- und Kapitalmarktausblicks suchen Investoren nach neuen Wegen, um ihre traditionelle Assetallokatio mit Blick auf ihre Anlageziele zu ergänzen. Die Bedeutung alternativer Investments wächst, während Kunden nach Substituten für Anleihen(d.h. einem stabilen Einkommensstrom mit begrenzter Volatilität), neuen Beta- und Alpha-Quellen, unkorrelierten Erträgen 3 (Marktneutralität), besserer Portfoliodiversifikation, niedrigerer Volatilität und Schutz vor extremen Verlusten ("tail-risk protection") suchen. Das Universum alternativer Investments umfasst dabei unterschiedliche Assetklassen und Anlagestile mit jeweils eigenem erwarteten Rendite-Risiko-Profil, die sich zur Konstruktion eines maßgeschneiderten Portfolios einsetzen lassen. Im Folgenden werden die einzelnen Ausprägungen näher betrachtet.

Das Universum alternativer Investments

Alternative Investments sind keine Assetklasse an sich. Vielmehr erstreckt sich das Universum alternativer Investments u. a. über folgende Bereiche:

- nicht traditionelle börsengehandelte Assetklassen(außerhalb von Aktien und Anleihen) wie Rohstoffe und Währungen;

- auch reale Vermögenswerte mit Nischencharakter wie Waldland, Wein, Antiquitäten und Kunst sowie immaterielle Vermögenswerte wie Patente, Lizenzansprüche und Einkünfte aus Flugzeug-Leasing gelten als "alternativ" im Verhältnis zu klassischen Anlagen;

- Handelsstrategien, die traditionellen Long Only-Managern nicht zur Verfügung stehen, etwa Leerverkäufe, Hedging mit Derivaten und

Leverage (Hebelwirkung);

- Anlagestrategien, die auf privaten Verträgen beruhen (und weniger liquide sind) wie Private Equity, Private Debt, Private Real

Estate Equity / Debt sowie Infrastrukturbeteiligungen (Eigen-/Fremdkapital), sowie

- alternative Investmentvehikel, die diese Assets / Strategien als Limited Liability Companies (LLCs), Limited Partnerships (LPs) und Cayman-

Fonds strukturieren, deren Manager weniger Beschränkungen bei der Umsetzung

entsprechender Strategien unterliegen.

In diesem Sinne lassen sich alternative Investments zum einen nach der (Il)Liquidität des zugrunde liegenden Assets oder Anlagestils, zum anderen nach dem Liquiditätsgrad ihres Vehikels einteilen (siehe Schaubild 2). Nach der Finanzkrise haben Kunden zunehmend eine stärkere Angleichung zwischen der Liquidität des zugrunde liegenden Assets und der Liquidität des Vehikels gefordert.

Drei große Trends

Die Alternative Investment-Branche wurde in den vergangenen Jahren von drei großen Trends geprägt:

1. Institutionalisierung, d. h. eine Verschiebung der dominierenden Investorenbasis von risikotoleranten hin zu eher risikoscheuen institutionellen Investoren (siehe Schaubild 3): Diese Veränderung der Kapitalzuflüsse führte innerhalb der Branche zu einem Anstieg alternativer Anlagestrategien mit konservativem Rendite-Risiko-Profil. Gleichzeitig gehen immer mehr institutionelle Anleger ihr Engagement in alternativen Anlagen direkt über entsprechende Assetmanager ein anstatt über Anbieter von Dachfonds.

2. Ausweitung des Anlegerkreises auf Privatinvestoren - "Retailization": Das rasante Wachstum der vollständig regulierten alternativen Investmentfonds in den USA bzw. der alternativen OGAW -Fonds 5 in Europa und Asien ermöglicht auch Privatanlegern den Zugriff auf alternative Strategien, die zuvor nur großen institutionellen Investoren vorbehalten waren.

3. Regulierung: In Europa haben Offshore-Fonds wie jene der Cayman Islands aus Gründen der Steuertransparenz und aufgrund der europäischen AIFM-Richtlinie 6 Marktanteile an vollständig regulierte OGAW-Fonds verloren.

Die Erfolgsgeschichte alternativer Investments

Alternative Investments haben in den letzten Jahren rapide an Bedeutung gewonnen. Ihr Marktvolumen ist seit 2005 doppelt so schnell gewachsen wie das herkömmlicher Anlagen. Laut McKinsey ist das verwaltete Vermögen im Bereich alternativer Investments von 2005 bis 2013 von 3,2 Billionen auf 7,2 Billionen US-Dollar gestiegen. Zu diesem Wachstum haben alle Untergattungen alternativer Investments beigetragen (hier definiert als Hedgefonds, Private Equity und reale Vermögenswerte). 7 Während alternative Investments sich weiter etablieren, könnte ihr Volumen gemäß einer Studie von PwC bis 2020 auf 13 Billionen US-Dollar steigen.

Breite Auswahl an Investmentmöglichkeiten

Alternative Anlagestrategien, etwa Hedgefondsstrategien, waren in der Vergangenheit ausschließlich im Rahmen wenig liquider Vehikel wie Cayman-Fonds und LPs für einen eingeschränkten Investorenkreis zugänglich. In letzter Zeit sind solche Strategien in Form von Publikumsfonds und OGAW-Fonds aber auch für Anleger verfügbar geworden, die regulierte Anlagevehikel bevorzugen bzw. nur solche erwerben dürfen. Im Rahmen derartiger "liquider alternativer Investments" werden vielfältige Strategien angeboten. Allerdings sollten Anleger darauf achten, dass die zugrundeliegenden Vermögenswerte bzw. der Anlagestil der Strategie möglichst gut zur Liquidität des jeweiligen Fondsvehikels passen. Nach Angaben von Hedge Fund Research(HFR) lassen sich mindestens vier Hauptkategorien unterscheiden, die sich noch weiter unterteilen lassen:

1. Event Driven-Strategien

basieren typischerweise auf speziellen Ereignissen wie Unternehmensrestrukturierungen oder Übernahmen, die Ertragschancen durch

Long- und Short-Positionen in Stammaktien, Vorzugsaktien oder Anleihen eines bestimmten Unternehmens eröffnen.

2. Relative Value-Strategien

umfassen den Kauf eines Wertpapiers und den Leerverkauf eines gleichartigen Papiers zur Ausnutzung potenzieller Preisdifferenzen. So können Investoren beispielsweise mit einer Strategie auf Basis der Vereinnahmung von Varianzrisikoprämien an den Volatilitätserträgen einer Assetklasse partizipieren.

3. Makrostrategien

sind "Top Down"-Anlagestrategien auf Grundlage globaler makroökonomischer

Trends und Ereignisse, die Long- oder Short-Positionen in Aktien, Anleihen,

Währungen oder Rohstoffen beinhalten können.

4. Aktienhedgefondsstrategien

sind "Bottom Up"-getriebene Anlagekonzepte, um von Long- oder Short-Positionen in börsengehandelten Aktien und / oder in Derivaten

mit Aktien als Basiswert zu profitieren.

Alternative Investments als Diversifikationselement

Alternative Anlagestrategien generieren unter denselben Marktbedingungen in der Regel andere Performancemuster als Aktien und Anleihen. Zahlreiche alternative Strategien sind auf niedriges Beta ausgerichtet - sie bewegen sich daher weniger stark in Einklang mit dem Gesamtmarkt, womit sie Diversifizierung und eine potenzielle Absicherung in fallenden Märkten ermöglichen, was dem ursprünglichen Gedanken von "Hedging" entspricht. Durch Erweiterung einer traditionellen Portfolioallokation um (liquide) alternative Investments kann ein breites Anlegerspektrum von höheren risikoadjustierten Renditen, verbesserter Diversifikation und einer potenziell niedrigeren Marktsensitivität profitieren. Obwohl alternative Investmentfonds und alternative OGAW-Fonds relativ neu sind, haben sich viele der dahinterstehenden Hedgefondsstrategien bereits über einen längeren Zeitraum bewährt. Als Proxy für die Hedgefondsbranche wird häufig der von HFR berechnete Branchenindex HFRI FWC (HFRI Fund Weighted Composite Index) herangezogen.

Dabei kann der Vergleich zwischen aggregierten Hedgefondsindizes und Aktienindizes wie dem S&P 500 auf kurzfristiger Basis (bspw. monatlich) irreführend sein. Dies gilt besonders dann, wenn es zu einem starken Kursanstieg am Aktienmarkt kommt. Viele alternative Anlagestrategien sind nämlich eher auf die Begrenzung von Verlusten als auf überdurchschnittliche Ergebnisse während einer Aktienrally ausgerichtet. Ihr Nutzen für den Anleger steigt also häufig erst in einer späteren Marktphase. Aussagefähigere Ergebnisse erhält man daher bei der Betrachtung langfristiger Daten.

Auf risikoadjustierter Basis - gemessen an der Überschussrendite in Abhängigkeit vom hierfür in Kauf genommenen Risiko (Sharpe Ratio) - haben Hedgefonds eine langfristige Outperformance gegenüber US-Aktien, internationalen Aktien sowie globalen Unternehmens- und Staatsanleihen erzielt. Selbst in den vergangenen fünf Jahren, also einschließlich der Hausse an den Aktienmärkten nach der Finanzkrise, blieben die Aktienindizes S&P 500 und MSCI World auf risikoadjustierter Basis hinter der Wertentwicklung des HFRI FWC zurück.

Neben attraktiven risikoadjustierten Renditen fallen auch die Ertragsmuster vorteilhaft aus. Alternative Investments haben sich in Bullenmärkten im Durchschnitt weniger stark entwickelt als Aktien, d. h. ihre Renditen blieben in steigenden Märkten hinter globalen Aktien zurück. Im Gegenzug brachen sie in Bärenmärkten gegenüber Aktien allerdings auch weniger stark ein. In angespannten Marktphasen wie zur Zeit der Finanzkrise belief sich der maximale Drawdown (der größte Verlust vom Höchst- zum Tiefstwert innerhalb des jeweils betrachteten Zeitraums) des HFRI FWC zwischen November 2007 und März 2009 auf 21,4 %, während Investoren im S&P 500 im gleichen Zeitraum einen Drawdown von 57 % hinnehmen mussten.

Zudem weisen alternative Investments eine niedrigere annualisierte Volatilität gegenüber Aktien und sogar gegenüber (Unternehmens) Anleihen auf. In den vergangenen 20 Jahren war die Volatilität alternativer Strategien nur in etwa halb so hoch wie jene von Aktien.

Investoren haben zwei Möglichkeiten: Sie können über einen maßgeschneiderten Advisory Service einfach und breit diversifiziert in alternative Anlagen investieren oder einzelne alternative Strategien beimischen, um ein spezifisches Anlageziel zu erreichen - sei es die Senkung der Zinssensitivität, die Dämpfung des Verlustrisikos von Portfolios oder die Verbesserung der Portfoliodiversifikation. In beiden Fällen spielen ein klares Verständnis der eigenen Risiko / Rendite-Ziele und eine umfassende Manager Due Diligence häufig eine zentrale Rolle.

Verstehen. Handeln.

- Angesichts des zu Ende gehenden langjährigen Bullenmarkts bei Anleihen, der kräftigen, mehrjährigen Erholung bei Aktien und einer sich abzeichnenden höheren Volatilität wächst der Bedarf an alternativen Renditequellen.

- Durch Erweiterung einer traditionellen Portfolioallokation um (liquide) alternative Investments kann ein breites Anlegerspektrum nicht nur von höheren risikoadjustierten Renditen, sondern auch von verbesserter Diversifikation und einer potenziell niedrigeren Marktsensitivität profitieren.

- Alternative Anlagestrategien sind immer häufiger in regulierten liquiden und transparenten Vehikeln zugänglich.

- Das Universum alternativer Investments umfasst unterschiedliche Assetklassen und Anlagestile mit jeweils eigenem erwarteten Rendite-Risiko-Profil, die sich zur Konstruktion eines maßgeschneiderten Portfolios einsetzen lassen.

Entscheidende Einblicke für vorausschauende Anlagestrategien! Wir sind überzeugt: Nur wer heute schon versteht, wie sich unser Leben in Zukunft entwickelt, kann vorausschauend investieren. Allianz Global Investors ist mit fachübergreifenden Kompetenzteams und Spezialisten global vertreten. Ausführliche Informationen erhalten Sie unter www.allianzglobalinvestors.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: Kiselev Andrey Valerevich / Shutterstock.com