SJB FondsEcho. Fidelity Global Technology Fund.

Anlagechancen. Vielfältig.

Technologieaktien weltweit verzeichneten in den letzten Jahren starke Kursgewinne. Hier wirkten sich Trends wie die weiter zunehmende Digitalisierung, der Siegeszug der Smartphones sowie Veränderungen der Computer-Architektur positiv auf die Notierungen aus. Auch nach dieser sehr positiven Entwicklung gibt es weiterhin diverse strukturelle Faktoren, die Technologiewerten in den nächsten Jahren Rückenwind geben könnten.

Fidelity-FondsManager Hyun Ho Sohn betont, dass sein Ausblick für die Technologiebranche vorsichtig optimistisch bleibt. In den letzten Jahren seien die Kurse von Technologieaktien zwar überdurchschnittlich gestiegen, so der Marktexperte, dennoch lägen ihre Bewertungen weder über den langjährigen Durchschnittsniveaus noch über denen des Gesamtmarktes. Die Fundamentaldaten der Unternehmen in der Branche bezeichnet Sohn als weiter gut: Sie generierten ansehnliche Cashflows und profitierten von ihrer Innovationsfähigkeit und ihrem geistigen Eigentum. Das rasante Wachstum der Märkte und Etats von Technologiefirmen sei damit ungebremst, denn die Digitalisierung schreite unaufhaltsam voran und zwinge immer mehr Branchen, auf intelligente Technologielösungen zu setzen. Für seinen global aufgestellten Technologiefonds findet Hyun Ho Sohn in diversen Teilbranchen nach wie vor eine große Vielfalt an Anlagechancen. Als Beispiel führt er den Smartphone-Sektor an: Zwar würden die Verkaufszahlen inzwischen langsamer wachsen, die Übertragung digitaler Inhalte aber exponentiell ansteigen. Treiber dieses Trends seien nicht nur die rasante Verbreitung mobiler Endgeräte, sondern auch deren kontinuierliche Weiterentwicklung. Über zusätzliche Funktionen wie Sensoren in Smartphones bekommen Konsumenten Zugang zu ganz neuen Erfahrungen. Die Konsequenz für seinen Technologie-Fonds: Die beiden Aktien von Apple und Alphabet, die zu den größten Einzelbeständen im Portfolio gehören, dürften überdurchschnittlich profitieren und damit weiteres Kurssteigerungspotenzial besitzen.

Der Fidelity Global Technology Fund A EUR (WKN 921800, ISIN LU0099574567) liegt in seiner Vergleichsgruppe internationaler Technologiefonds ganz vorne und wurde im September 1999 aufgelegt. Der Fonds verfügt über ein Volumen von 1,74 Milliarden EUR und nutzt den Euro als Referenzwährung. Seit März 2013 verwaltet FondsManager Hyun Ho Sohn das Investmentprodukt und hat in dieser Zeit eine annualisierte Rendite von +23,1 Prozent generiert - damit wurde der Vergleichsindex MSCI AC World Information Technology um mehr als drei Prozentpunkte übertroffen. Sohn verfügt über 17 Jahre Investmenterfahrung und hat sein Portfolio über 62 Einzelpositionen breit gestreut. Der aus Südkorea stammende Marktexperte verfolgt einen Ansatz, der auf Fundamentalanalysen nach dem Bottom-up-Prinzip basiert und hat seinen Technologiefonds unter den ersten zehn Prozent der Morningstar Peer Group etabliert. Über die letzten fünf Jahre konnte der Fonds eine kumulierte Performance von +161,3 Prozent in Euro erzielen und damit eine erhebliche Mehrrendite gegenüber der MSCI-Benchmark aufweisen, die es lediglich auf +133,2 Prozent bringt. Wie sieht die so erfolgreiche Anlagestrategie von FondsManager Sohn im Detail aus?

FondsStrategie. Stockpicking. Praktiziert.

Der Fidelity Global Technology Fund strebt ein langfristiges Kapitalwachstum an und investiert hierzu mindestens 70 Prozent des FondsVermögens in Aktien von Unternehmen in der ganzen Welt, die technologische Vorteile oder Verbesserungen in Verbindung mit Produkten, Verfahren oder Diensten bieten oder davon wesentlich profitieren. Hyun Ho Sohns Interesse im globalen Technologiesektor gilt vornehmlich attraktiv bewerteten Qualitätsunternehmen mit guten Chancen auf nachhaltiges Wachstum. Er verfolgt einen stringenten Stockpicking-Ansatz und wählt die Titel für seinen Fonds mithilfe einer gezielten fundamentalen Einzeltitelanalyse aus. Für eine erfolgreiche Suche nach langfristigen Branchenführern kommt es seiner Ansicht nach entscheidend darauf an, technologische Trends, Innovationen und neue Technologien zu verstehen. Von Sohn favorisierte Titel fallen meist in eine der drei Kategorien "Wachstum", "Zykliker" oder "Special Situations". Die Wachstumsunternehmen im Technologiesektor sind innovationsgetrieben oder im Besitz revolutionärer Technologien, sodass ihnen ein Wachstumsschub bevorstehen könnte. Im zyklischen Bereich der Tech-Aktien winken Gelegenheiten meist in Teilbranchen, berichtet der Marktstratege: Diese Firmen zeichnen sich typischerweise durch eine starke Marktstellung aus und entwickeln sich dann besonders gut, wenn die Konjunktur brummt. Bei den Firmen in Sondersituationen handelt es sich indessen um fehlbewertete Unternehmen mit Erholungspotenzial, die sich oftmals in Umstrukturierungsphasen befinden. Mit seinem fundierten Verständnis für technologische Trends strebt Sohn danach, die Marktführer von morgen zu identifizieren. Wie ist sein FondsPortfolio im Einzelnen zusammengesetzt?

FondsPortfolio. USA. Führend.

In der Länderallokation des Fidelity Global Technology Fund liegen die USA mit 63,2 Prozent Anteil am FondsVermögen unangefochten auf Platz eins. Weit dahinter folgt Japan, wo 8,4 Prozent der FondsBestände investiert sind. Auf dem dritten Platz der Länderaufteilung des Technologiefonds liegt Deutschland mit 6,0 Prozent des FondsVolumens. Aktien aus China besitzen einen Portfolioanteil von 4,5 Prozent, Dividendentitel aus Südkorea sind mit 3,8 Prozent gewichtet. FondsBestände in Taiwan (2,9 Prozent), Großbritannien (2,9 Prozent) und in Schweden (1,9 Prozent) ergänzen das Länderportfolio des Fidelity-Produktes. Komplettiert wird die Titelauswahl durch Firmen mit Sitz in den Niederlanden (1,1 Prozent) sowie in Russland (1,0 Prozent).

Welche Sektorengewichtung nimmt FondsManager Sohn vor? In der Branchenallokation des Fidelity-Produktes liegen Titel aus dem Bereich der Informationstechnologie mit 86,3 Prozent Anteil klar auf dem ersten Platz. Aktien von Verbrauchsgüter-Produzenten sind mit 6,2 Prozent im Portfolio vertreten, Firmen aus dem Sektor der Roh- und Werkstoffe bringen es auf einen Anteil von 1,5 Prozent am FondsVermögen. Das Branchenengagement bei Finanzunternehmen liegt bei 1,3 Prozent, Industrietitel decken 0,8 Prozent des FondsVolumens ab. Kleinere Bestände bei Telekommunikationsdienstleistern (0,5 Prozent) komplettieren die Sektorenverteilung des Fidelity-Fonds. Bei den Einzelwerten ist Hyun Ho Sohn ganz besonders von den beiden US-Technologieriesen Apple und Alphabet überzeugt, die die zwei größten Einzelpositionen im Portfolio bilden. Eine verhältnismäßig hohe Übergewichtung zum Vergleichsindex erfahren der US-Computerbauer Intel sowie der deutsche Softwarekonzern SAP. Der chinesische Suchmaschinenbetreiber Baidu rundet die zehn größten Einzelpositionen des Technologiefonds ab.

FondsVergleichsindex. Korrelation. Hoch.

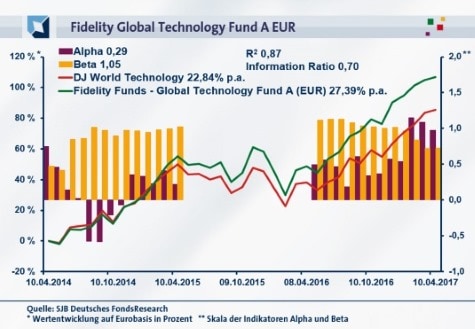

Für unsere unabhängige SJB FondsAnalyse haben wir den Fidelity Global Technology Fund dem Dow Jones World Technology als Benchmark gegenübergestellt. Das Ergebnis der Korrelationsanalyse mit dem Aktienindex für weltweite Technologietitel zeigt eine ausgeprägte Übereinstimmung. Mit 0,93 liegt die Korrelation über drei Jahre auf einem hohen Niveau, für ein Jahr fällt sie mit 0,77 etwas geringer aus. Die Kursentwicklung von Fonds und Benchmark verläuft weitgehend im Einklang, wie auch der Blick auf die Kennzahl R² beweist. Diese liegt für drei Jahre bei 0,87, über ein Jahr nimmt sie einen Wert von 0,59 an. Damit haben sich mittelfristig 13 Prozent der FondsEntwicklung indexunabhängig vollzogen, kurzfristig sind es 41 Prozent. Hier zeigt sich, dass FondsManager Sohn mit seinem Portfolio aus Technologiefirmen zuletzt stärker von der SJB-Benchmark abgewichen ist. Der Tracking Error des Fidelity-Fonds liegt über drei Jahre bei moderaten 5,25 Prozent, hohe aktive Risiken werden demnach von Marktstratege Sohn keine eingegangen. Wie ist es um die Schwankungsneigung des Technologiefonds bestellt?

FondsRisiko. Schwankungen. Erhöht.

Der Fidelity Global Technology Fund hat mit 18,88 Prozent für den letzten Dreijahreszeitraum die etwas höhere Schwankungsbreite als der Referenzindex aufzuweisen, der es auf eine Volatilität von 17,75 Prozent bringt. Über ein Jahr stellt sich das Szenario aus Sicht des aktiv gemanagten Aktienfonds positiver dar; jetzt liegt die Volatilität des Fidelity-Produktes knapp zwei Prozentpunkte unterhalb derjenigen des passiven Referenzindex. Die "Vola" des Technologiefonds beträgt 11,07 Prozent, während der Dow Jones World Technology Index eine mittlere Schwankungsneigung von 12,76 Prozent an den Tag legt. Kurzfristig geringere, längerfristig höhere Schwankungen - damit ist das Gesamtbild bei Fonds und Referenzindex mit Blick auf die Risikostruktur ziemlich ausgeglichen. Was kann die Analyse der Beta-Werte zur FondsKlassifikation beisteuern?

Der Fidelity-Fonds wartet über drei Jahre mit einem leicht über Marktniveau liegenden Beta auf, das einen Wert von 1,02 erreicht. Für ein Jahr fällt die Kennzahl merklich besser aus und liegt bei 0,73. Der rollierende Zwölfmonatsvergleich der Beta-Werte für den letzten Dreijahreszeitraum zeigt, dass der Technologiefonds mehrheitlich die größeren Wertschwankungen als der breite Markt aufzuweisen hat. Die Risikokennziffer lag in 20 der 36 betrachteten Einzelzeiträume über dem Marktrisikofixwert von 1,00 und nahm dabei einen Wert von 1,19 in der Spitze an. Dem stehen 16 Einzelintervalle mit einem unter Marktniveau befindlichen Beta von zutiefst 0,42 gegenüber. Die Quintessenz der Beta-Analyse: Der Fidelity-Fonds besitzt das etwas ungünstigere Risikoprofil im Vergleich zur SJB-Benchmark und verzeichnet eine tendenziell höhere Schwankungsanfälligkeit. Kann dieser Umstand durch attraktive Renditezahlen kompensiert werden?

FondsRendite. Alpha. Positiv.

Per 10. April 2017 hat der Fidelity Global Technology Fund über drei Jahre eine kumulierte Wertentwicklung von +106,85 Prozent auf Eurobasis aufzuweisen, was einer Rendite von +27,39 Prozent p.a. entspricht. Eine sehr attraktive Performance, die sich zudem klar besser als die Wertentwicklung des Dow Jones World Technology Index darstellt: Die SJB-Benchmark wartet über drei Jahre mit einer Gesamtrendite von +85,49 Prozent in Euro auf, die einem Ergebnis von +22,84 Prozent p.a. gleichkommt. Beim Wechsel auf die Jahresbetrachtung büßt das Fidelity-Produkt seinen Renditevorsprung zum Referenzindex ein: Mit einem Jahresergebnis von +11,07 Prozent fällt die Performance des Technologiefonds leicht schwächer als die des Dow Jones-Vergleichsindex von +12,76 Prozent aus. Insgesamt dominiert der hohe Performancevorsprung im längerfristigen Zeithorizont, weshalb der Fidelity Global Technology Fund im Renditewettbewerb den ersten Platz belegt. Welche Folgen hat dies für die Alpha-Werte des FondsProduktes?

Das Alpha des aktiv gemanagten Investmentfonds liegt über drei Jahre bei 0,29 und befindet sich damit im grünen Bereich. Nochmals erheblich besser präsentiert sich die Kennzahl auf Jahressicht mit 0,98. Im rollierenden Zwölfmonatsvergleich der Alpha-Werte über drei Jahre zeigt sich, dass der Technologiefonds fast durchweg erfolgreicher als die Benchmark agierte. In 32 der untersuchten 36 Perioden gab es ein positives Alpha bis 1,15 in der Spitze zu verzeichnen. Dem stehen lediglich vier Zeitintervalle mit negativen Alpha-Werten bis zutiefst -0,58 gegenüber. Die nicht nur wesentlich zahlreicheren, sondern auch in ihrer absoluten Höhe überzeugenden Alpha-Werte machen den Fidelity-Fonds zum klaren Sieger im Renditewettstreit mit der passiven Benchmark. Die über drei Jahre erzielte Information Ratio von 0,70 belegt abschließend die überzeugende Chance-Risiko-Struktur des Investmentproduktes.

SJB Fazit. Fidelity Global Technology Fund.

Auch nach den starken Kursgewinnen der letzten Jahre besitzt eine gekonnte Titelauswahl im Bereich der Technologieaktien weiter überdurchschnittliches Kurspotenzial. Hier überzeugt der Fidelity Global Technology Fund in besonderer Weise, bietet er doch eine nach Bottom-up-Prinzipien zusammengestellte Auswahl attraktiv bewerteter Qualitätsunternehmen mit nachhaltigen Wachstumsaussichten. FondsManager Hyun Ho Sohns fundiertes Verständnis für technologische Trends und Innovationen ermöglicht es ihm, die Marktführer von morgen zu identifizieren - die unter seiner Verantwortung erzielte Mehrrendite zum breiten Technologiesektor spricht für sich.

Erläuterungen

Alpha

Ist die Kennziffer für die Renditechancen. Das Alpha beziffert jenen Teil der FondsRendite, der auf aktive Titelauswahl zurückzuführen ist. Weder die allgemeine Marktentwicklung, noch ein höheres Risiko spielen für die Generierung dieser FondsErträge eine Rolle. Beispiel: Ein Alpha von 0,5 zeigt an, dass der Fonds im Vergleich zu seiner Benchmark in den gewählten Betrachtungszeiträumen einen durchschnittlichen Mehrertrag von 0,5 Prozent bei gleichem Risiko erzielt hat. Ein positives Alpha deutet darauf hin, dass ein aktives FondsManagement eine Mehrrendite für den Investor erwirtschaftet hat. Insofern ist die Kennziffer ein Leistungsindikator für erfolgreiches FondsManagement.

Beta

Gilt als Risikomaß. Die Kennzahl bemisst die relative Volatilität eines Investmentfonds in Bezug auf den Gesamtmarkt. Anders ausgedrückt: Beta ist das Resultat eines Risikovergleichs zwischen Fonds und Benchmark. Hat ein Fonds ein Beta von 1, ist sein Risiko identisch mit demjenigen des Index. Ein Beta > 1 bedeutet, das FondsRisiko ist überproportional, der Fonds ist risikoreicher. Ein unter 1 liegendes Beta lässt auf geringere Kursschwankungen eines Fonds schließen, er ist risikoärmer. Ein Beispiel: Weicht die Volatilität des Fonds um 15 Prozent nach unten ab, ist sein Beta 0,85, weicht sie 15 Prozent nach oben ab, ist es 1,15. Ein Wert über 1 spricht gegen den Fonds, ein Wert unter 1 für ihn. Ein negatives Beta bedeutet, dass sich der Fonds gegenläufig zur Marktentwicklung verhält. Der Beta-Faktor muss im Zusammenhang mit der Korrelation gesehen werden.

Dividendenrendite

Diese Kennzahl misst die Dividende einer Aktie im Verhältnis zum Aktienkurs zum Zeitpunkt der Ausschüttung. Sie wird in Prozent gemessen. Je höher der Wert, desto mehr Erträge in Form der Dividende bekommen die Anteilseigner aus der Unternehmensleistung heraus. Diese Erträge sind unabhängig von der Kursentwicklung an der Börse. Im Gegensatz zum Kurs-Gewinn-Verhältnis KGV werden hier die Erträge als Maßstab für die Rendite genommen, die tatsächlich den Anteilseignern zugute kommen. Ist der Wert hoch, deutet das auch auf eine Unterbewertung des Unternehmens an der Börse hin, denn wie eine hohe Dividende zeigt, ist die Ertragskraft größer, als der Aktienkurs ausdrückt.

Information Ratio

Die Information Ratio ist eine Kennziffer zur Beurteilung der Managementqualität eines bestimmten Fonds. Sie wird errechnet, indem man die FondsRendite durch das FondsRisiko teilt. Die Rendite wird hierbei mit Alpha gemessen. Das FondsRisiko anhand des Tracking Errors. Die Kennzahl liefert eine Aussage, ob das eingegangene aktive Risiko durch die erzielte Mehrrendite gerechtfertigt ist. Ist die Information Ratio positiv, ist dies der Fall. Je höher dieser Wert, desto besser ist das Management von Rendite und Risiko des untersuchten Fonds.

Korrelation

Die Korrelation ist die Kennziffer für die wechselseitige Abhängigkeit zweier Investments. Angegeben wird, wie wahrscheinlich sich die Kursverläufe gegenläufig (Korrelation -1), unabhängig (Korrelation 0) oder gleichläufig (Korrelation +1) verhalten. Die Kennzahl ergänzt und konkretisiert die durch ein positives bzw. negatives Beta angezeigte Richtung der FondsVolatilität durch eine Aussage zur strukturellen Abhängigkeit der Wertentwicklung des Fonds. Weisen Fonds und Index eine hohe Korrelation auf, werden sie auf dieselben Marktrisiken und -entwicklungen ähnlich reagieren.

Kurs-Buch-Verhältnis (KBV)

Das KBV ist eine Kennzahl für den Substanzwert eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Buchwert je Aktie teilt. Der Buchwert der Aktiengesellschaft ergibt sich durch den Abzug der Verbindlichkeiten von der Summe der Aktiva. Der Buchwert der Aktie ist das Ergebnis der Teilung des Unternehmensbuchwerts durch die Anzahl der Aktien. Je niedriger der Wert ist, desto preiswerter ist die Aktie. Wenn der Kurs der Substanz des Buchwerts entspricht, dann hat die Aktie einen "fairen" Wert.

Kurs-Cashflow-Verhältnis (KCV)

Das KCV ist eine Kennzahl der Liquidität eines Unternehmens. Man erhält es, in dem man den Aktienkurs durch den Cashflow je Aktie teilt. Der Cashflow eines Unternehmens bildet die wirklichen Zahlungsflüsse in einer bestimmten Zeitperiode ab. Sein Wert gibt das Volumen der im Unternehmen für Investitionen und Verbindlichkeiten vorhandenen liquiden Mittel an. Mit dem KCV kann die Entwicklung der Ertragskraft einer Aktiengesellschaft bewertet werden. Dabei gilt eine Aktie als umso preiswerter, je niedriger ihr KCV ist.

Kurs-Gewinn-Verhältnis (KGV)

Das KGV ist die Kennzahl der Ertragskraft eines Unternehmens. Es wird errechnet, indem man den Aktienkurs durch den Gewinn je Aktie teilt. Hier gilt: Je niedriger die Kennzahl, desto preiswerter ist die Aktie. Ein niedriges KGV bedeutet an der Börse ein Einstiegssignal in die Aktie. Sie gilt als unterbewertet und hat Aufstiegspotenzial. Liegt ihr KGV über dem Marktdurchschnitt, ist das ein Ausstiegssignal. Sie gilt als überbewertet. Die Wahrscheinlichkeit, dass ihr Kurs fällt, ist hoch.

R²

Die Kennzahl R² baut auf der Korrelation auf. Sie drückt den Prozentsatz der Bewegungen eines Fonds aus, die durch Bewegungen in seinem Referenzindex erklärt werden können. R² ist das Quadrat der Korrelation. Das heißt, dass maximale R² liegt bei 1. Dieser Wert bedeutet, dass 100,0 Prozent der Entwicklung des Fonds durch den Referenzindex bestimmt wird. Er wäre also ein Indextracker. Ein R² von 0,5 bedeutet, dass 50,0 Prozent der Entwicklung des Fonds das Ergebnis der Entwicklung des Referenzindex ist. Je deutlicher die Zahl unterhalb von 1 liegt, umso unabhängiger ist der Ertrag des Fonds vom Referenzindex. R² wird genutzt, um die Aussagekraft von Beta zu bestimmen. Je höher das R², desto signifikanter das Beta, weil klar wird, wie sehr eine erhöhte oder niedrigere Risikokennziffer auf aktivem FondsManagement basiert. R² hilft also, die Qualität der FondsManageraktivität einzuordnen.

Sharpe Ratio

Die Sharpe Ratio gibt darüber Auskunft, ob die FondsEntwicklung auch dem Vergleich zu einem "risikolosen" Investment standhält. Sie ist die Kennziffer für einen Rendite-Risiko-Vergleich zwischen unterschiedlichen Geldanlagen. Die nach dem Nobelpreisträger William Sharpe benannte Kennziffer misst die durchschnittliche Rendite in Bezug auf das eingegangene Risiko. Dabei wird der Fonds mit dem risikolosen Geldmarkt konfrontiert. Angenommen, die Sharpe Ratio liegt beim Fonds bei 0,40 und damit im positiven Bereich. In diesem Fall ist die Kennzahl ein Indiz dafür, dass die FondsInvestition rentabler ist, als die risikolose Platzierung des Kapitals am Geldmarkt. Ein negativer Wert der Sharpe Ratio würde bedeuten: Der Fonds ist schlechter als der Geldmarkt. Eine Investition wäre weniger rentabel.

Tracking Error

Der Tracking Error ist die Kennziffer für die Spurabweichung des Fonds vom Index. Sie misst, wie stark die Positionen und ihre Gewichtung im Portfolio des Fonds prozentual von denen des Index abweichen. Zur Berechnung wird die Standardabweichung der Differenzrendite zwischen dem Fonds und seiner Benchmark ermittelt. Insofern wird der Tracking Error auch als Indikator für aktives Risiko verstanden und dient neben Alpha als Grundlage für die Berechnung der Information Ratio. Je niedriger der Tracking Error, desto stärker orientiert sich der FondsManager am Vergleichsindex. Je höher der Wert ist, desto unabhängiger bewegt sich der FondsManager in seinem Markt und ist damit bereit, ein aktives Risiko einzugehen. Ob dieses Risiko gerechtfertig war, diese Frage klärt die nächste Kennzahl.

Value-at-risk (VAR)

Der Begriff bezeichnet ein Risikomaß für die Wahrscheinlichkeit und den Umfang von Verlusten einer bestimmten Risikoposition (z. B. eines Portfolios von Wertpapieren) in einem gegebenen Zeithorizont. Ein VAR von 10 Mio. Euro bei einer Haltedauer von 1 Tag und einer als Konfidenzniveau bezeichneten Eintrittssicherheit von 97,5 Prozent bedeutet, dass der potenzielle Verlust der betrachteten Risikoposition von einem Tag auf den nächsten mit einer Wahrscheinlichkeit von 97,5 Prozent den Betrag von 10 Mio. Euro nicht überschreiten wird. VAR wurde von J.P. Morgan entwickelt und ist heute ein Standardrisikomaß im Finanzsektor.

Autor: Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die wöchentlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Hinweis zu möglichen Interessenkonflikten nach § 34 b Wertpapierhandelsgesetz: Der Autor erklärt, dass er nicht in dem besprochenen Wertpapier investiert ist, auf das sich die vorliegende Finanzanalyse bezieht. Auch ist der Fonds in keiner der von der SJB FondsSkyline OHG 1989 verwalteten Fondsstrategien enthalten.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Gerd Bennewirtz ist als geschäftsführender Gründungsgesellschafter der SJB FondsSkyline OHG 1989 Herausgeber speziell auf Privatinvestoren zugeschnittener Newsletter. Die täglich, wöchentlich und monatlich erscheinenden Publikationen können gratis angefordert werden unter FondsEcho@sjb.de oder www.sjb.de.

Der obige Text spiegelt die Meinung des jeweiligen Kolumnisten wider. Die finanzen.net GmbH übernimmt für dessen Richtigkeit keine Verantwortung und schließt jegliche Regressansprüche aus.

Bildquellen: SJB Deutsches FondsResearch