Jetzt Gold kaufen - Gold nach dem Kursrutsch

Der Preis für das gelbe Edelmetall ist in den vergangenen Monaten so stark gefallen wie seit 90 Jahren nicht mehr. Vieles spricht dafür, dass die Kurse wieder anziehen werden und die Krisenwährung ein Comeback feiert.

Werte in diesem Artikel

von P. Gewalt und A. Höss, Euro am Sonntag

Henry Paulson hat schon häufig ein goldenes Händchen bewiesen. Der US-Hedgefondsmanager machte zum Beispiel mit Wetten auf den Zusammenbruch des US-Immobilienmarkts Milliardengewinne. Doch ausgerechnet bei Gold versagte sein guter Riecher. Der von ihm verwaltete PFR Gold Fund verlor 2013 wegen des Preissturzes des gelben Edelmetalls 65 Prozent an Wert, allein im Juni ging es mit dem 300 Millionen US-Dollar schweren Portfolio um 23 Prozent bergab.

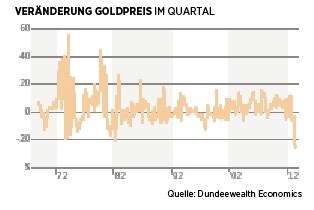

Doch Paulson ist nicht allein. Viele Goldinvestoren wurden vom Crash der Krisenwährung nach einer zwölf Jahre andauernden Rally in kürzester Zeit überrascht. Der Preisverfall des Edelmetalls von über 22 Prozent im zweiten Quartal dieses Jahres war der schwerste seit 1920. Insgesamt stehen seit Anfang 2013 nun schon rund 24 Prozent Minus zu Buche. „Gold ist derzeit in einer Negativspirale gefangen“, meint Joachim Winkler, Chefstratege der St. Galler Kantonalbank Deutschland.

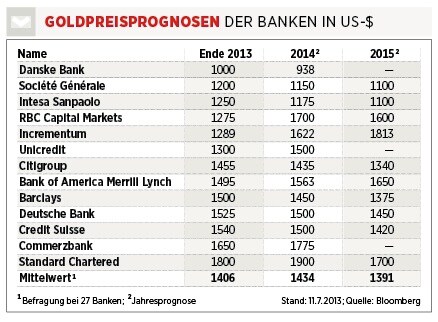

Die entscheidende Frage lautet nun: Ist der Absturz nur ein kurzer Abschnitt in einem intakten Aufwärtstrend oder das von Goldkritikern schon lange erwartete Platzen einer Blase? Auf die erste Antwort setzen die wichtigsten Goldexperten weltweit (siehe Tabelle unten). Die Edelmetallauguren sind zwar nicht euphorisch, aber mehrheitlich optimistisch. Bis Jahresende rechnen sie im Schnitt mit einem Preis von über 1.400 US-Dollar pro Feinunze. Grund: Die massiven Abflüsse aus Fonds und Zertifikaten dürften abflauen, die Schmucknachfrage wegen des gesunkenen Preises anziehen und die von der US-Notenbank ausgelösten Turbulenzen sollten verdaut sein.

Fed brachte Fass zum Überlaufen

Denn der letzte Auslöser für den tiefen Fall war die Ankündigung von US-Notenbankchef Ben Bernanke, dass die Fed ihre ultralockere Geldpolitik möglicherweise Ende des Jahres zurückfahren werde. Dadurch stiegen die Anleiherenditen weltweit deutlich an. Ein schwerwiegender Nachteil des Edelmetalls rückte wieder stärker in den Vordergrund: Gold bringt — anders als Bonds oder Aktien — keine Zinsen oder Dividenden. Im Gegenteil: Verwahrung und Verwaltung kosten Geld.

Gleichzeitig stärkte Bernanke mit seinen Aussagen den US-Dollar. Für viele US-Amerikaner ein klares Signal, ihre Bestände zu verkaufen. Traditionell steigen die Goldkäufe in den Vereinigten Staaten, wenn der Greenback schwächelt und umgekehrt.

Doch Bernanke brachte mit seiner Ankündigung letztlich nur das Fass zum Überlaufen: Denn schon in den Monaten zuvor reihte sich eine schlechte Goldnachricht an die nächste. Erst hagelte es beinahe täglich neue, niedrigere Kursziele durch Investmentbanken wie Goldman Sachs. Kurz danach kam das Gerücht auf, nicht nur Zypern, sondern auch andere Not leidende Eurostaaten würden ihre Notenbankbestände auf den Markt werfen und so das Angebot erhöhen. Zuletzt schockte die Nachricht, dass Indien als größter Goldimporteur seinen Bürgern den Kauf des Edelmetalls mit allen Mitteln erschweren will, um sein hohes Handelsbilanzdefizit durch weniger Goldeinfuhren zu drücken.

Belastend wirkt auch, dass die großen Horrorszenarien wie eine stark steigende Inflation und der Zusammenbruch der Eurozone erst einmal vom Tisch sind. Die Folge: Viele Anleger haben in den vergangenen Monaten ihr Gold verkauft.

In den ersten sechs Monaten verkauften Investoren weltweit ein Viertel aller in Fonds und Zertifikaten gebundenen Goldbestände. Diese erst in den vergangenen Jahren neu auf den Markt gebrachten und bei spekulativen Investoren sehr beliebten Produkte waren neben den Käufen der Privatanleger einer der Hauptpreistreiber.

Die leichte Handelbarkeit dieser Produkte hat die Schwankungsanfälligkeit des ohnehin sehr volatilen Goldmarkts noch verstärkt. Seit dem Start des Bullenmarkts im Jahr 2000 gab es immerhin sieben größere Korrekturphasen mit Verlusten von bis zu 30 Prozent. So etwa 2008, als der Preis von 1.100 auf 780 US-Dollar infolge der Lehman-Pleite abstürzte.

Ob mit dem Jahrestief von 1.180 US-Dollar Ende Juni schon ein Ende des Abwärtstrends markiert wurde, darüber streiten sich die Experten. So reicht die Spanne der Analystenschätzungen bis Ende des Jahres von 1.900 bis 900 US-Dollar. Auch US-Rohstoffguru Jim Rogers sieht die Gefahr, dass das gelbe Edelmetall noch auf 900 US-Dollar pro Unze fallen könnte. Für ihn wäre ein 50-Prozent-Einbruch nach dem Erreichen des Allzeithochs 2011 eine logische Folge des lang anhaltenden Goldbooms. „Zwölf Jahre steigende Preise sind für eine Anlageklasse absolut ungewöhnlich, ein Absturz dieses Ausmaßes ist daher für mich nicht wirklich überraschend.“

Trotzdem: Nach der Korrektur wird Gold laut Rogers seinen Aufwärtstrend wieder fortsetzen und neue Höchststände erklimmen.

Krisen sind noch nicht vom Tisch

Auch Chefstratege Winkler will neue Tiefstände in naher Zukunft nicht ausschließen, sieht den langfristigen Aufwärtstrend aber weiter intakt. „Wir erwarten, dass Gold im zweiten Halbjahr einen Boden zwischen 1.000 und 1.200 US-Dollar findet.“ Für eine Stabilisierung spricht, dass die Goldpreise traditionell im zweiten Halbjahr stärker anziehen, da dann zusätzliche Nachfrage für Hochzeiten und religiöse Feste aus Asien kommt.

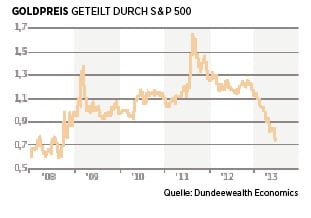

Max Otte hat schon gekauft. „Nach dem Kurssturz ist das Edelmetall unterbewertet“, so der Value-Investor, der Gold als Absicherung in seinen Max Otte Vermögensbildungsfonds aufgenommen hat. Tatsächlich ist Gold im Vergleich zum Aktienmarkt im historischen Vergleich sehr günstig (siehe Investor-Info).

Kaufen ja, aber wann? Denn bei den derzeitigen Schwankungen kann bereits nach wenigen Wochen ein sattes Minus zu Buche stehen. Privatanleger, die auf steigende Preise setzen wollen, können das Problem des richtigen Einstiegszeitpunkts elegant umgehen. Sie sollten aktuell nicht alles auf eine Karte setzen, sondern die gewünschte Anlagesumme aufteilen und mithilfe eines Sparplans Schritt für Schritt zukaufen. Preisschwankungen fallen so weniger ins Gewicht, die Nerven bleiben geschont. Ein Sparplan ist auch etwas für Anleger, die das Edelmetall ohnehin nicht als Renditeturbo für ihr Portfolio ansehen, sondern als Versicherung gegen mögliche Verwerfungen auf den Finanzmärkten. Und die können — so ruhig die Lage momentan auch scheint — bald kommen.

Für eine Krisenentwarnung ist es vor allem in Europa zu früh. In den vergangenen Wochen verschärfte sich die Situation wieder: Griechenland kommt ohne Schuldenschnitt nicht zu nachhaltigem Wachstum, Portugals Regierung zeigt sich äußerst fragil und Italiens Bonität rutscht nach der Abwertung durch S & P in Richtung Ramschniveau.

Für viele politische Beobachter ist es eine ausgemachte Sache, dass die drängenden Probleme der Eurozone erst nach der Bundestagswahl im September richtig an die Oberfläche kommen. Momentan herrscht wegen der Wahl noch Burgfrieden. Die anderen europäischen Staaten wollen einfach wissen, mit wem sie künftig verhandeln müssen.

Gleichzeitig schwächt sich das Weltwirtschaftswachstum gerade ab. Erst vergangene Woche korrigierte der Internationale Währungsfonds IWF seine Prognose für das Jahr 2014 noch einmal nach unten: von 3,3 Prozent auf 3,1 Prozent.

Ohne eine Politik des billigen Notenbankgelds droht das zarte Pflänzchen Wachstum schnell wieder zu verkümmern. Eine echte geldpolitische Straffung, wie sie der Markt nach den Worten Bernankes vor einigen Wochen befürchtete, ist sehr unwahrscheinlich. Der Fed-Chef relativierte seine Aussagen am vergangenen Donnerstag selbst: „Sehr expansive Geldpolitik für absehbare Zeit ist das, was die US-Wirtschaft braucht.“

Damit ist aber auch das Thema Geldentwertung noch lange nicht vom Tisch. „Das beispiellose Gelddrucken der Zentralbanken im Fahrwasser der weltweiten Finanzkrise könnte längerfristig einige überraschende Entwicklungen hervorbringen, auch wenn die Zentralbanker uns etwas anderes weismachen wollen“, erklärt Bill McQuaker, Anlagestratege bei der Fondsgesellschaft Henderson Global Investors.

John Paulson zumindest bleibt seiner Goldstrategie treu. Vor Kurzem ließ er seine Anleger wissen, dass er weiterhin Gold und Goldminenaktien kaufen werde. Als Hauptgrund nannte er den Schutz vor einer Geldentwertung in Zeiten, in denen die Zentralbanken in aller Welt die Konjunktur mit Liquidität fluten.

Investor-Info

Der Goldabsturz

Historisch einmalig

Seit der Jahrtausendwende sank der Goldpreis in kaum einem Quartal, in vielen Dreimonatszeiträumen gab es sogar ein zweistelliges Plus. Dafür kam es zuletzt richtig dick: Der Goldpreis fiel im zweiten Quartal um mehr als 25 Prozent. Einen so heftigen Einbruch gab es seit 1920 noch nie, selbst die Goldcrashs in den 70ern und 80ern verliefen moderater.

Die Goldbewertung

Günstige Gelegenheit

Der Absturz der vergangenen Monate hat Gold zu einem Schnäppchen gemacht — zumindest wenn man die Goldnotierung mit US-Aktien vergleicht. Teilt man den Goldpreis (1.280 US-Dollar) durch den Indexstand des S & P 500 (1.650 Punkte), erhält man den historisch niedrigen Wert von 0,8. Seit 1980 lag der Wert im Schnitt bei 1,2, Mitte 2011, als der Goldpreis seinen Rekord erreichte, sogar fast bei 1,7.

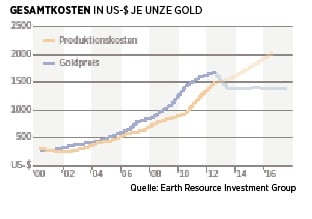

Die Goldunternehmen

Viele Förderer machen Minus

Die Goldproduktion war bis 2012 sehr rentabel, nun ent- wickelt sie sich zum Minusgeschäft: Die Gesamtkosten je Unze (inkl. Produktion, Kapitalkosten und Zukunftsinvestitionen) lagen mit im Schnitt 1.500 US-Dollar zuletzt 200 Dollar über dem Goldpreis. Die Branche rechnet mit weiter steigenden Kosten, die Produktion würde noch unrentabler, die Fördermenge könnte sinken.

Physisches Gold

Handfeste Krisenwährung

Echte Goldfans meiden in der Regel Finanzprodukte. Sie wollen eine Krisenwährung und setzen auf physisches Gold. Wer das Edelmetall horten und handeln will, kauft wegen der niedrigeren Kosten Goldbarren. Bei Münzen ist der Aufschlag auf den Goldpreis meist höher, dafür gibt es sie in kleineren Einheiten. Beim Goldkauf sollte man auf die Seriosität des Anbieters achten. Einen guten Ruf in der Branche besitzen unter anderem Pro Aurum, Degussa oder Geiger Edelmetalle. Große Häuser bieten oft auch gesicherte Depots, um das Gold einzulagern, was aber nicht ganz billig ist.

Hansagold-Goldfonds

Fonds mit Physischem

Wem ein Golddepot zu teuer und Gold unterm Kopfkissen zu unbequem ist, dem bietet sich der Hansagold-Fonds als Alternative. Bis zu 30 Prozent des Fondsvermögens werden in physisches Gold investiert, der Rest wird weitestgehend auf Edelmetallzertifikate (Gold, Silber, Platin, Palladium) aufgeteilt. Im Moment hält der Fonds 22 Prozent physische Metalle, 51 Prozent Zertifikate und 27 Prozent Barmittel. Sein Vermögen kann man sich ab einem Gegenwert von 100 Gramm auch in Barren auszahlen lassen.

GoldZertifikate

Preiswerte Kurswetten

Wer Gold eher als Anlageklasse sieht, sollte aus Preisgründen mit Zertifikaten auf den Goldpreis wetten. Glaubt man den Prognosen der Experten, könnte der Kurs des Edelmetalls wieder leicht steigen. Davon würde der mit physischem Gold hinterlegte und währungsgeschützte ETC Physcial Gold (ISIN: DE 000 A1E K0G 3) von db X-trackers profitieren. Auf seitwärts laufende oder sogar leicht fallende Kurse setzt das Cap-Bonuszertifikat der DZ Bank (DE 000 DZH 2QR 3). Fällt der Goldpreis bis Juni 2014 nicht unter 1.000 US-Dollar je Unze, gibt

es 6,1 Prozent Rendite. Auch für Skeptiker gibt es Produkte, etwa einen ETC von ETFS auf einen fallenden Goldpreis (DE 000 A0V 9X0 9).

Minenaktien

Der Klassiker: Falcon Gold

Der Falcon Gold Equity zählt zu den etablierten Fonds für Minenaktien. Doch auch er musste stark Federn lassen: Seit Jahresbeginn ist er fast 50 Prozent im Minus. Im Moment sind die Aktien von Goldcorp, New Gold und Eldorado Gold hoch im Portfolio gewichtet. Wer auf einen steigenden Goldpreis setzt, sollte den Earth Exploration Fund (siehe Kasten rechts) berücksichtigen. Der Fonds setzt auf schwankungsstarke kleine bis mittelgroße Titel.