Viele setzen weiterhin in ihrem Depot auf Öl-Aktien. Warum werden diese Positionen in den Depots gehalten sowie aufgebaut während des Umstiegs auf Erneuerbare Energien?

Ausblick von Öl

Zusätzlich zum Ausbau der erneuerbaren Energien wird weiterhin in die Öl- und Gasinfrastruktur investiert. Die weltweite Nachfrage nach Öl bleibt konstant, und ExxonMobil prognostiziert, dass im Jahr 2050 mehr Öl und Erdgas verbraucht wird als heutzutage. Das Management erwartet, dass mehr als 50 Prozent des Primärenergieverbrauchs weiterhin aus fossilen Energieträgern stammen werden. Laut der Internationalen Energieagentur (IEA) soll die Ölnachfrage bis 2028 auf etwa 106 Millionen Barrel pro Tag ansteigen, wobei insbesondere die Schifffahrt, Luftfahrt und Petrochemie eine wichtige Rolle spielen. Die Organisation Erdöl exportierender Länder (OPEC) prognostiziert, dass die weltweite Nachfrage bis 2045 auf 116 Millionen Barrel pro Tag steigen wird, was einem Anstieg von 16,5 Prozent im Vergleich zu 2022 entspricht. Dieses Wachstum wird voraussichtlich hauptsächlich von Indien, China und anderen asiatischen Ländern sowie Afrika und dem Nahen Osten getragen. Besonders in den aufstrebenden Märkten muss die Entwicklung genau beobachtet werden, da ein Anstieg der Mittelschicht zu einem höheren Ölverbrauch führen dürfte. Um die steigende Nachfrage zu decken, werden Übernahmen von Unternehmen durchgeführt und Förderkapazitäten gesichert.

Öl-Unternehmen und Mergers & Acquisitions

Im vergangenen Jahr kündigte das Ölunternehmen ExxonMobil den Kauf des Fracking-Spezialisten Pioneer Natural Gas Resources für knapp 60 Milliarden US-Dollar an. Dadurch kann laut ExxonMobil sein tägliches Produktionsvolumen mehr als verdoppeln.

Im Oktober 2023 kündigte Chevron an, das Konkurrenzunternehmen Hess übernehmen zu wollen. Mit dieser Übernahme plant Chevron, seine Förderkapazitäten zu erweitern und sein Portfolio um die Fördermöglichkeiten im südamerikanischen Staat Guyana zu ergänzen.

Wie können Anleger an diesen Bewegungen partizipieren?

Das Oracle von Omaha, Warren Buffet, hält durch seine Investmentgesellschaft „Berkshire Hathaway“ eine bedeutende Position von insgesamt circa 10 Prozent (Stand: 31. März 2024) in seinem Aktienportfolio an den Ölunternehmen Occidental Petroleum und Chevron. Der Investmentansatz und die Portfolio-Struktur wurden bereits in unserem letzten Artikel ausführlich beschrieben. Weitere Informationen und die von uns entwickelte Investmentidee finden Sie unter folgendem Link.

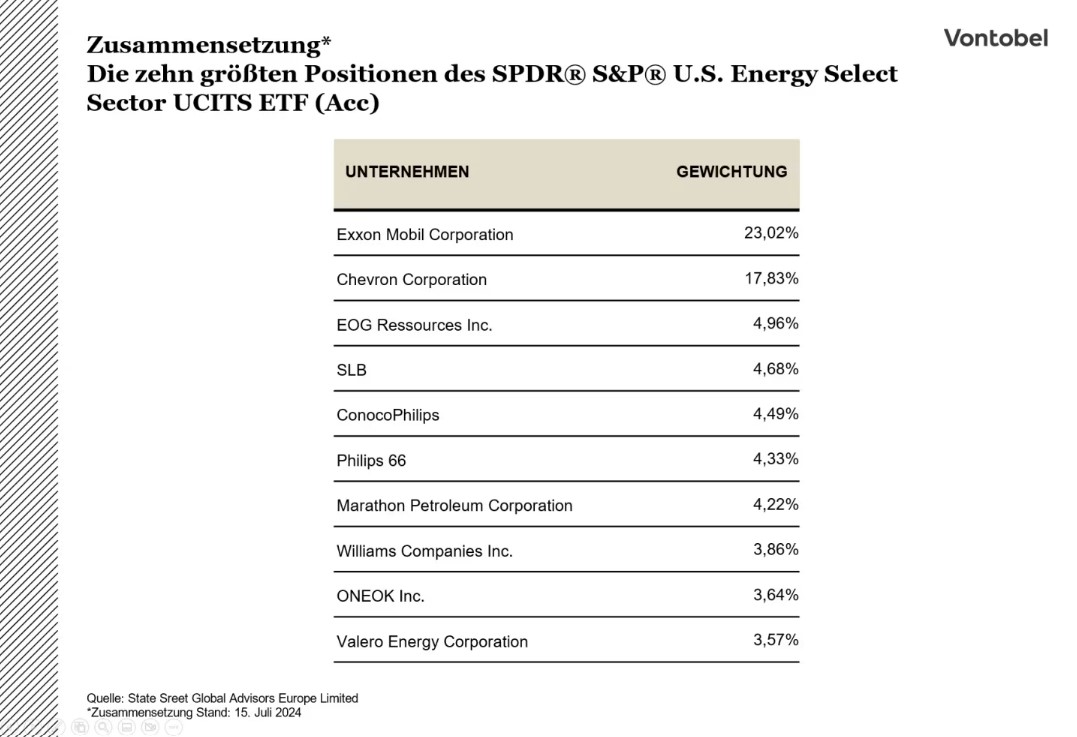

Der von State Street Global Advisors Europe Limited verwalteten ETF “SPDR® S&P® U.S. Energy Select Sector UCITS ETF (Acc)” ist hauptsächlich in den USA und zu knappen 90 Prozent in Erdöl, Erdgas und nicht erneuerbaren Brennstoffen investiert. Die restlichen 10 Prozent sind in Energiezubehör und -dienste engagiert. Die folgende Abbildung veranschaulicht die Zusammensetzung des ETFs.

Entwicklung des ETFs

Im betrachteten Zeitraum konnte der ETF um 42 Prozent an Wert zulegen. Laut den Angaben auf der Webseite des ETF-Anbieters beträgt die Standardabweichung für die letzten drei Jahre 28,5 Prozent.

Investieren mit dem Vontobel Oil-Strategy Index

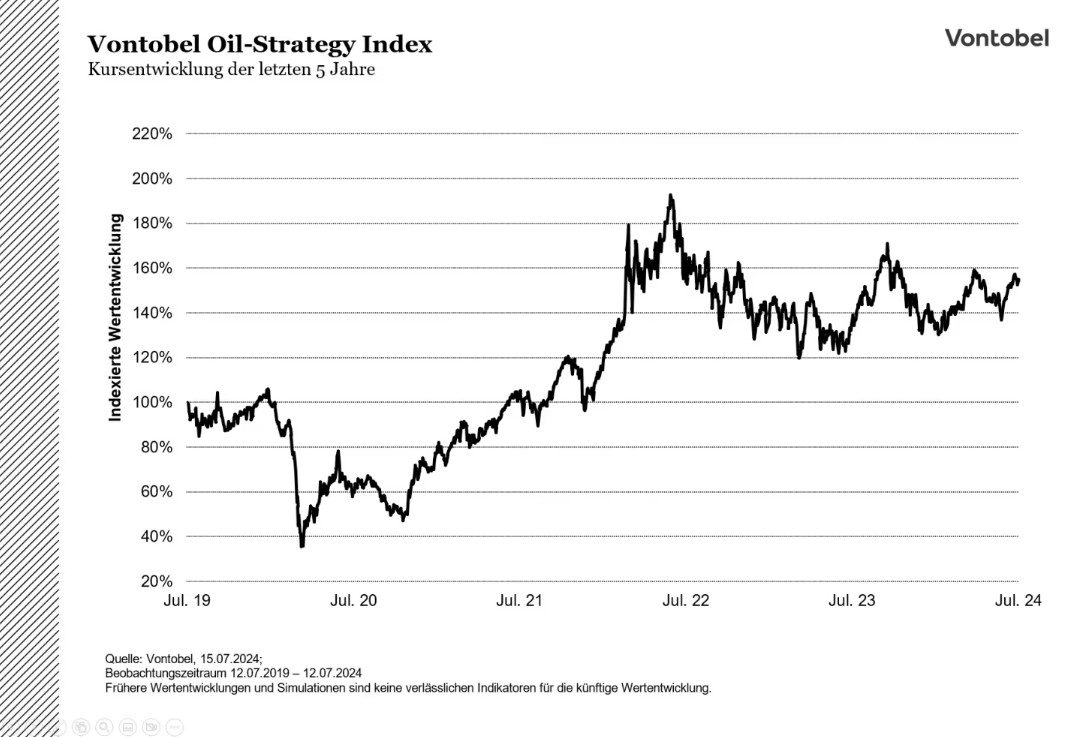

Grundsätzlich gibt es zwei Möglichkeiten, um von einem Anstieg des Ölpreises zu profitieren: Zum einen kann man in Aktien von Ölkonzernen investieren und so indirekt an der Preisentwicklung des Öls teilhaben. Alternativ kann man in Öl-Terminkontrakte (sogenannte "Futures") investieren, was jedoch aufgrund der Volumina für Privatanleger praktisch nicht machbar ist. Der Vontobel Oil-Strategy Index kombiniert beide Ansätze: Je nach Verlauf der Ölpreis-Futures-Kurve investiert er phasenweise entweder in Aktien oder in Futures. In einer "Backwardation"-Situation, bei der der Preis für Öl-Futures mit längerer Laufzeit niedriger ist als der für solche mit kürzerer Laufzeit, investiert der Index in die entsprechenden Futures, um mögliche Rollgewinne zu erzielen. In einer "Contango"-Situation, bei der die Futures-Kurve steigt, wird hingegen in Öl-Aktien investiert, um Rollverluste zu vermeiden, die entstehen, wenn auslaufende Kontrakte gegen teurere längerfristige Kontrakte getauscht werden müssen. Das Open-End-Partizipationszertifikat auf den Vontobel Oil-Strategy Index könnte somit eine interessante Anlagemöglichkeit im Ölsektor sein.

Entwicklung des Vontobel Oil-Strategy Index

Der von Vontobel verwaltete Index erzielte im selben Zeitraum einen kumulierten Wertzuwachs von 54 Prozent bei einer Volatilität von 25,31 Prozent in den letzten 360 Tagen.

Schlussglocke: Wissen was die Märkte bewegt

Expertenwebinar mit Stephan Feuerstein und Ingmar Königshofen, jeden Mittwoch ab 17:30 Uhr. Jetzt anmelden

Kennen Sie schon unsere Newsletter?

Eine übersichtliche Zusammenfassung der Vontobel Aktienanleihen-Neuemissionen finden Sie im wöchentlich erscheinenden "Aktienanleihen Investor". Diesen und weitere spannende Newsletter zu verschiedenen Themenfeldern können Sie hier kostenfrei abonnieren.

|

Wichtige Risiken:

Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko / Preisänderungsrisiko: Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Marktrisiko: Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Korrelationsrisiko: Protect Multi Aktienanleihen beziehen sich auf mehrere Basiswerte, womit der Grad der Abhängigkeit der Wertentwicklung der Basiswerte voneinander (sog. Korrelation) wesentlich für die Beurteilung des Risikos ist, dass mindestens ein Basiswert seine Barriere erreicht. Anleger sollten auch beachten, dass bei mehreren Basiswerten für die Bestimmung des Auszahlungsbetrags in der Regel der Basiswert maßgeblich ist, der sich während der Laufzeit der Wertpapiere am schlechtesten entwickelt hat (sogenannte Worst-of-Strukur), das heißt, dass das Risiko eines Verlustes des investierten Kapitals bei Worst-of-Strukturen wesentlich höher ist als bei Wertpapieren mit nur einem Basiswert.

Währungsrisiko: Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Erhöhtes Verlustrisiko: Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Wichtige rechtliche Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf eine simulierte frühere Wertentwicklung beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf künftige Wertentwicklung beziehen. Derartige Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

In dieser Information sind Angaben enthalten, die sich auf die steuerliche Behandlung von Wertpapieren beziehen. Diese hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Impressum:

Bank Vontobel Europe AG

DE-Bockenheimer Landstraße 24

60323 Frankfurt am Main

Telefon: 00 800 93 00 93 00

Fax: +49 (0)69 69 59 96-3202

E-mail: markets.deutschland@vontobel.com

Gesellschaftssitz:

Bank Vontobel Europe AG

Alter Hof 5

DE-80331 München

Aufsichtsrat: Brian Fischer (Vorsitz)

Vorstand: Thomas Fischer, Andreas Heinrichs, Anton Hötzl, René Weinhold

Eingetragen im Handelsregister beim Amtsgericht München unter HRB 133419

USt.-IdNr. DE 264 319 108

Zuständige Aufsichtsbehörde:

Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Sektor Bankenaufsicht

Graurheindorfer Straße 108

DE-53117 Bonn

Sektor Wertpapieraufsicht/Asset-Management

Marie-Curie-Str. 24 – 28

DE-60439 Frankfurt am Main