Werbung

Der Begriff Emerging Markets ist wohl den meisten ein Begriff. Doch was für Möglichkeiten und Risiken bietet eine solche Investition und welche Möglichkeiten gibt es neben der Direktinvestition?

Was versteht man unter den Emerging Markets?

Schwellenländer, auch Emerging Markets genannt, sind fortgeschrittene Volkswirtschaften, die den Status eines Industrielandes noch nicht erreicht haben. Diese Länder zeichnen sich typischerweise durch ein gewisses Maß an Industrialisierung, Urbanisierung und Wirtschaftswachstum aus. Zudem haben sie aber auch mit Herausforderungen wie unzureichender Infrastruktur, institutionellen Schwächen und volatileren Marktbedingungen zu kämpfen. Schwellenländer bieten häufig Investitionsmöglichkeiten mit höherem Potenzial, sind aber auch mit höheren Risiken verbunden. Gründe hierfür können politische Instabilität, Währungsrisiken oder unvorhersehbare regulatorische Änderungen sein.

Warum könnte sich eine Investition in die Emerging Markets lohnen?

Investitionen in Schwellenländer können verschiedene Vorteile bieten. Diese Volkswirtschaften weisen häufig höhere Wachstumsraten als die Industrieländer auf. Gründe dafür sind unter anderem das Bevölkerungswachstum, steigende Konsumausgaben aufgrund des neuen Wohlstands und vor allem der Aufholeffekt.

In Schwellenländern kommt es häufig zu dem, was Ökonomen den "Catch-up-Effekt" nennen. Dieses Phänomen ist darauf zurückzuführen, dass die Schwellenländer im Vergleich zu den Industrieländern einen niedrigeren Entwicklungsstand aufweisen. Dadurch haben sie mehr Spielraum für Wachstum und können Technologien, Praktiken und Institutionen, die in den Industrieländern bereits etabliert sind, übernehmen und so von vorhandenem Wissen und Fortschritt profitieren, ohne diese von Grund auf neu entwickeln zu müssen.

Darüber hinaus können die Schwellenländer die Vorteile der globalen Handels- und Investitionsströme nutzen, um Ressourcen, Technologien und Know-How aus den fortgeschritteneren Volkswirtschaften zu erwerben. Dieser Prozess des Technologietransfers und der Wissensverbreitung ermöglicht es den Schwellenländern, den Rückstand gegenüber den Industrieländern schneller aufzuholen, was zu einem schnelleren Wirtschaftswachstum führt. Darüber hinaus können Maßnahmen zur Förderung von Bildung, Innovation und Infrastrukturentwicklung den Aufholprozess weiter beschleunigen, indem sie die Produktivität und Wettbewerbsfähigkeit erhöhen.

Meist ist in diesen Ländern auch das Lohnniveau niedriger, weshalb diese Länder oft als Werkbank der Welt gesehen werden und sich auch als solche etablieren, wie z.B. China. Durch das niedrige Lohnniveau können die Produkte auf dem Weltmarkt günstiger angeboten werden.

Allerdings muss man sich darüber im Klaren sein, dass der Aufholeffekt nicht garantiert ist und von Faktoren wie der Regierungspolitik, der Qualität der Institutionen, der geopolitischen Stabilität und den weltwirtschaftlichen Rahmenbedingungen abhängig sein kann. Darüber hinaus verfügen die Schwellenländer zwar über das Potenzial für ein rasches Wachstum, stehen aber auch vor Herausforderungen wie strukturellen Zwängen, Einkommensungleichheiten und externen Anfälligkeiten, die ihren Fortschritt behindern können. Nachhaltige Anstrengungen zur Bewältigung dieser Herausforderungen und zur Umsetzung einer soliden Wirtschaftspolitik sind daher von entscheidender Bedeutung, um das volle Potenzial des Aufholprozesses der Schwellenländer auszuschöpfen.

Indien die neue Werkbank der Welt?

Indien ist ein gutes aktuelles Beispiel für den Aufholeffekt. So wird derzeit prognostiziert, dass Indien eine ähnliche Wachstumsstory hinlegen könnte, wie es China in den letzten Jahren und Jahrzehnten gelungen ist.

Es ist daher nicht verwunderlich, dass Indien als das „neue China“ und damit möglicherweise als die neue „Werkbank“ der Welt bezeichnet wird. Mit rund 1,4 Milliarden Einwohnern hat Indien China bereits als bevölkerungsreichstes Land der Erde überholt. Nun will die neue „Werkbank“ China auch in der Technologie-Lieferkette den Rang ablaufen. Das Wachstumspotenzial in diesem Bereich wird von Analysten auf jährlich 21 Prozent geschätzt. Die Chancen für Indien stehen aufgrund der politischen unsicheren Lage in China gut. So wollen sich immer mehr Technologieunternehmen aufgrund der politischen Unsicherheiten nicht mehr allein auf China als Zulieferer verlassen.

Doch nicht nur die Technologiezulieferindustrie soll für Indiens Wachstum verantwortlich sein. Der indische Premierminister, Narendra Modi, hat in den vergangenen Jahren weitreichende Reformen zur Modernisierung seines Landes angestoßen. Mit der Kampagne „Made in India“ sollen Investitionen erleichtert, Innovationen gefördert und eine international wettbewerbsfähige Produktionsinfrastruktur im Land aufgebaut werden. In den vergangenen zehn Jahren wuchs das indische Bruttoinlandsprodukt (BIP) im Durchschnitt um mehr als 5,7 Prozent pro Jahr. Lediglich im Coronajahr 2020 war die Entwicklung negativ. Bis 2028 soll das BIP sogar um mehr als sechs Prozent jährlich wachsen. Hoffnung und gute Voraussetzung, aber keine Garantie für die prognostizierten Wachstumsaussichten ist das niedrige Durchschnittsalter von 28,2 Jahren, dieses liegt rund zehn Jahre unter dem Chinas. Allerdings dürfte bereits ein Großteil der Hoffnungen in den indischen Aktienmarkt eingepreist sein. So liegt das Kurs-Gewinn-Verhältnis des iShares MSCI India ETF bei 31,37.

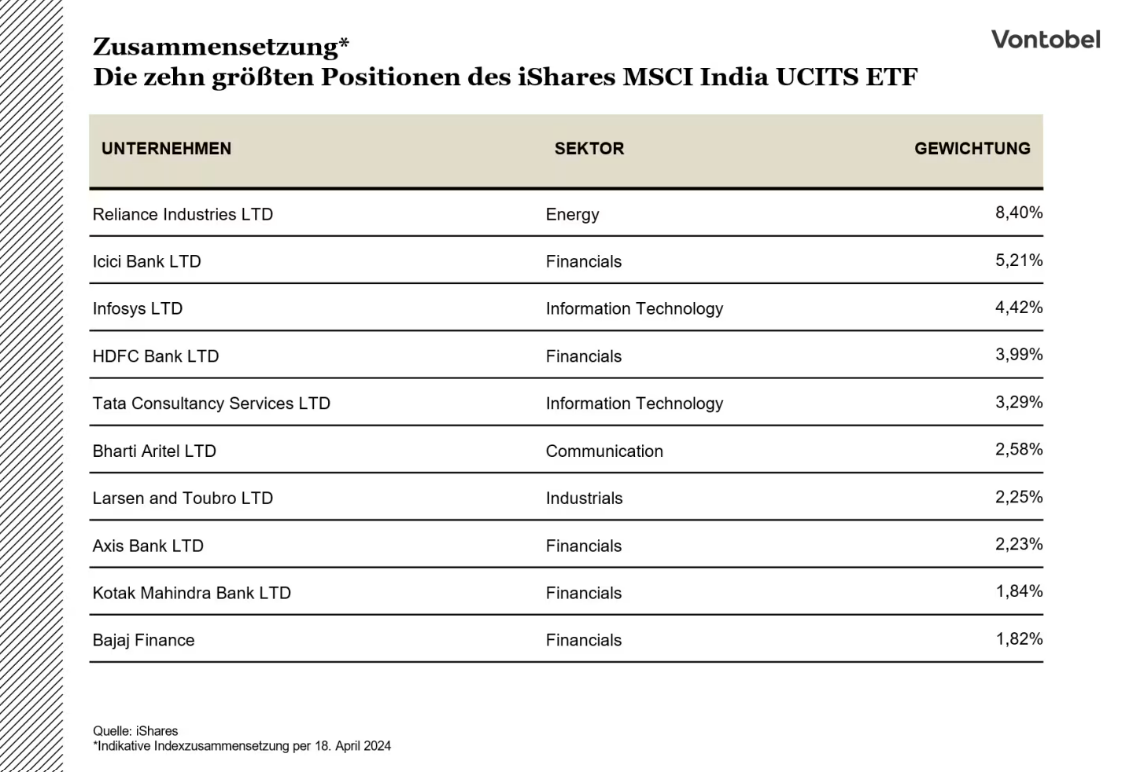

Der iShares MSCI India UCITS ETF bietet mit seinen 136 Positionen Zugang zu den größten und umsatzstärksten Unternehmen des indischen Aktienmarkts.

Brasilien: Ressourcenreich und Vorreiter in der Energiewende?

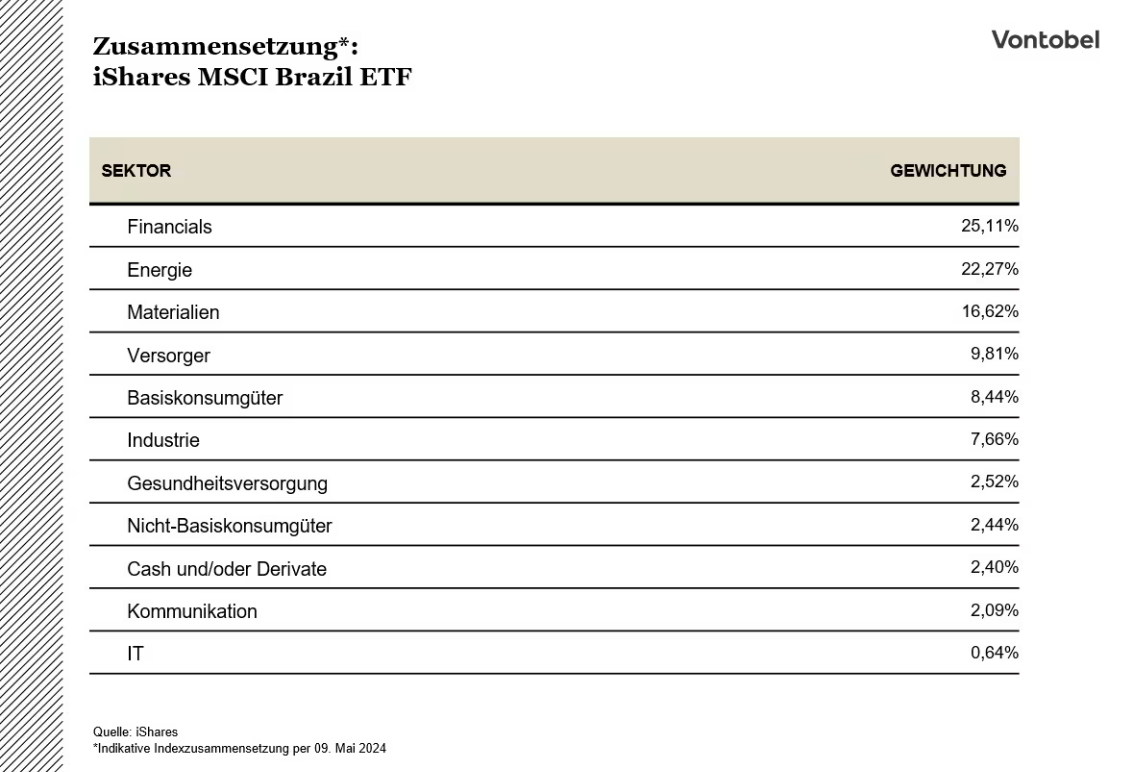

Das flächenmäßig größte Land Südamerikas ist dort auch die größte Volkswirtschaft, weltweit rangiert Brasilien mit seiner Wirtschaftskraft regelmäßig unter den Top 10. Im Gegensatz zu Indien ist Brasilien jedoch nicht für seinen Technologiesektor bekannt. Das spiegelt sich auch in der ETF-Zusammensetzung des iShares MSCI Brazil Index Fund wider, in dem die IT-Branche nicht einmal ein Prozent ausmacht. Ressourcenmäßig ist Brasilien jedoch ein sehr reiches Land. So trägt Brasilien jährlich gut 40 Prozent zur weltweiten Sojaproduktion bei, so viel wie kein anderes Land. Soja wird vor allem als Viehfutter verwendet. Beim Abbau von Eisenerz steht das Land an zweiter Stelle. Es wird vor allem zur Herstellung von Stahl, Schrauben oder auch Nägeln verwendet. Der Ressourcenreichtum trägt unter anderem zur positiven Handelsbilanz von rund 87 Milliarden US-Dollar bei.

Was in vielen Ländern noch Zukunftsmusik ist, ist in Brasilien bereits Realität. So stammten im vergangenen Jahr rund 93 Prozent der elektrischen Energie aus nachhaltigen Energiequellen. Den größten Anteil daran hat die Wasserkraft, die mehr als die Hälfte der Stromerzeugung ausmacht. Auch die Solarenergie spielt eine wichtige Rolle, diese soll aber in den nächsten Jahren noch massiv ausgebaut werden Somit will Brasilien die installierte Leistung von 35 Gigawatt in den nächsten fünf Jahren fast verdoppeln.

Diese Ressourcenabhängigkeit und die Bedeutung des Energiemarktes spiegeln sich auch in der Branchenverteilung des iShares MSCI Brazil Index Fund wider. Mit 49 Positionen bietet der ETF Anlegern Zugang zu Unternehmen des brasilianischen Aktienmarktes.

Hebelprodukte auf Emerging Markets ETFs

Seit kurzem bietet Vontobel nun auch Hebelprodukte auf ETFs an. Im Bereich der Emerging Markets bietet Vontobel neben den bereits oben genannten iShares MSCI India Index Fund und iShares MSCI Brazil Index Fund, auch Hebelprodukte auf den Basiswert iShares MSCI Emerging Markets Index Fund an.

Der iShares MSCI Emerging Markets Index Fund, bietet Zugang zu den größten und liquidesten Aktien aus den Schwellenländern. In den Top fünf befinden sich hierbei: China, Indien, Taiwan, Korea und Brasilien.

Im Vergleich zu einem Direktinvestment in einen ETF erfordert ein Investment in ein Hebelprodukt einen geringeren Kapitaleinsatz. Die daraus resultierende Hebelwirkung ermöglicht eine überproportionale Partizipation an der Wertentwicklung des Basiswertes.

Zudem kann mit Long/Call-Produkten auf steigende Kurse und mit Short/Put-Produkten auf fallende Kurse gesetzt werden. Wenn man also von einem Thema wirklich überzeugt ist, kann man mit einem Hebelprodukt stärker an der Kursentwicklung des entsprechenden ETFs als mit einem Direktinvestment partizipieren. Ebenso ist es möglich, mit Put/Short-Produkten das eigene Portfolio gegen einen befürchteten Kursrückgang abzusichern oder auf fallende Kurse setzen, wenn dies der eigenen Marktmeinung entspricht.

Anleger sollten jedoch für ihre Anlageentscheidung berücksichtigen, dass dem erhöhten Renditepotenzial bei Hebelprodukten ein ebenso erhöhtes Verlustrisiko entgegensteht. Im schlimmsten Fall droht Anlegern ein Totalverlust des eingesetzten Kapitals. Bei Produkten, die mit einer Knock-Out- oder Stop-Loss-Barriere strukturiert wurden, erleiden Anleger einen wirtschaftlichen Totalverlust unmittelbar, sobald der Kurs des jeweiligen Basiswerts die Barriere verletzt. Zusätzlich tragen Anleger u.a. auch das Bonitätsrisiko des Emittenten (sog. Emittentenrisiko).

Eine genaue Beschreibung der Chancen und Risiken und was bei der Absicherung zu beachten ist, finden Sie in den Q&As der Know-How Artikel der jeweiligen Produktkategorien.

Zusammenfassend lässt sich sagen, dass mit Hebelprodukten auf ETFs den Anlegern eine neue, große Produktvielfalt zur Verfügung steht, mit denen sich individuelle Strategien und Ziele noch besser umsetzen lassen.

Schlussglocke: Wissen was die Märkte bewegt

Expertenwebinar mit Stephan Feuerstein und Ingmar Königshofen, jeden Mittwoch ab 17:30 Uhr. Jetzt anmelden

Kennen Sie schon unsere Newsletter?

Eine übersichtliche Zusammenfassung der Vontobel Aktienanleihen-Neuemissionen finden Sie im wöchentlich erscheinenden "Aktienanleihen Investor". Diesen und weitere spannende Newsletter zu verschiedenen Themenfeldern können Sie hier kostenfrei abonnieren.

|

Wichtige Risiken:

Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Erhöhtes Verlustrisiko: Wegen der Hebelwirkung besteht bei Hebelprodukten, wie z.B. bei den hierin genannten Turbo-Optionsscheinen und Mini Futures, ein erhöhtes Verlustrisiko (Totalverlustrisiko).

Marktrisiko / Preisänderungsrisiko: Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Währungsrisiko: Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Marktrisiko: Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Wichtige rechtliche Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf eine simulierte frühere Wertentwicklung beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf künftige Wertentwicklung beziehen. Derartige Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

In dieser Information sind Angaben enthalten, die sich auf die steuerliche Behandlung von Wertpapieren beziehen. Diese hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Impressum:

Bank Vontobel Europe AG

DE-Bockenheimer Landstraße 24

60323 Frankfurt am Main

Telefon: 00 800 93 00 93 00

Fax: +49 (0)69 69 59 96-3202

E-mail: markets.deutschland@vontobel.com

Gesellschaftssitz:

Bank Vontobel Europe AG

Alter Hof 5

DE-80331 München

Aufsichtsrat: Brian Fischer (Vorsitz)

Vorstand: Thomas Fischer, Andreas Heinrichs, Anton Hötzl, René Weinhold

Eingetragen im Handelsregister beim Amtsgericht München unter HRB 133419

USt.-IdNr. DE 264 319 108

Zuständige Aufsichtsbehörde:

Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Sektor Bankenaufsicht

Graurheindorfer Straße 108

DE-53117 Bonn

Sektor Wertpapieraufsicht/Asset-Management

Marie-Curie-Str. 24 – 28

DE-60439 Frankfurt am Main