Werbung

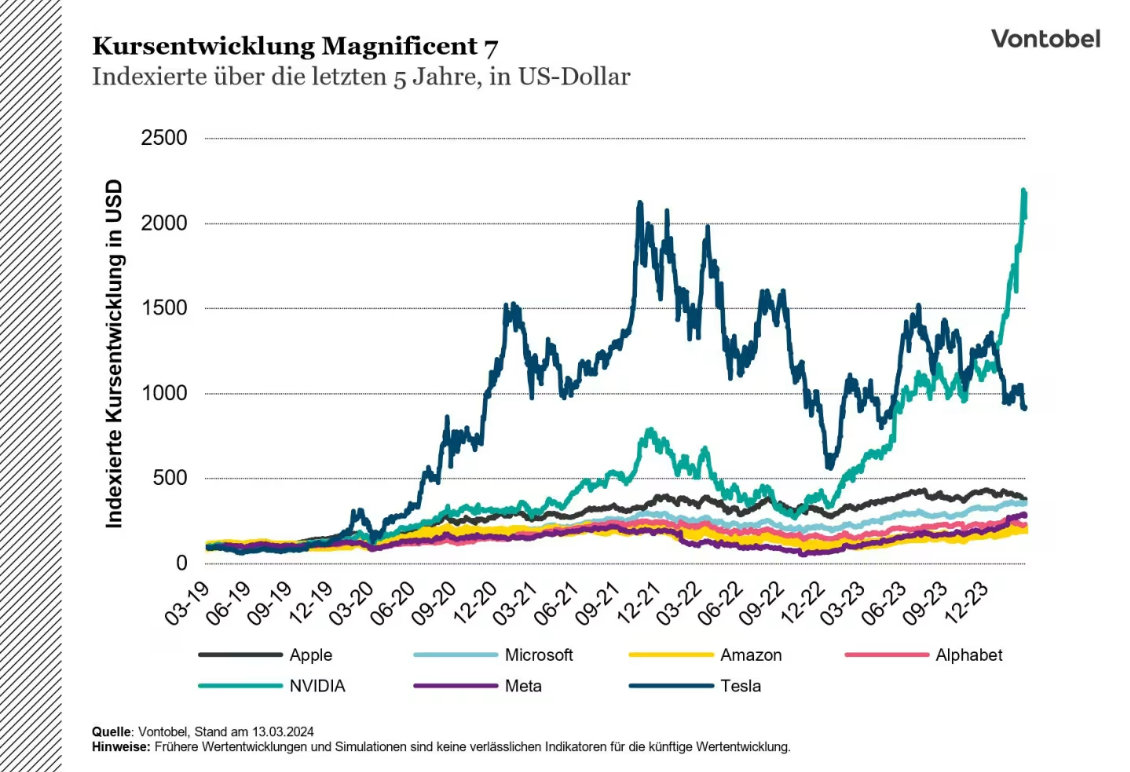

Die als „Magnificent 7“ bezeichneten US-Unternehmen Apple, Nvidia, Alphabet, Meta, Amazon, Tesla und Microsoft dominieren aktuell das Geschehen an der US-Börse. Der Technologiesuperzyklus scheint (noch) nicht an Momentum zu verlieren und wurde ursprünglich eingeleitet durch das vom Unternehmen OpenAI entwickelte Large Language Model „Chat GPT“. Die Anwendungsmöglichkeiten, die sich durch die generative künstliche Intelligenz Chat GPT und Entwicklungen der Konkurrenz ergeben, stecken zwar noch in den Kinderschuhen, könnten aber großes Potenzial in der Zukunft bieten.

Alle Blicke gerichtet auf die glorreichen Sieben

Diejenigen Anleger, die schon länger an der Börse unterwegs sind, erinnern sich noch gut an eine Zeit um die Jahrtausendwende zurück, in der Technologiewerte ebenso das Marktgeschehen dominierten wie aktuell bei den Magnificent 7. Damals, Mitte der Neunzigerjahre, schien das neu aufkommende Internet nahezu grenzenlose Möglichkeiten zu bieten. Entsprechend wollten viele Menschen und Unternehmen auf der Erfolgswelle mitschwimmen. Letzten Endes mündete der damalige Enthusiasmus rund um die „New Economy“ allerdings in einem weltweiten Börsencrash. Die scharfen Einschnitte, die sich durch das Platzen der sogenannten „Dotcom-Blase“ ergeben hatten, wiegten lange und schwer auf den Märkten.

Eine Besonderheit der damaligen „Dotcom-Blase“ lag allerdings in den enorm hohen Gewinnerwartungen vieler sehr junger Unternehmen, deren Geschäftsmodelle noch nicht erprobt und etabliert gewesen sind. Die damit verbundenen, häufig übertrieben hohen Bewertungen der Unternehmen, waren mitunter auch ein Resultat der Anlegerfantasie sowie dem psychologischen Phänomen des „FOMO“ (Fear of Missing Out). Zurecht herrscht vereinzelt unter Anlegern die Sorge, dass sich ein ähnliches Spektakel rund um den Trend der künstlichen Intelligenz wiederholen könnte.

Dabei scheint sich der aktuelle Technologiesuperzyklus allerdings fundamental von der damaligen Zeit zu unterscheiden. Die Unternehmen, die zum erlesenen Kreis der Magnificent 7 dazugehören, verfügen über weitläufig erprobte Geschäftsmodelle, die nicht nur auf Fantasie basieren. So verfügen beispielsweise Firmen wie Apple, Amazon, Alphabet oder Microsoft über wohl diversifizierte Geschäftsbereiche und reale Umsätze, die nicht ausschließlich vom Trend rund um die künstliche Intelligenz (KI) angetrieben werden, sondern auch schon vorher funktionierten. Nichtsdestotrotz beflügeln die Entwicklungen und potenzielle Anwendungsmöglichkeiten von KI zuletzt die Börsenkurse eben jener sieben US-Firmen. Häufig der Grund dafür sind die erhofften Produktivitätssteigerungen aufgrund von KI und deren vielfältigen Anwendungsbereichen.

US-Leitindex wie beflügelt von den Mag 7

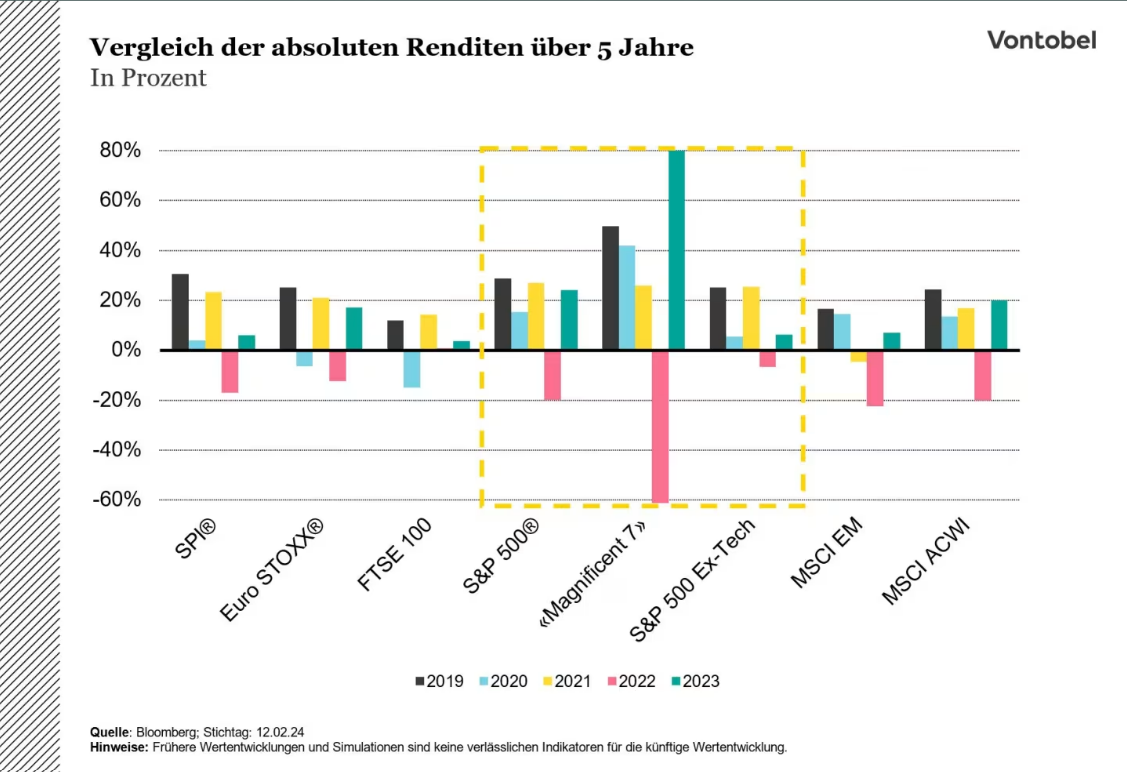

Der breit gefasste US-Leitindex S&P 500® konnte seit Jahresbeginn rund 9,19 Prozent (Stand 20.03.24) zulegen. Auch der technologielastige Nasdaq-100-Index, in dem Rund 75 Prozent der Unternehmen dem Technologiesektor zuzuordnen sind, legte eine beeindruckende Performance von 9 Prozent (Stand 20.03.24) hin. Rund zwei Drittel der Performance ist durch die starke Kursentwicklung der Magnificent 7 zu erklären. Entsprechend häufen sich vereinzelt kritische Stimmen, dass die Bewertungen aufgrund von irrationalem Überschwang weiter in die Höhe getrieben werden und sich am Ende eine spekulative Blase bilden könnte; ähnlich wie bei der Dotcom-Blase. Allerdings könnten gemäß einer Analyse von der Bank of America die „Magnificent 7“-Aktien um weitere 55 Prozent steigen, um die Hälfte des Bewertungsniveaus der sieben größten Tech-Aktien vor dem Platzen der Dotcom-Blase zu erreichen.

Rahmenbedingungen und Erwartungen der Marktteilnehmer wirken stützend

Was mit großer Sorge rund um die Inflationserwartungen begonnen hatte, und in einem beispiellosen Zinsanhebungspfad seitens der Zentralbanken mündete, scheint jetzt bereits von den Märkten mehr oder weniger verdaut worden zu sein und nur noch eine untergeordnete Nebenrolle zu spielen. Für viele Marktteilnehmer scheint eine weiche Landung der US-Wirtschaft bereits beschlossene Sache zu sein und bis zu drei Zinssenkungen seitens der US-amerikanischen Zentralbank Fed werden noch in diesem Jahr erwartet. Das aktuelle Marktumfeld bestehend aus geopolitischen Risiken und der geldpolitischen Straffungen scheint den Wachstumsunternehmen aus dem Technologiesektor aktuell wenig auszumachen.

Im Vergleich zu früheren Zeiten arbeiten die Technologieriesen viel profitabler und verfügen vielfach über hohe Liquiditätsreserven. So verfügt das Unternehmen Apple beispielsweise über eines der höchsten Cash-Reserven in den Vereinigten Staaten von über 162 Milliarden US-Dollar. Auch von Investorenseite sind die Technologieriesen aus den Anlegerportfolios kaum noch wegzudenken, da sie über die längere Frist historisch attraktive Renditen abgeworfen haben.

Vontobels Partizipationszertifikat auf den Solactive US Magnificent 7 Index

Die Magnificent 7 konnten bislang in dem noch jungen Jahr 2024 überzeugen. Die Technologieführerschaft in ihren Bereichen sowie die etablierten, diversifizierten Geschäftsmodelle bieten auch perspektivisch umfangreiches Potenzial. Der Trend um die künstliche Intelligenz könnte die Entwicklungen in einzelnen Bereichen beschleunigen und neue Einnahmequellen erschließen. Auch wenn Korrekturen oder Gewinnmitnahmen auftreten könnten, scheint derzeit an diesen sieben Unternehmen mittelfristig kaum ein Weg vorbeizuführen.

Um an der Wertentwicklung der Magnificent 7 partizipieren zu können, hat Vontobel ein Partizipationszertifikat auf den Solactive US Magnificent 7 Index lanciert. Dieser Index setzt sich aus sieben Aktien zusammen: Apple, Nvidia, Alphabet, Meta, Amazon, Tesla und Microsoft. Aufgrund des Emissionspreises von EUR 10,00 kann selbst mit kleineren Anlagebeträgen an der Wertentwicklung des Index teilgenommen werden. Das Produkt ist Open-End aufgesetzt, verfügt somit über keinen festen Verfallszeitpunkt und könnte daher für längerfristig orientierte Anleger interessant sein. Allfällige Dividenden, die von den zugrundeliegenden Aktien ausgeschüttet werden, werden netto in den Index reinvestiert. Die Aktien werden nahezu gleichgewichtet und Rebalancings finden in regelmäßigen Abständen vierteljährlich statt.

Schlussglocke: Wissen was die Märkte bewegt

Expertenwebinar mit Stephan Feuerstein und Ingmar Königshofen, jeden Mittwoch ab 17:30 Uhr. Jetzt anmelden

Kennen Sie schon unsere Newsletter?

Eine übersichtliche Zusammenfassung der Vontobel Aktienanleihen-Neuemissionen finden Sie im wöchentlich erscheinenden "Aktienanleihen Investor". Diesen und weitere spannende Newsletter zu verschiedenen Themenfeldern können Sie hier kostenfrei abonnieren.

Wichtige Risiken:

Marktrisiko: Die Entwicklung der Aktienkurse der jeweiligen Unternehmen ist von vielen unternehmerischen, konjunkturellen und ökonomischen Einflussfaktoren abhängig, die der Anleger bei der Bildung seiner Marktmeinung zu berücksichtigen hat. Der Aktienkurs kann sich auch anders entwickeln als erwartet, wodurch Verluste entstehen können.

Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko / Preisänderungsrisiko: Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Währungsrisiko: Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Wichtige rechtliche Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf eine simulierte frühere Wertentwicklung beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf künftige Wertentwicklung beziehen. Derartige Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

In dieser Information sind Angaben enthalten, die sich auf die steuerliche Behandlung von Wertpapieren beziehen. Diese hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Impressum:

Bank Vontobel Europe AG

DE-Bockenheimer Landstraße 24

60323 Frankfurt am Main

Telefon: 00 800 93 00 93 00

Fax: +49 (0)69 69 59 96-3202

E-mail: markets.deutschland@vontobel.com

Gesellschaftssitz:

Bank Vontobel Europe AG

Alter Hof 5

DE-80331 München

Aufsichtsrat: Brian Fischer (Vorsitz)

Vorstand: Thomas Fischer, Andreas Heinrichs, Anton Hötzl, René Weinhold

Eingetragen im Handelsregister beim Amtsgericht München unter HRB 133419

USt.-IdNr. DE 264 319 108

Zuständige Aufsichtsbehörde:

Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Sektor Bankenaufsicht

Graurheindorfer Straße 108

DE-53117 Bonn

Sektor Wertpapieraufsicht/Asset-Management

Marie-Curie-Str. 24 – 28

DE-60439 Frankfurt am Main