Werbung

Eine stockende Minenproduktion spricht zusammen mit einer robusten Nachfrage dafür, dass die Versorgung mit dem wichtigsten Industriemetall knapp bleiben dürfte. Der Kupferpreis könnte nach oben drehen, sobald sich die Hinweise auf ein Marktdefizit verdichten. Mit dem Tracker-Zertifikat auf den Copper Miners Basket können Anleger geballt in die Profiteure eines solchen Szenarios investieren.

Kupfer: ein wichtiges Industriemetall

Wenn es darum geht, den Rohstoff Kupfer zu analysieren, ist die International Copper Study Group (ICSG) eine wichtige Quelle. Die 1992 auf Initiative der Vereinten Nationen gegründete zwischenstaatliche Organisation liefert regelmäßig Daten zum wichtigsten Industriemetall. Neben Updates zur Angebot- und Nachfragesituation finden vor allem Prognosen Beachtung. Immer, wenn Industrie- und Regierungsvertreter zu den ICSG-Treffen zusammenkommen, erhalten sie einen aktuellen Ausblick an die Hand. Am 25. April steht in Lissabon, dem Sitz der Organisation, das nächste halbjährlich Meeting an. Dann könnte die ICSG eine eigentlich erwartete „Zeitenwende“ am Kupfermarkt absagen.

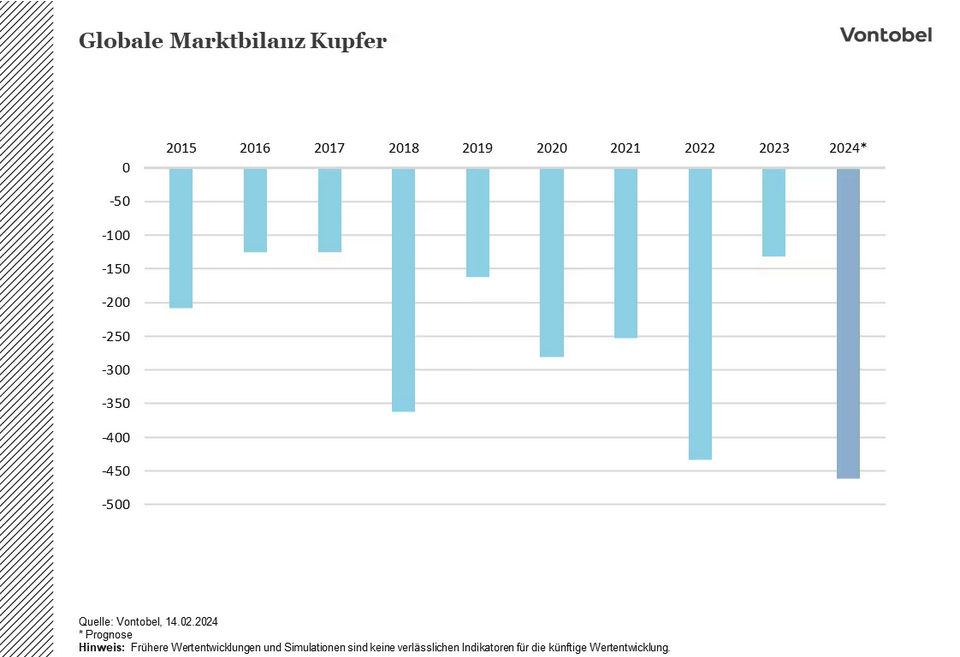

In ihrer Herbst-Prognose rechnen die Experten damit, dass die Bilanz nach Jahren der notorischen Unterversorgung dreht. Neben einem schrumpfenden Defizit in 2023 sagten sie für das laufende Jahr einen deutlichen Überschuss voraus. Konkret rechnete die ICSG damit, dass 2024 annähernd eine halbe Million Tonnen mehr Kupfer zur Verfügung stehen wird, als benötigt. Der Preis des Metalls scheint diese Prognose weiterhin zu unterfüttern. An der London Metal Exchange (LME) kostet eine Tonne Kupfer derzeit 8 260 US-Dollar. Damit notiert der Dreimonats-Terminkontrakt nahezu ein Viertel unter dem im März 2022 erreichten Allzeithoch von 10 845 Dollar. Hohe Zinsen und latente Konjunktursorgen – vor allem in China, dem größten Kupferverbraucher – lasten auf dem Rohstoffpreis.

Globale Marktbilanz Kupfer

Beständige Knappheit

Dennoch spricht einiges dafür, dass sich die prophezeite „Metallschwemme“ als Trugschluss entpuppt. Ein wichtiges Indiz für diese These hat die ICSG selbst vor kurzem mit ihrem monatlichen Update geliefert. Demnach lag von Januar bis November 2023 am Weltmarkt für Kupfer ein stattliches Defizit von 130 000 Tonnen vor. Auf der einen Seite hat China, allen Unkenrufen zum Trotz, den Verbrauch im Berichtszeitraum um neun Prozent erhöht. Für den Rest der Welt stellt die ICSG eine stagnierende Nachfrage fest. Die Kupferförderung stockt ebenfalls: In den ersten elf Monaten 2023 holte der Bergbausektor lediglich ein Prozent mehr aus seinen Minen als im selben Zeitraum des Vorjahres.

Damit droht sich selbst die gekürzte Prognose für den Ausstoß nicht zu bewahrheiten. Ursprünglich hatte die ICSG damit gerechnet, dass die Minenproduktion 2023 um drei Prozent expandiert. Im Herbst schraubten die Experten diesen Ausblick auf ein Wachstum von 1,9 Prozent zurück. Der Rohstoffabbau harzt an verschiedenen Orten. „Das weltweite Wachstum wurde durch operative Probleme in Chile, China, Indonesien, Panama und den USA begrenzt“, stellt die ICSG fest. Beispielsweise machte dem Sektor im größten Förderland, Chile, 2023 Trockenheit zu schaffen. Derweil geht in der „Cobre Panama Mine“ seit Dezember nichts mehr. Nach heftigen Protesten hatte das oberste Gericht das Landes ein Bergbaugesetz für verfassungswidrig erklärt. Auf diese Weise wurde die Konzession für den Betrieb der größten Tagebaumine Zentralamerikas nichtig.

Defizitäre Schmelzhütten

Goldman Sachs reiht die Ereignisse in Panama in eine Serie an Unterbrechungen in der globalen Kupferförderung ein. Die US-Bank spricht sogar von einem „Kollaps“ des für 2024 erwarteten Angebotswachstums. Konkret taxieren die Analysten die Minenförderung auf 23 Millionen Tonnen. Zum Vergleich: Die ICSG geht in ihrer Herbstprognose noch von 23,84 Millionen Tonnen aus. Als ein weiteres Zeichen für die Verknappung nennt Goldman Sachs den Absturz bei den Gebühren, welche Kupferschmelzen für die Verarbeitung von Erzen in Kupfer bekommen. Ende Oktober zahlten die Bergbauunternehmen noch mehr als 100 US-Dollar je Tonne. Seither sind die „treatment and refining charges“, kurz TCs / RCs, um rund 80 Prozent eingebrochen. Ein solcher Preisverfall ist typisch für Phasen, in denen die Hütten wegen fehlendem Material nicht mehr ausgelastet sind. Laut Goldman Sachs könnten 70 Prozent der globalen Schmelzkapazitäten zu den derzeitigen Konditionen.

Energiewende als Treiber

Auf der Nachfrageseite bleibt China das Maß aller Dinge. Goldman Sachs geht davon aus, dass der Kupferverbrauch im Reich der Mitte 2024 um 2,5 Prozent steigt. Wie schon im Vorjahr sollte sich der Bereich der regenerativen Energie als ein Treiber entpuppen. Seien es Photovoltaikmodule, Windkraftanlagen oder Elektrofahrzeuge: Wegen seiner hohen Leitfähigkeit ist Kupfer für viele Applikationen unverzichtbar. Beispielsweise benötigt ein E-Auto viermal so viel von diesem Metall, wie ein gewöhnlicher Verbrenner. Diese Tatsache dürfte die Kupfernachfrage nicht nur in China auf Trab halten. Nach dem Rückgang im vergangenen Jahr rechnet Goldman Sachs für den Rest der Welt 2024 mit einer Steigerung um zwei Prozent. Neben dem Bedarf der grünen Energietechnik würden ein aufgehelltes Wirtschaftsumfeld respektive fallende Zinsen die Nachfrage aus zyklischen Bereichen forcieren. Wichtige konjunktursensitive Abnehmer sind der Bau und die allgemeine Infrastruktur.

Zwar hat sich die Erwartungshaltung an die US-Geldpolitik zuletzt verschoben. Doch gilt es an den Börsen weiterhin als ausgemachte Sache, dass die Zinswende näher rückt. Konkret preisen die Terminmärkte eine erste Reduzierung des Leitsatzes für den Juni 2024 ein. Bis Ende Jahr soll die „Target Rate“ gegenüber ihrem aktuellen Niveau von 5,25 Prozent bis 5,50 Prozent um 100 Basispunkte schrumpfen. Die USA könnten vor einer geldpolitischen Lockerung stehen, obwohl die weltgrößte Volkswirtschaft wächst. In der Vergangenheit war eine derartige Gemengelage laut Goldman Sachs positiv für Kupfer. Der Preis ist in den 75 Tagen nach der ersten Zinssenkung im Schnitt um rund 13 Prozent gestiegen. „Interessanterweise ist Kupfer in einer solchen Konstellation im Vorfeld der ersten Senkung nicht gestiegen, sondern erst danach“, wissen die Analysten.

Fünfstelliges Preisziel

Natürlich muss es nicht so kommen. Die erwartete Zinswende ist genauso wenig in Stein gemeißelt, wie die skizzierten Annahmen für die Marktbilanz bei Kupfer. Während eine hartnäckige Inflation das Fed zum Abwarten zwingen könnte, würde eine flaue Konjunktur wohl nicht ohne Folgen für den Verbrauch des Metalls bleiben. Goldman Sachs geht davon aus, dass der Kupfermarkt im ersten Quartal 2024 noch einen Überschuss von 269 000 Tonnen verzeichnen wird. Hierfür sind aber vor allem saisonale Gründe verantwortlich. Beispielsweise kommt die Kupfernachfrage in China traditionell erst nach den Ferien zum Neujahrsfest in die Gänge. Für das Gesamtjahr gehen die Analysten von einem globalen Defizit in Höhe von 428 000 Tonnen aus. Vor diesem Hintergrund trauen sie Kupfer einen deutlichen Anstieg zu. Auf Sicht von zwölf Monaten taxiert Goldman Sachs das Preisziel auf 10 000 US-Dollar je Tonne – gegenüber der aktuellen LME-Notierung bedeutet das einen Aufschlag von mehr als einem Fünftel.

Da Kupfer wie andere Rohstoffe auf Termin gehandelt wird, ist es für Anleger alles andere als einfach, direkt in das Industriemetall zu investieren. Partizipationszertifikate, insbesondere solche ohne Laufzeitbegrenzung, auf den Rohstoff selbst sind auf den regelmäßigen Austausch des als Basiswert zugrundeliegenden Future Kontrakts angewiesen. Bei diesem Wechselvorgang kann die Form der Terminkurve zu einem negativen Effekt führen. Rollverluste entstehen, sobald länger laufende Kontrakte höher notieren als ihre Pendants mit einem früheren Verfall. In einer solchen Situation reicht der Erlös aus dem verkauften Future nicht für den Erwerb des nächstfälligen aus. Die Terminkurve für Kupfer zeigt momentan in eine solche, im Fachjargon als „Contango“ bezeichnete, Form.

Kupfer: Preisentwicklung

Ein Korb voller Kupferaktien

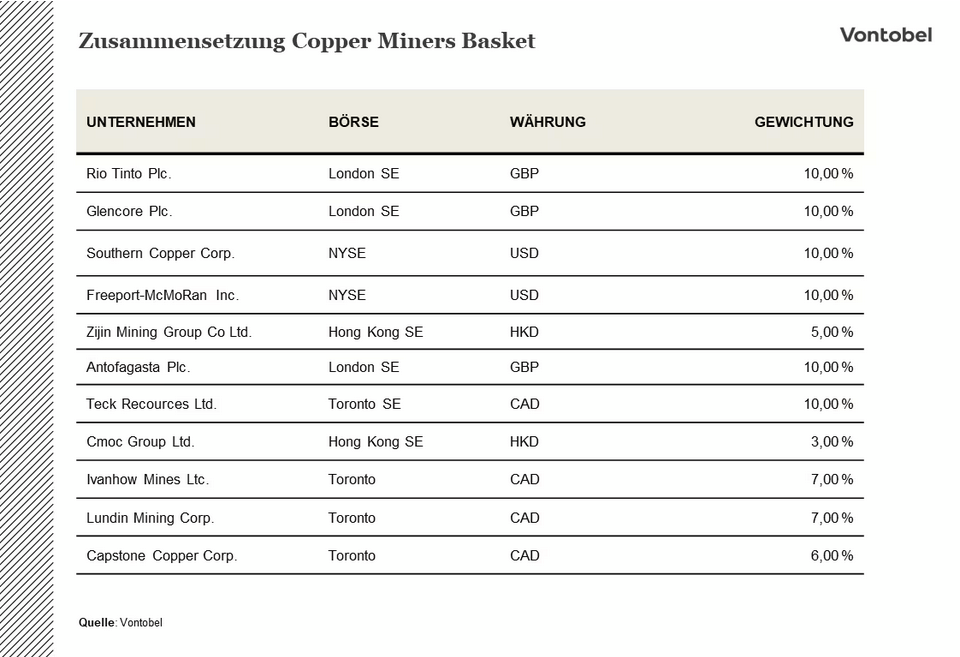

Eine Alternative zur Allokation im Rohstoff selbst sind die Aktien des Sektors. Um Anleger die Möglichkeit zu geben, auf eine Trendwende beim Industriemetall zu setzen, hat Vontobel einen „Copper Miners Basket“ zusammengestellt. In diesem Korb sind 13 Bergbauunternehmen enthalten, zu deren Produktpalette Kupfer zählt. Natürlich darf Rio Tinto nicht fehlen. Der Name des global agierenden Konzerns geht auf eine Kupfermine am Fluss Rio Tinto in Andalusien zurück. Dort wurde das Metall bereits im späten 19. Jahrhundert abgebaut. 2023 hat das Unternehmen 620 000 Tonnen Kupfererze aus den in der Mongolei, den USA und Australien liegenden Minen gefördert und 175 000 Tonnen raffiniertes Metall produziert.

Ein weiteres bekanntes Basket-Mitglied ist Glencore. Mit Standorten in Nord- und Südamerika, Afrika sowie Australien mischt der in Baar ansässige Bergbauriese im Kupfergeschäft mit. Zuletzt hat sich die jährliche Produktion bei rund einer Million Tonnen eingependelt. Mehr als das Doppelte an Kupfer erzeugt Freeport-McMoRan. Das US-Unternehmen ist unter anderem an der Grasberg Mine beteiligt. Dieses Bergwerk auf der Insel Papua-Neuguinea birgt das weltweit zweitgrößte Vorkommen an dem Industriemetall. Neben den vorgestellten europäischen und nordamerikanischen Branchenriesen enthält der Copper Miners Basket auch asiatische Kupferproduzenten. Dazu zählt die in Hongkong kotierte Zijin Mining. Diese Gesellschaft produziert das rote Metall in China, Serbien sowie dem Kongo.

Zusammensetzung Copper Miners Basket

Schlussglocke: Wissen was die Märkte bewegt

Expertenwebinar mit Stephan Feuerstein und Ingmar Königshofen, jeden Mittwoch ab 17:30 Uhr. Jetzt anmelden

Kennen Sie schon unsere Newsletter?

Eine übersichtliche Zusammenfassung der Vontobel Aktienanleihen-Neuemissionen finden Sie im wöchentlich erscheinenden "Aktienanleihen Investor". Diesen und weitere spannende Newsletter zu verschiedenen Themenfeldern können Sie hier kostenfrei abonnieren.

Wichtige Risiken:

Festes Laufzeitende: Die hierin genannten Zertifikate haben eine feste Laufzeit. Dies führt zur Beendigung der Anlage und Rückzahlung des aktuellen Werts zu dem bestimmten Termin. Die Zertifikate können nicht darüber hinaus gehalten werden. Es besteht kein Kapitalschutz für die hierin genannten Zertifikate.

Emittenten- / Bonitätsrisiko: Anleger sind dem Risiko ausgesetzt, dass Emittent und Garant ihre Verpflichtungen aus dem Produkt und der Garantie - beispielsweise im Falle einer Insolvenz (Zahlungsunfähigkeit / Überschuldung) oder einer behördlichen Anordnung von Abwicklungsmaßnahmen - nicht erfüllen können. Eine solche Anordnung durch eine Abwicklungsbehörde kann im Falle einer Krise des Garanten auch im Vorfeld eines Insolvenzverfahrens ergehen. Ein Totalverlust des eingesetzten Kapitals ist möglich. Das Produkt unterliegt als Schuldverschreibung keiner Einlagensicherung.

Marktrisiko / Preisänderungsrisiko: Der Wert des Zertifikats kann während der Laufzeit durch die marktpreisbestimmenden Faktoren auch deutlich unter den Erwerbspreis fallen, wenn der Wert des Basiswerts fällt.

Währungsrisiko: Da die Währung des als Basiswert zugrundeliegenden Index nicht Euro ist und der Index Aktien und Wertpapiere enthält, die in anderen Währungen notieren (z.B. US-Dollar), hängt der Wert des Zertifikats auch vom Umrechnungskurs zwischen der jeweiligen Fremdwährung (z.B. US-Dollar) und Euro (Währung des Zertifikats) ab. Dadurch kann der Wert des Zertifikats (in Euro) über die Laufzeit erheblich schwanken.

Wichtige rechtliche Hinweise:

Diese Information ist weder eine Anlageberatung noch eine Anlagestrategie- oder Anlageempfehlung, sondern Werbung. Die vollständigen Angaben zu den Wertpapieren, insbesondere zur Struktur und zu den mit einer Investition verbundenen Risiken, sind in dem Basisprospekt, nebst etwaiger Nachträge, sowie den jeweiligen Endgültigen Bedingungen beschrieben. Der Basisprospekt und die Endgültigen Bedingungen stellen das allein verbindliche Verkaufsdokument der Wertpapiere dar. Es wird empfohlen, dass potenzielle Anleger diese Dokumente lesen, bevor sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollständig zu verstehen. Die Dokumente sowie das Basisinformationsblatt sind auf der Internetseite des Emittenten, Vontobel Financial Products GmbH, Bockenheimer Landstraße 24, 60323 Frankfurt am Main, Deutschland, unter prospectus.vontobel.com veröffentlicht und werden beim Emittenten zur kostenlosen Ausgabe bereitgehalten. Die Billigung des Prospekts ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Bei den Wertpapieren handelt es sich um Produkte, die nicht einfach sind und schwer zu verstehen sein können. In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf die Vergangenheit beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf eine simulierte frühere Wertentwicklung beziehen. Die frühere Wertentwicklung ist kein verlässlicher Indikator für künftige Ergebnisse.

In dieser Information sind Angaben enthalten, die sich auf künftige Wertentwicklung beziehen. Derartige Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

In dieser Information sind Angaben enthalten, die sich auf die steuerliche Behandlung von Wertpapieren beziehen. Diese hängt von den persönlichen Verhältnissen des jeweiligen Kunden ab und kann künftig Änderungen unterworfen sein.

Impressum:

Bank Vontobel Europe AG

DE-Bockenheimer Landstraße 24

60323 Frankfurt am Main

Telefon: 00 800 93 00 93 00

Fax: +49 (0)69 69 59 96-3202

E-mail: markets.deutschland@vontobel.com

Gesellschaftssitz:

Bank Vontobel Europe AG

Alter Hof 5

DE-80331 München

Aufsichtsrat: Brian Fischer (Vorsitz)

Vorstand: Thomas Fischer, Andreas Heinrichs, Anton Hötzl, René Weinhold

Eingetragen im Handelsregister beim Amtsgericht München unter HRB 133419

USt.-IdNr. DE 264 319 108

Zuständige Aufsichtsbehörde:

Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin)

Sektor Bankenaufsicht

Graurheindorfer Straße 108

DE-53117 Bonn

Sektor Wertpapieraufsicht/Asset-Management

Marie-Curie-Str. 24 – 28

DE-60439 Frankfurt am Main