» Support notiert bei 14.743 Punkten

Nachdem sich der DAX am Montag mit einer hammer-ähnlichen Tageskerze im überverkauften Bereich unterhalb des Bollinger Bandes stabilisieren konnte, setzte am Dienstag eine Ausweitung der technischen Gegenreaktion zum Abbau der überverkauften Marktlage ein. Hierdurch ist es dem Index gelungen, eine grüne Tageskerze zu formen, den Wiedereintritt in die Bollinger Bänder zu vollziehen und ein zaghaftes Kaufsignal in der überverkauften Slow Stochastik zu triggern. Letzteres wurde ausgelöst, als die grüne Signallinie des Oszillators über die rote Linie gestiegen ist. Die Verkaufssignale des GD 20, GD 50 und GD 200 sowie die übergeordnete Abwärtstrendstruktur sind allerdings weiterhin intakt, sodass eine untergeordnete Zwischenerholung in einem niedrigeren Hoch münden sollte, welches wiederum die Basis für eine neue Verkaufswelle legen könnte. In diesem Szenario liegt das erste Etappenziel am Tagestief vom 24. Oktober bei 14.743 Punkte (Unterstützung 1). Der Abverkauf unter diesen Haltebereich in Kombination mit den sich ausweitenden Bollinger Bändern könnte wiederum Folgeverluste bis zum lokalen Minimum vom 23. Oktober bei 14.625 Punkte (Unterstützung 2) auslösen. Sofern auch dieses Supportniveau nachhaltig unterboten werden sollte, würde ein Mehrmonatstief markiert werden. Impulse erwarten die Investoren heute insbesondere durch die Daten des ifo-Instituts zur aktuellen Lageeinschätzung und zum Geschäftsklimaindex für Deutschland im Oktober. Weitere Impulse werden durch die Zinsentscheidung der BoC sowie die Rohöllagerbestände der USA erwartet. Vorbörslich wird der DAX mit einem Kursanstieg von +0,1 % getaxt. Das Short-Szenario ist hinfällig, wenn der DAX nachhaltig über die Kursmarke von 15.098 Punkten (Widerstand 2) steigt.

» Präferiertes Szenario: Bären sammeln Kraft für neue Verkaufswelle

Seit Ende Juli hat der DAX einen dynamischen Abwärtstrend mit fallenden Verlaufshochs und -tiefs im Chart etabliert. Obendrein wird die Abwärtsbewegung momentan durch Verkaufssignale des GD 20, GD 50 und GD 200 angeheizt. Hierdurch konnte der Index am Montag auf ein neues Mehrmonatstief fallen. Die sich ausweitenden Bollinger Bänder könnten zwar weitere Korrekturen begünstigen, doch temporär dürfte eine technische Gegenreaktion zum Abbau der überverkauften Marktlage von den Anlegern begrüßt werden. Hierdurch ist der DAX am Dienstag wieder in die Bollinger Bänder eingetreten und die überverkaufte Slow Stochastik hat ein erstes Kaufsignal getriggert. Die Bären dürften dabei Kraft für die nächste Abwärtswelle sammeln.

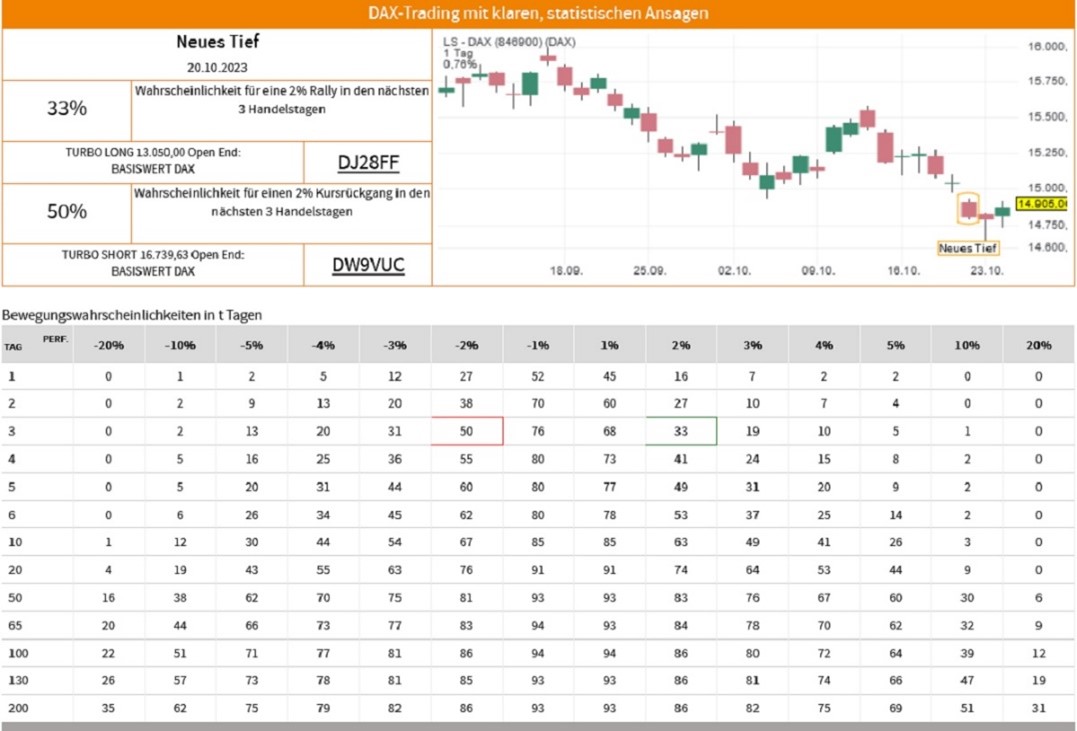

Statistisch ist in den nächsten 3 Handelstagen nach der Ausbildung eines „Neues Tief“ mit einer Wahrscheinlichkeit von 50 %, seit dem 02.01.2000, mit einem Kursrückgang von 2 % zu rechnen.

Sobald der DAX neue Schwächetendenzen zeigt, könnte er erneut die sich ausweitenden Bollinger Bänder nutzen, um in Richtung des Tagestiefs vom 24. Oktober bei 14.743 Punkte (Unterstützung 1) zu tendieren. Der Abverkauf unter diesen Haltebereich könnte wiederum den Weg für eine sich ausweitende Abwärtswelle in Richtung des Tagestiefs vom 23. Oktober bei 14.625 Punkte (Unterstützung 2) ebnen. Dieses Kursniveau lokalisiert zugleich ein Mehrmonatstief. Als eine Anlagemöglichkeit in den DAX stehen verschiedene derivative Produkte zur Verfügung. Ein Beispiel ist der ENDLOS TURBO SHORT 16.739,63 OPEN END: BASISWERT DAX der DZ BANK (WKN: DW9VUC)* mit einem Basispreis von 16.739,63 Punkten. Der Hebel liegt am 25.10.2023 um 07:15 Uhr bei 8,08. Das Short-Szenario ist hinfällig, wenn der DAX nachhaltig über die Barriere bei 15.098 Punkten steigt. Bitte beachten Sie die Produktrisiken, welche unten im Dokument beschrieben sind.

» Gegenszenario: Überverkaufter Oszillator bestätigt Kurserholung

Am Montag ist der deutsche Leitindex temporär bis auf 14.625 Punkte auf ein Mehrmonatstief und zugleich in den tief überverkauften Bereich unter das Bollinger Band gefallen. Diese überverkaufte Marktlage haben die Anleger genutzt, um eine technische Gegenreaktion einzuleiten. Hierdurch wurde auf Tagesbasis eine hammer-ähnliche Tageskerze am unteren Bollinger Band ausgebildet und die Basis für eine Erholungsbewegung gelegt. Die Stabilisierungstendenzen haben am Dienstag eine sinkende Volatilität und den Wiedereintritt in die Bollinger Bänder ermöglicht. Sollte sich die untergeordnete Erholungsbewegung fortsetzen, dann könnte auch die überverkaufte Slow Stochastik ein nachhaltiges Kaufsignal liefern. Ein solches wird getriggert, wenn die grüne Signallinie des Oszillators dauerhaft über der roten Linie notiert.

Statistisch ist in den nächsten 3 Handelstagen nach der Ausbildung eines „Neues Tief“ mit einer Wahrscheinlichkeit von 33 %, seit dem 02.01.2000, mit einem Kursanstieg von 2 % zu rechnen.

Wenn sich die seit Montagnachmittag etablierten Stabilisierungstendenzen ausweiten sollten, dann könnte der DAX in den kommenden Tagen in Richtung des Tagestiefs vom 19. Oktober bei 14.981 Punkte (Widerstand 1) tendieren. Durch die Berührung dieser Kursmarke würde zugleich eine seither bestehende Kurslücke geschlossen werden. Sobald dieser Etappenschritt vollzogen wurde, könnte sich die Erholungsbewegung in Richtung des Tageshochs vom 19. Oktober bei 15.098 Punkte (Widerstand 2) ausweiten. Unmittelbar darüber verläuft der GD 20, welcher für die mittelfristige Bewegungsrichtung des Börsenbarometers eine hohe Relevanz einnimmt. Als eine Anlagemöglichkeit in den DAX stehen verschiedene derivative Produkte zur Verfügung. Ein Beispiel ist der ENDLOS TURBO LONG 13.050,00 OPEN END: BASISWERT DAX der DZ BANK (WKN: DJ28FF)* mit einem Basispreis von 13.050,00 Punkten. Der Hebel liegt am 25.10.2023 um 07:15 Uhr bei 7,49. Das Long-Szenario ist hinfällig, wenn der DAX die Unterstützung bei 14.625 Punkten nachhaltig unterschreitet. Bitte beachten Sie die Produktrisiken, welche unten im Dokument beschrieben sind.

Der Chart zeigt die Entwicklung des Indikators der Slow Stochastik in der Vergangenheit. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Quelle: https://www.dzbank-derivate.de/markets/daxanalyse

Der Chart zeigt die Entwicklung des Indikators der Slow Stochastik in der Vergangenheit. Zukünftige Ergebnisse können sowohl niedriger als auch höher ausfallen. Eine Kerze im Chart entspricht einer Börsenwoche. Quelle: https://www.dzbank-derivate.de/markets/daxanalyse

Wenn Sie regelmäßig Informationen von der DZ BANK erhalten möchten, so können Sie sich kostenlos zu den verschiedenen Veröffentlichungen rund um Trading und Geldanlage anmelden:

Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Die vollständigen Angaben zu den oben genannten Produkten, insbesondere zu den verbindlichen Bedingungen, Risiken sowie Angaben zur DZ BANK können dem jeweils maßgeblichen Prospekt entnommen werden.

Die gemäß gesetzlicher Vorgaben von der DZ BANK bezüglich des öffentlichen Angebots erstellten Basisprospekte sowie etwaige Nachträge und die jeweils zugehörigen Endgültigen Bedingungen sind auf der Internetseite der DZ BANK www.dzbank-derivate.de veröffentlicht und können unter www.dzbank-derivate.de/DW9VUC bzw. www.dzbank-derivate.de/DJ28FF (dort unter „Dokumente“) abgerufen werden. Sie sollten den Prospekt lesen, bevor Sie eine Anlageentscheidung treffen, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Prospekts von der zuständigen Behörde ist nicht als Befürwortung der angebotenen oder zum Handel an einem geregelten Markt zugelassenen Wertpapiere zu verstehen. Die von der DZ BANK jeweils erstellten Basisinformationsblätter ist in der jeweils aktuellen Fassung ebenfalls auf der Internetseite der DZ BANK www.dzbank-derivate.de/DW9VUC bzw. www.dzbank-derivate.de/DJ28FF (dort unter „Dokumente“) abrufbar. Dies gilt, solange das Produkt für Privatanleger verfügbar ist.

Aussagen zu früheren Wertentwicklungen, Simulationen oder Prognosen von Finanzinstrumenten oder Finanzindizes stellen keinen verlässlichen Indikator für künftige Wertentwicklungen dar. Eine Gewähr für den zukünftigen Kurs, Wert oder Ertrag eines in diesem Dokument genannten Finanzinstrumentes oder Finanzindex kann daher nicht übernommen werden.

Die Erfolgswahrscheinlichkeiten für das Signal „Gap Up“ beruhen auf einer historischen Auswertung des Signals auf den LS-DAX im Zeitraum vom 02.01.2000 bis zum 24.10.2023. Dabei wurden die folgenden Voreinstellungen und Filter vorgenommen:

– Neues Tief, Perioden: 5

– Slow stochastic % d> 26,00 stats.periods_smooth: 3stats.periods_stochastic: 14

– Performance< 0,00 %Perioden: 5

– Slow stochastic % k< 30,00 stats.periods_smooth: 3stats.periods_stochastic: 14

– Performance< -1,80 %Perioden: 10

» Glossar

Abwärtstrend

Ein Abwärtstrend ist eine Situation, bei der der Tiefpunkt jeder aufeinanderfolgenden Kursrallye tiefer liegt, als derjenige der vorangegangenen Rallye und jeder Hochpunkt ebenfalls tiefer als der vorangegangene Hochpunkt liegt. Anders formuliert: Ein Abwärtstrend ist ein Muster mit fallenden Gipfeln und Tälern.

Bollinger Bänder

Die Bollinger Bänder sind ein relatives Bezugssystem, das Aufschluss darüber geben soll, ob ein Markt stark überkauft oder überverkauft ist. Das System wurde von John Bollinger in den 1970er Jahren entwickelt. Die Bollinger Bänder werden mit Hilfe eines 20-Tage Gleitenden Durchschnitts (GD) in das Chartbild eines Marktes eingezeichnet. Das untere Bollinger Band wird 2 Standardabweichungen unter dem 20er GD aufgetragen. Das obere Bollinger Band wird entsprechend 2 Standardabweichungen über dem 20er GD eingezeichnet. Wenn man eine Normalverteilung der Preisentwicklung unterstellt, befinden sich etwa 95% aller Marktpreise innerhalb der Bollinger Bänder. Wenn ein Markt stark fällt und sich deutlich unterhalb der Bollinger Bänder befindet, kann man von einer überverkauften Situation sprechen. Wenn ein Markt stark steigt und deutlich oberhalb des oberen Bollinger Bandes notiert, kann man von einer überkauften Situation sprechen.

Divergenz

Eine Situation, in der sich zwei Indikatoren nicht gegenseitig bestätigen. Bei der Oszillator-Analyse ist dies zum Beispiel der Fall, wenn die Kurse steigen, während ein Oszillator bereits anfängt zu fallen. Divergenzen warnen üblicherweise vor einem Trendwechsel. Das Gegenteil von Abweichung ist Bestätigung.

Doji

Ein Doji ist eine Kerze oder ein Kursstab (Bar), bei dem Eröffnung- und Schlusskurs auf dem gleichen Kursniveau liegen. Der Doji signalisiert in erster Linie Unentschlossenheit oder eine Pause in der Kursbewegung. Der Doji entsteht in der Regel in Konsolidierungen oder Seitwärtsbewegungen, aber auch am Ende von Kursbewegungen

Doppeltop

Diese Kursformation weist zwei ausgeprägte Gipfel auf. Die Trendumkehr ist abgeschlossen, wenn das mittlere Tal nach unten durchbrochen wird. Der doppelte Boden ist ein Spiegelbild des Doppeltops.

Fibonacci-Retracement

Leonardo Fibonacci war ein italienischer Mathematiker, der Zusammenhänge zwischen Zahlen festgestellt hat. Jede Fibonacci-Zahl ermittelt sich aus der Summe der beiden vorangegangenen Fibonacci-Zahlen. Den Beginn bildet die 0, womit sich folgende Zahlenreihe ergibt: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144… Wird nun das Verhältnis sämtlicher Fibonacci-Zahlen zueinander betrachtet, dann ergibt sich ein wiederholendes Muster.

Die Division einer Zahl durch die nachfolgende Zahl ergibt mit steigenden Werten ein Ergebnis nahe 0,618.

Die Division einer Zahl dieser Reihe durch die ihr vorangehende Zahl ergibt einen Wert nahe 1,618.

Die Division einer Zahl der Reihe durch die um zwei Stellen nachfolgende Zahl ergibt einen Wert nahe 0,382.

Die beiden Verhältniszahlen von einer Zahl zur nächst höheren (0,618) und der Zahl zur jeweils niedrigeren (1,618) sind auch als „Goldenes Verhältnis“ oder „Goldene Mitte“ bekannt und finden sich nicht nur in der Mathematik, sondern auch in der Musik, in der Kunst, der Architektur und der Biologie wieder.

Je höher die Zahlen, desto näher liegt das Ergebnis an diesem Verhältnis. Aus den Verhältnissen dieser Zahlen zueinander ergeben sich die Prozentwerte 38%, 50% und 63%. Trader nutzen diese Werte, um Zielmarken einer Kurskorrektur zu bestimmen. Es gibt statistisch keinen Nachweis für den Erfolg dieser Retracements.

Gap

Kurslücken sind Leerräume, die auf einem Balkenchart auf Kursniveaus auftreten, an denen kein Handel stattgefunden hat. Zu einer Aufwärtslücke kommt es, wenn der tiefste Kurs eines Handelstages höher ist, als der höchste Kurs des vorangegangenen Tages. Eine Aufwärtslücke (Gap Up) ist üblicherweise ein Zeichen von Marktstärke, während eine Abwärtslücke (Gap Down) ein Zeichen von Marktschwäche darstellt. Die drei wichtigsten Arten von Kurslücken sind Ausbruchslücke, Fortsetzungslücke und Erschöpfungslücke.

Gap Down

Ein Gap Down ist eine Kurslücke, welche zwischen den Preisen auf einem Chart entsteht. Dabei ist die abwärts gerichtete Bewegung so stark, dass dazwischen kein Handel stattfindet. Der erste Handel findet dann zu einem Kurs statt, welcher eine Lücke zum vorherigen Kurs darstellt.

Die sich öffnenden Lücken sind Ausdruck eines Ungleichgewichts zwischen Angebot und Nachfrage. Es herrscht ein Angebotsüberhang.

Gap Up

Ein Gap Up ist eine Kurslücke, welche zwischen den Preisen auf einem Chart entsteht. Dabei ist die aufwärts gerichtete Bewegung so stark, dass dazwischen kein Handel stattfindet. Der erste Handel findet dann zu einem Kurs statt, welcher eine Lücke zum vorherigen Kurs darstellt.

Die sich öffnenden Lücken sind Ausdruck eines Ungleichgewichts zwischen Angebot und Nachfrage. Es herrscht ein Nachfrageüberhang.

GD 200

GD 200 steht für Gleitender Durchschnitt über die vergangenen 200 Börsentage. Die 200-Tage-Linie gehört zu den einfachsten und bekanntesten Hilfsmitteln der Chartanalyse. Sie wird ermittelt, indem für jeden Tag das arithmetische Mittel der Schlusskurse der vergangenen 200 Handelstage berechnet wird und anschließend die einzelnen Durchschnittskurse miteinander verbunden werden.

Der GD 200 wird als trendfolgender Indikator genutzt. Wird die 200-Tage-Linie eines Titels von oben nach unten gerissen, so sprechen Charttechniker von einem Verkaufssignal. Im umgekehrten Fall fungiert er als Kaufsignal.

Long-Szenario

Der Marktteilnehmer setzt auf einen Kursanstieg.

Oszillator

Indikator, der bestimmt, ob sich ein Markt in einer überkauften oder überverkauften Situation befindet. Der Markt ist überkauft, wenn der Oszillator einen oberen Extremwert erreicht. Der Markt ist überverkauft, wenn der Oszillator einen unteren Extremwert erreicht.

Schulter-Kopf-Schulter-Formation

Die bekannteste der Umkehrformationen. An einem Markthöhepunkt werden drei ausgeprägte Gipfel gebildet, wobei der mittlere Gipfel (oder Kopf) etwas höher ist, als die beiden anderen Gipfel (Schultern). Wenn die Trendlinie (Nackenlinie), die die beiden dazwischen liegenden Täler verbindet, gebrochen wird, ist die Formation komplett. Eine Bodenformation ist das Spiegelbild der Topformation, sie wird umgekehrte oder inverse Schulter-Kopf-Schulter-Formation genannt.

Shooting Star

Der Shooting Star ist durch einen kleinen Körper am unteren Ende der Kursspanne gekennzeichnet und weist einen langen oberen Schatten auf. Die Einfärbung des Körpers ist nebensächlich. Das Kursmuster gibt einen ersten Warnhinweis, dass die Aufwärtsdynamik an Kraft verliert und dass eine Rallye während des Handels abverkauft wurde. Der Kerzenkörper des idealen Shooting Star befindet sich oberhalb des vorhergehenden Handelstages und hat mit einer Kurslücke eröffnet.

Short-Szenario

Der Marktteilnehmer setzt auf einen Kursrückgang.

Slow Stochastik

Die Stochastik ist ein mathematisches Verfahren zur Berechnung von Wahrscheinlichkeiten bei Zufallsverfahren. Mit dem Indikator der Slow Stochastik wird nach Umkehrpunkten im Markt gesucht. Charttechnische Relevanz erlangt der Indikator bei der Feststellung von Umkehrpunkten in Zeiten von Seitwärtsbewegungen und sich entwickelnden leichten Trends. Der Indikator sollte in Verbindung mit weiteren Indikatoren oder charttechnischen Mustern verwendet werden.

Der Indikator besteht aus zwei Linien, einer schnelleren grünen Linie, genannt (%K) und einer langsameren roten Linie (%D). Signale entstehen, wenn die beiden Linien einen Schnittpunkt aufweisen und/oder durch das Niveau auf der Skala. Die beiden Linien können Werte zwischen 0-100 annehmen. Theoriegemäß weisen Werte über 70-80 darauf hin, dass sich der Markt derzeit in einem überkauften Zustand befindet. Werte unterhalb von 20-30 weisen hingegen auf einen überverkauften Zustand hin.

Ein Kaufsignal entsteht, wenn die Linie %K die Linie %D von unten nach oben schneidet. Ein Verkaufssignal wird generiert, wenn die Linie %K die Linie %D von oben nach unten schneidet.

Wenn die %K-Linie die %D-Linie im Bereich von 20-30 oder niedriger von unten nach oben durchbricht, dann kommt es zum Kaufsignal. Analog dazu das Verkaufssignal. Wenn die %K-Linie im Bereich von 70-80 oder höher notiert und die %D Linie nach unten durchbricht, wird ein Verkaufssignal generiert.

Überkauft

Ein Begriff, der im Zusammenhang mit einem Oszillator verwendet wird. Erreicht ein Oszillator einen oberen Extremwert, so geht man davon aus, dass der Markt zu stark gestiegen und anfällig für einen Kurseinbruch ist.

Überverkauft

Ein Begriff, der im Zusammenhang mit einem Oszillator verwendet wird. Erreicht ein Oszillator einen unteren Extremwert, so geht man davon aus, dass der Markt zu stark gefallen und reif für eine Erholung ist.

Unterstützung

Ein Kurs oder Kursbereich unterhalb des aktuellen Kurses, wo die Kaufkraft groß genug ist, um einen Kursrückgang aufzuhalten. Ein früheres Reaktionstief bildet üblicherweise eine Unterstützungslinie

Widerstand

Das Gegenteil von Unterstützung. Widerstand entsteht auf dem Niveau eines früheren Kurshochs, wirkt als Barriere oberhalb des Marktkurses und kann einen Kursanstieg stoppen. (Siehe Unterstützung.)