Mit Reverse-Bonus-Zertifikaten haben Sie als Anleger die Möglichkeit, auf fallende Kurse eines Basiswerts zu setzen. Sie erzielen aber bereits eine positive Rendite, wenn sich der Basiswert lediglich seitwärts oder sogar leicht aufwärts bewegt. Wie geht das?

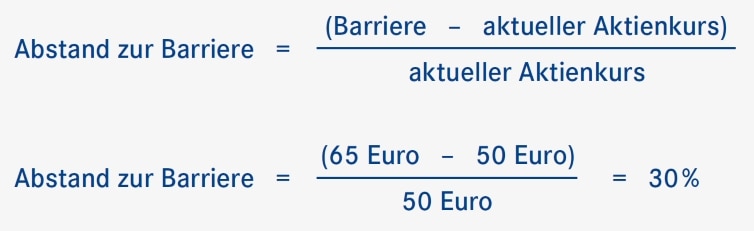

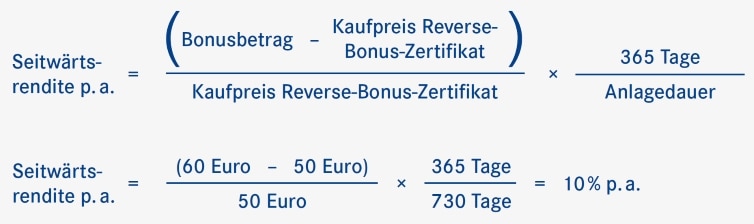

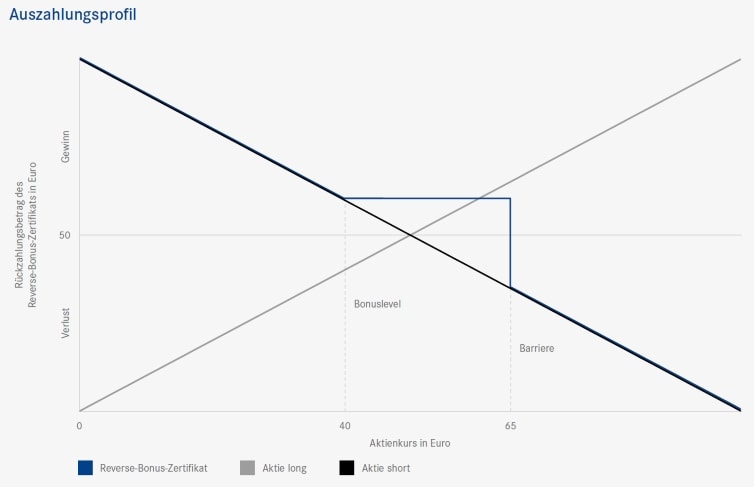

Ein Reverse-Bonus-Zertifikat zahlt am Laufzeitende einen vorab definierten Bonusbetrag, wenn der Kurs des Basiswerts eine bestimmte Barriere während der gesamten Laufzeit niemals berührt oder überschreitet. Darüber hinausgehende Erträge sind möglich, wenn der Kurs des Basiswerts noch unter den für den Bonusbetrag maßgeblichen Bonuslevel fällt.

Wichtig: Eine Gewinnbegrenzung ergibt sich nur in dem unwahrscheinlichen Fall, dass der Basiswertkurs auf 0 fällt, also wertlos wird. Sollte dagegen die Barriere ein- oder mehrfach zu einem beliebigen Zeitpunkt verletzt werden, dann verfällt mit der Teilschutzfunktion des Zertifikats auch der Anspruch auf den Bonusbetrag. In diesem Fall ergeben sich Kapitalverluste, die bei weiter steigenden Kursen des Basiswerts anwachsen und bis zum Totalverlust führen können.

Wenn Sie auf der Suche nach dem besten Reverse-Bonus-Zertifikat sind, dann erfahren Sie weiter unten in diesem Ratgeber mehr dazu.