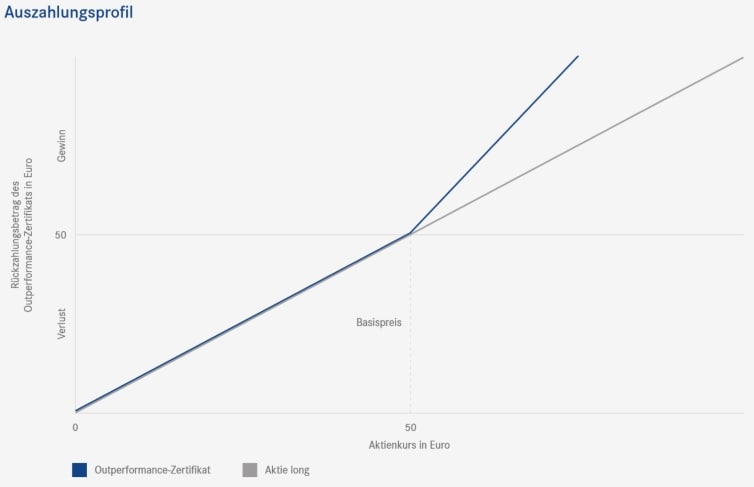

Mit Outperformance-Zertifikaten können Anleger überproportional an Kurssteigerungen eines Basiswerts – also einer Aktie, eines Index oder eines Rohstoffs – partizipieren. Ab einem bestimmten Kurs – dem Basispreis des Zertifikats – wird die positive Wertentwicklung des Basiswerts mit einem bestimmten Partizipationsfaktor, der größer als eins ist, nachvollzogen. Das Ertragspotenzial ist dabei nicht begrenzt. Umgekehrt werden Anleger an Kursverlusten unterhalb des Basispreises nur im Verhältnis 1:1 beteiligt. Der Kapitalverlust fällt dann − abgesehen von etwaigen Dividendenzahlungen des Basiswerts, die dem Anleger nicht zustehen − ebenso hoch aus wie bei einem Direktinvestment in den Basiswert.

Outperformance-Zertifikate – wie sie funktionieren und Tipps zum Kauf

Wer als Anleger auf der Suche nach höherer Rendite als bei einem Direktinvestment ist, hat in einer Investition in Outperformance-Zertifikate eine Alternative gefunden. Mit diesen erhöhen Sie die Chance, überproportional von den Kurssteigerungen der zugrunde liegenden Basiswerte zu profitieren. Wir zeigen Ihnen, wie Sie mit Outperformance-Zertifikaten erfolgreich handeln und worauf Sie bei Ihrem Investment achten sollten. Unsere besten Tipps sowie spannende Empfehlungen haben wir direkt zu Beginn für Sie zusammengefasst!

Outperformance-Zertifikate – Das Wichtigste in Kürze

- Mit Outperformance-Zertifikate partizipieren Anleger gehebelt an der positiven Kursentwicklung eines gewählten Basiswertes.

- Dadurch sind höhere Renditen als bei einem Direktinvestment in den Basiswert möglich.

- Outperformance-Zertifikate eignen sich insbesondere für Anleger mit einer positiven Markterwartung für den gewählten Basiswert.

- Achten Sie bei der Wahl des Outperformance-Zertifikats auf den aktuellen Kurs des Basiswerts, den Basispreis des Zertifikats sowie die Restlaufzeit.

- Tipp: Suchen Sie nach konkreten Vorschlägen für den Zertifikate-Handel? Dann schauen Sie doch einmal bei unseren Trading-Ideen vorbei. Außerdem stellt Ihnen Experte Ingmar Königshofen im Trading-Depot regelmäßig seine Trades vor und kann mit einer Performance von +134 Prozent seit Dezember 2022 (+38,40 Prozent pro Jahr) überzeugen. (Stand Juli 2024)

Inhaltsverzeichnis

Was ist ein Outperformance-Zertifikat?

Wann lohnt sich die Investition in ein Outperformance-Zertifikat?

Für Anleger könnte sich eine Anlage in ein Outperformance-Zertifikat lohnen, wenn sie davon ausgehen, dass der Kurs des zugrunde liegenden Basiswerts während der Laufzeit steigt – denn nur bei einer positiven Kursentwicklung entfaltet der Outperformance-Mechanismus seine Wirkung. Notiert der Basiswert am Bewertungstag über dem Basispreis, wird die Differenz aus Schlusskurs und Basispreis mit dem Partizipationsfaktor multipliziert und zusätzlich zum Basispreis ausgezahlt.

Welche Risiken bergen Outperformance-Zertifikate?

Ein Risiko einer Anlage in Outperformance-Zertifikate liegt in fallenden Kursen des Basiswerts. Zwar erfolgt eine überproportionale Beteiligung an der Kursentwicklung des Basiswerts nur bei über den Basispreis hinaus steigenden Kursen; trotzdem kann es bei fallenden Kursen zu ganz erheblichen Verlusten kommen. Je tiefer der Basiswert schließt, desto geringer fällt der Rückzahlungsbetrag aus. Im schlimmsten Fall, bei einem wertlos gewordenen Basiswert, realisieren Anleger einen Totalverlust.

Wer ein Outperformance-Zertifikat mit einem Aufgeld erwirbt, sollte wissen, dass er dieses im Falle einer negativen Kursentwicklung des Basiswerts bei Verkauf oder Laufzeitende unter Umständen nicht mehr erzielen kann. In Teilbereichen der Kursentwicklung (bei fallenden Kursen bis zum Basispreis) kann es also zu einer Hebelwirkung kommen. Darunter ist die Partizipation auf 1:1 fixiert.

Im Ratgeber Geldanlage geben wir Ihnen außerdem konkrete Tipps, worauf Sie bei Ihren Investitionen achten sollten. Wer diese Tipps beherzigt, ist auf der Grundlage der hier dargestellten Informationen auch für eine Investition in Bonus-Zertifikate ausgezeichnet vorbereitet.

Anlage in Outperformance-Zertifikate – ein Beispiel

Anleger, die davon ausgehen, dass die Aktie der XYZ AG in den nächsten 12 Monaten steigt, können davon mit einem Outperformance-Zertifikat profitieren. Notiert die XYZ- Aktie aktuell bei 50 Euro, könnten Anleger ein Outperformance-Zertifikat wählen, das mit einem Basispreis von 50 Euro und einem Partizipationsfaktor von 1,5 oder 150 Prozent ausgestattet ist. Der Ausgabepreis dieses Zertifikats liegt zum Zeitpunkt der Emission in der Regel auf Höhe des aktuellen Aktienkurses; er beträgt hier also 50 Euro.

Steigt die Aktie bis zum Bewertungstag über den Basispreis auf beispielsweise 60 Euro, so partizipieren Anleger mit dem Faktor 1,5 oder 150 Prozent an der Performance oberhalb des Basispreises. Das ist auch dann der Fall, wenn die Aktie zwischenzeitlich unter 50 Euro fällt, sich aber anschließend wieder erholt. Die 1,5-fache Partizipation bleibt konstant auch bei deutlich höheren Kurssteigerungen und ist nicht begrenzt.

Der Rückzahlungsbetrag am Laufzeitende errechnet sich im Fall eines positiven Aktienkursverlaufs aus dem Basispreis und der mit dem Partizipationsfaktor multiplizierten Differenz aus Aktienkurs abzüglich Basispreis.

Fällt die Aktie dagegen und notiert am Bewertungstag unterhalb des Basispreises, so bildet das Zertifikat unterhalb des Basispreises die negative Wertentwicklung im Verhältnis 1:1 ab. Der Rückzahlungsbetrag entspricht dann dem Aktienkurs.

Die Finanzierung des Outperformance-Mechanismus erfolgt über die Dividenden der zugrunde liegenden Aktie oder des Index. Outperformance-Zertifikate gibt es aber auch auf dividendenlose Aktien, nichtausschüttende Indizes oder auch Rohstoffe. In diesen Fällen erfolgt die Finanzierung des Outperformance-Mechanismus über ein Aufgeld – das Zertifikat kostet dann schon bei Ausgabe mehr als der Basiswert. Ein Aufgeld entsteht aber auch, wenn der Kurs des Basiswerts oder dessen Volatilität steigen.

Mögliche Szenarien per Fälligkeit

Für alle Kurssteigerungen oberhalb des Basispreises von 50 Euro erzielen Anleger eine um den Partizipationsfaktor von 1,5 höhere Rendite als die Aktie. Idealerweise liegt also der Schlusskurs der zugrunde liegenden XYZ-Aktie am Bewertungstag deutlich über dem Basispreis, etwa bei 60 Euro. Die Differenz aus Schlusskurs und Basispreis von 10 Euro wird mit dem Partizipationsfaktor von 1,5 multipliziert und zuzüglich des Basispreises zurückgezahlt (10 Euro × 1,5 + 50 Euro = 65 Euro). Legt die Aktie als um 20 Prozent zu, führt das beim Outperformance-Zertifikat zu einem Plus von 30 Prozent.

Dies gilt auch für wesentlich höhere Kurse der XYZ-Aktie, denn die Partizipation des Zertifikats ist nicht begrenzt. Dabei gilt: Je höher der Aktienkurs, desto besser. Aber auch bei nur moderaten Kursgewinnen in der Aktie erzielen Anleger immer bessere Erfolge als beim Direktinvestment.

Sofern die Aktie am Bewertungstag unverändert bei 50 Euro notiert, erzielen Anleger mit dem Outperformance-Zertifikat weder einen Gewinn noch einen Verlust und schneiden damit ebenso ab wie im Direktinvestment. Gegenüber diesem entfallen beim Outperformance-Zertifikat allerdings die Dividendenzahlungen, da sie zur Erzeugung des Outperformance-Mechanismus genutzt wurden. Kapitalverluste können zum Laufzeitende entstehen, wenn der Aktienkurs unterhalb des Einstiegspreises notiert oder aber das Zertifikat mit einem Aufgeld erworben wurde. Wer das Zertifikat mit einem Abgeld gekauft hat, realisiert entsprechend einen Gewinn.

Schließt die zugrunde liegende XYZ-Aktie am Bewertungstag unter dem Basispreis, etwa bei 40 Euro, partizipieren Anleger im Verhältnis 1 :1 an dieser Entwicklung. Sie realisieren entsprechend den gleichen Verlust wie die Aktie. Diese Partizipation gilt natürlich auch dann, wenn der XYZ-Aktienkurs wesentlich stärker fällt.

Anleger sollten schon bei der Auswahl ihres Outperformance-Zertifikats beachten, dass auch sehr niedrige Basispreise oder hohe Partizipationsfaktoren keine Garantie für eine eben solche Rendite sein können. Diese Zertifikate generieren keine laufenden Erträge, etwa Dividenden, mit denen sich potenzielle Kapitalverluste mildern lassen. Im ungünstigsten Fall, bei einem Aktienkurs von null Euro, entsteht Anlegern im Outperformance-Zertifikat ein Totalverlust.

Outperformance-Zertifikate – Gewinn- und Verlustchancen

| Aktienkurs am Bewertungstag | Kursentwicklung der Aktie in Prozent | Rückzahlungsbetrag des Outperformance-Zertifikats | Gewinn/Verlust in Euro/in Prozent (ohne Kosten) |

|---|---|---|---|

| 65 Euro | +30 % | 72,50 Euro | +22,50 Euro/+45 % |

| 60 Euro | +20 % | 65 Euro | +15 Euro/+30 % |

| 55 Euro | +10 % | 57,50 Euro | +7,50 Euro/+15 % |

| 50 Euro | 0 % | 50 Euro | 0 Euro/0 % |

| 40 Euro | -20% | 40 Euro | -10 Euro/-20 % |

| 35 Euro | -30% | 35 Euro | -15 Euro/-30 % |

| 30 Euro | -40% | 30 Euro | -20 Euro/-40 % |

Wie funktionieren Outperformance-Zertifikate?

Bei der Konstruktion eines Outperformance-Zertifikats auf eine Aktie kombiniert der Emittent zwei Long-Call-Positionen miteinander: Dies sind ein Call mit dem Basispreis von null Euro (oder auch ein Aktien-Future – beide repräsentieren eine Aktie abzüglich ihrer diskontierten Dividende) sowie der Bruchteil eines Calls mit einem Basispreis, der dem Basispreis des Outperformance-Zertifikats entspricht. Ab diesem gilt die erhöhte Partizipation. Die Anzahl der Calls (hier angenommen: 1 Call Strike 0 + 0,5 Call Strike 50 = 1,5 Calls) entspricht dem Partizipationsfaktor des Zertifikats von 1,5 oder 150 Prozent. In der Theorie erwirbt der Emittent also zur Absicherung des Zertifikats eine Aktie ohne Dividende und einen „halben Call“ mit dem Basispreis 50.

Sind die erwarteten Dividenden des Basiswerts hoch, liegt der Basispreis hoch und/oder ist die Volatilität des Basiswerts gering, so können aufgrund der entsprechend niedrige- ren Preise für die Long-Call-Position anteilig mehr Optionen gekauft werden. Dies hat – jeweils unter sonst gleichen Bedingungen – einen höheren Partizipationsfaktor zur Folge. Im Gegenzug verzichten Anleger beim Outperformance-Zertifikat auf eine Dividende.

Bei einem XYZ-Aktienkurs von 50 Euro wird die diskontierte erwartete Dividende mit 2,50 Euro angenommen; der Preis für eine Call-Option mit dem Basispreis 50 wird hier mit 5 Euro angenommen. Mit der Dividende kann also jeweils eine „halbe“ Option finanziert werden. Steigt die XYZ-Aktie bis zum Bewertungstag auf 60 Euro, ergibt sich einerseits auf den Call mit Strike 0 ein Gewinn von 10 Euro. Hinzu kommt der Gewinn des Calls mit Strike 50 Euro, dessen innerer Wert dann 10 Euro beträgt. Da pro Outperformance-Zertifikat aber nur eine „halbe“ Option gekauft wird, entspricht der innere Wert dieses „halben Calls“ nur 5 Euro je Zertifikat. Zusammen beträgt die Wertsteigerung des Outperformance-Zertifikats also 10 + 5 Euro, sodass der Rückzahlungsbetrag 65 Euro beträgt.

Fällt die Aktie bis zum Bewertungstag unter 50 Euro, verfällt der Call mit Strike 50 wertlos. Entsprechend ergibt sich der Rückzahlungsbetrag des Outperformance-Zertifikats dann lediglich aus dem Basiswert oder dem Call Strike 0. Dessen innerer Wert entspricht am Laufzeitende exakt dem Kurs der XYZ-Aktie.

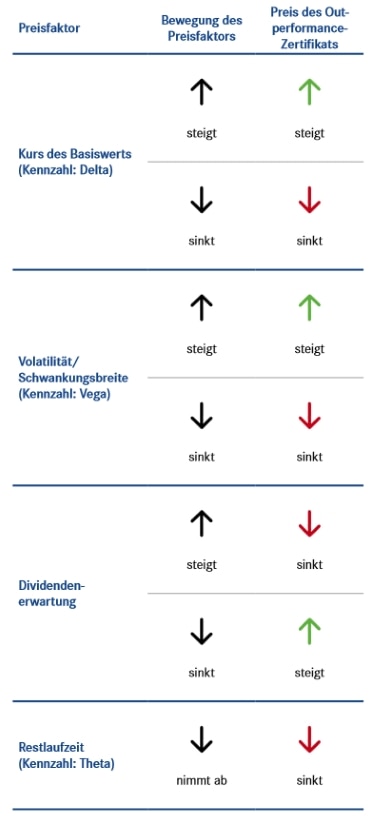

Preisfaktoren bei Outperformance-Zertifikaten

Der Preis eines Outperformance-Zertifikats unterliegt während der Produktlaufzeit Schwankungen, für die mehrere Einflussfaktoren verantwortlich sind. Der Einfluss von Veränderungen dieser Preisfaktoren kann durch Kennzahlen quantifiziert werden, die aus der Optionspreisformel nach Black/Scholes abgeleitet und mit griechischen Buchstaben benannt werden.

Ein wichtiger Einflussfaktor auf den Preis des Zertifikats ist die Kursentwicklung des zugrunde liegenden Basiswerts (Kennzahl Delta). Steigende Kurse wirken sich grundsätzlich positiv, fallende Kurse dagegen negativ aus. Dabei schlagen sich Kursveränderungen oberhalb des Basispreises stärker nieder als unterhalb des Basispreises. Das bedeutet aber auch, dass die Preissteigerungen des Zertifikats nach Kursgewinnen des Basiswerts über den Basispreis hinaus bei sinkenden Basiswertkursen ebenso wieder verloren gehen können.

Auch die erwartete und durch Optionspreise reflektierte Volatilität des Basiswerts hat einen Einfluss auf den Preis des Zertifikats (Kennzahl Vega). Da der Wert einer Long-Position in Optionen (Calls wie Puts) mit steigenden Volatilitäten grundsätzlich ansteigt und bei fallender Schwankungsbreite abnimmt, schlagen sich Volatilitätsveränderungen ebenso im Preis des Outperformance-Zertifikats nieder: Durch die Long-Position des Calls profitiert das Outperformance-Zertifikat bei steigenden Volatilitäten; dagegen fällt der Preis bei sinkenden Volatilitäten.

Die abnehmende Restlaufzeit wirkt sich grundsätzlich negativ auf den Preis des Outperformance-Zertifikats aus (Kennzahl Theta), da jede Long-Position in einer Option (Calls wie Puts) täglich einen kleinen Teil ihres Werts verliert. Dieser Zeitwertverlust tritt allerdings nicht linear auf, sondern verstärkt sich mit der abnehmenden Restlaufzeit, insbesondere etwa über die letzten drei Monate vor Fälligkeit.

Bei Basiswerten, die während der Laufzeit des Zertifikats Erträge (wie etwa Dividenden) ausschütten, kann sich eine Änderung der Markterwartungen zu deren Höhe ebenfalls auf den Preis des Out performanceZertifikats auswirken. Grundsätzlich wirken sich steigende Dividendenschätzungen negativ aus; fallende Dividendenschätzungen oder der unerwartete komplette Ausfall einer Dividendenzahlung steigern dagegen den Preis des Produkts.

So finden Sie das beste Outperformance-Zertifikat

Anleger sollten vor dem Kauf eine differenzierte Markteinschätzung entwickeln, denn das Outperformance-Zertifikat eignet sich nur für steigende Märkte – je stärker der Basiswert zulegt, desto besser. Ein erster Blick sollte der Restlaufzeit und dem Basispreis gelten. Wer sich über den Zeitraum seiner Kursprognose unsicher ist, wählt eher ein etwas länger laufendes Outperformance-Zertifikat – sollten die Kurssteigerungen wie geplant eintreten, wird das Zertifikat einfach vor Fälligkeit wieder an den Emittenten zurückverkauft. Anleger sollten bedenken, dass der Zeitwertverlust der enthaltenen Call-Option sich in den letzten drei Laufzeitmonaten besonders stark bemerkbar macht.

Genauso wichtig ist es, bei der Wahl des Outperformance-Zertifikats auf den aktuellen Kurs des Basiswerts und den Basispreis des Zertifikats zu achten. Liegt der aktuelle Basiswertkurs in etwa auf Höhe des Produktpreises (es wurde also kein Aufgeld bezahlt) und zudem des Basispreises, so entspricht das Risiko des Zertifikats in etwa dem Risiko eines Direktinvestments in den Basiswert. Anleger sollten allerdings auch bei scheinbar „günstigen“ Zertifikatspreisen keine Basispreise auswählen, die allzu weit oberhalb des aktuellen Kursniveaus liegen, denn sonst müsste der Basiswert bereits stark ansteigen, bevor die Phase der überproportionalen Partizipation beginnt.

Liegt der aktuelle Kurs des Basiswerts dagegen bereits über dem Basispreis, verlieren Anleger bei fallenden Kursen bis hinunter zum Basispreis zunächst überproportional – denn in diesem Teilbereich der Kursentwicklung hat der Outperformance-Faktor ja zuvor für überproportionale Zuwächse gesorgt. Wer also ein Aufgeld gezahlt hat (also zu einem höheren Preis in das Outperformance-Zertifikat eingestiegen ist, als es für den alternativen Erwerb des Basiswerts erforderlich gewesen wäre), wird im Falle einer negativen Entwicklung schlechter abschneiden als beim Direktinvestment.

Steigende Kurse sind in der Regel ein Zeichen für sinkende Unsicherheit über die zukünftige Entwicklung einer Aktie oder auch eines Index. Eine geringere Unsicherheit bedeutet am Optionsmarkt zumeist, dass die Volatilitäten oder Schwankungsbreiten fallen.

Tipp: Wer in Outperformance-Zertifikate investiert, sollte bedenken, dass ein Teil der positiven Effekte aus steigenden Kursen durch den negativen Einfluss sinkender Volatilitäten kompensiert werden könnte. Umgekehrt könnten auch steigende Volatilitäten einen Teil der negativen Effekte aus Kursverlusten wettmachen.

Das könnte Sie auch interessieren:

Produkt- und Ausstattungsvarianten

Outperformance-Protect-Zertifikat/Outperformance Plus-Zertifikat

Outperformanc-Protect-Zertifikate sind zusätzlich mit einer Barriere ausgestattet, die einen Teilschutz-Charakter hat: Am Ende der Laufzeit wird auch bei einer negativen Entwicklung des Basiswerts der Basispreis zurückgezahlt, wenn der Kurs des Basiswerts darunter liegt, er aber eine (tief) angesetzte Kursschwelle, die Barriere, während der Laufzeit nicht berührt oder unterschritten hat. Sollte sie verletzt werden, erlischt der bedingte Sicherheitsmechanismus. Oberhalb des Basispreises kommt es – wie beim klassischen Outperformance-Zertifikat – zu überproportionalen Kursgewinnen. Allerdings fällt die Partizipationsrate dieses Produkts aufgrund des Teilschutzes im Vergleich zum klassischen Outperformance-Zertifikat in der Regel geringer aus.

Quanto-Outperformance-Zertifikat

Anleger, die bei einem Investitionsvorhaben in einem in ausländischer Währung notierten Basiswert das Wechselkursrisiko von Anfang an ausschließen möchten, können zu einem Outperformance-Zertifikat mit Wechselkurssicherung (Quanto-Mechanismus) greifen. Dieses fixiert den Wechselkurs auf die Relation 1:1 und eliminiert somit sämtliche Chancen und Risiken einer Fremdwährungsanlage zugunsten der Kalkulationssicherheit der Anleger.

Capped-Outperformance-Zertifikat/Outperformance-Cap-Zertifikat

Capped-Outperformance-Zertifikate sind mit einer Gewinnobergrenze (Cap) ausgestattet. Sie begrenzt die Kursspanne, innerhalb der die Zugewinne des Basiswerts mit dem Partizipationsfaktor verstärkt werden. Bei einem Zertifikat mit dem Partizipations faktor 2 und einem Cap bei 140 Prozent genügt somit schon ein Anstieg des Basiswerts von 20 Prozent, um den Maximalertrag zu erhalten. Sinnvoll kann die Hinzunahme eines Cap beispielsweise bei Basiswerten sein, die keine Dividenden auszahlen, wie etwa der DAX. So kann unter Umständen verhindert werden, dass das Zertifikat mit einem Aufgeld gegenüber dem Basiswert angeboten werden muss. Capped-Outperformance-Zertifikate sind den später besprochenen Sprint-Zertifikaten sehr ähnlich.

Outperformance-Zertifikate handeln – das sollten Sie tun

-

Als Anleger haben Sie die Möglichkeit, an der positiven Entwicklung eines Basiswertes stärker zu partizipieren als mit dem Basiswert selbst. Das macht eine Investition in Outperformance-Zertifikate für Anleger so interessant.

-

Investieren Sie nur in Outperformance-Zertifikate, die steigende Märkte nachbilden.

-

Wenn Sie in ein Outperformance-Zertifikat investieren wollen, sollten Sie außerdem auf die Restlaufzeit und den Basispreis achten.

Disclaimer: Die in diesem Artikel enthaltenen Inhalte dienen ausschließlich allgemeinen Informations-, Bildungs- und Marketingzwecken ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität. Die Inhalte stellen keine Anlageberatung, Anlagestrategieempfehlung oder Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Die Informationen berücksichtigen nicht die individuellen Anlageziele und finanzielle Situation des Lesers. Jede Anlageentscheidung sollte eigenverantwortlich getroffen und sorgfältig geprüft werden. Vor einer Anlageentscheidung sollte der Rat eines Anlage- und Steuerberaters eingeholt werden. Der Handel mit Wertpapieren oder sonstigen Finanzinstrumenten ist mit hohen Risiken verbunden, bis hin zum Totalverlust des eingesetzten Kapitals. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Aussagen über zukünftige wirtschaftliche Entwicklungen basieren grundsätzlich auf Annahmen und Einschätzungen, die sich im Zeitablauf als nicht zutreffend erweisen können. Wir übernehmen keine Haftung für Verluste, die durch die Umsetzung der in diesem Artikel genannten Informationen entstehen.

1Hinweis zu ZERO: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH.

*Hinweis zu Affiliate-Links: Unsere Ratgeber-Artikel sind objektiv und unabhängig erstellt, wobei mit Sternchen gekennzeichnete Links zur Finanzierung der kostenlosen Inhalte dienen. Die Vergütung aus diesen Links hat keinen Einfluss auf unsere Inhalte.

16Transparenzhinweis: Dies ist eine Marketingmitteilung. Die finanzen.net GmbH wird für die Vermarktung dieses Finanzprodukts von dritter Seite vergütet. Die Vergütung steigt mit dem Volumen der in das Finanzprodukt investierten Gelder.

Risikohinweis: Diese Marketingmitteilung ersetzt keine fachkundige Beratung. Investitionen in Kryptowährungen und Crypto Exchange Traded Products (ETPs) sind mit einem hohen Risiko verbunden und daher nur für spekulative Anleger geeignet. Crypto-ETPs sind zudem komplexe Produkte, die schwer zu verstehen sein können. Frühere Wertentwicklungen sind kein Hinweis auf zukünftige Ergebnisse. Anleger sollten daher fachkundigen Rat einholen und nur dann Kapital einsetzen, wenn sie das Produkt verstanden haben und den Verlust des eingesetzten Kapitals verkraften können.

15Für die Auszahlung der Gewinne ist ein Konto bei finanzen.net zero erforderlich. Als Gewinner erhältst Du nach Ende des Tippspiels eine E-Mail von finanzen.net mit weiteren Informationen. Für die Auszahlung des 25 Euro Guthabens für alle weiteren Teilnehmer benötigst Du ein Konto bei finanzen.net zero, das im Zeitraum 01.09.-31.10.2025 mit dem Promocode „Trader25“ eröffnet werden muss. Bitte eröffne Dein Konto über diese Webseite. Die Auszahlung des Guthabens erfolgt wenn 45 Tagen nach Registrierung mindestens 5 Wertpapier-Transaktionen durchgeführt wurden (Käufe und Verkäufe von Aktien, ETFs, Fonds, Derivaten oder Kryptowährungen. Ausführungen von Sparplänen zählen nicht).

Aktien, ETFs, Derivate, Kryptos und mehr - jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Oskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.