Das Wichtigste in Kürze

- Das Altersvorsorgedepot startet voraussichtlich am 1. Januar 2027 und ermöglicht erstmals staatlich geförderte ETF-Anlage ohne Versicherungsmantel.

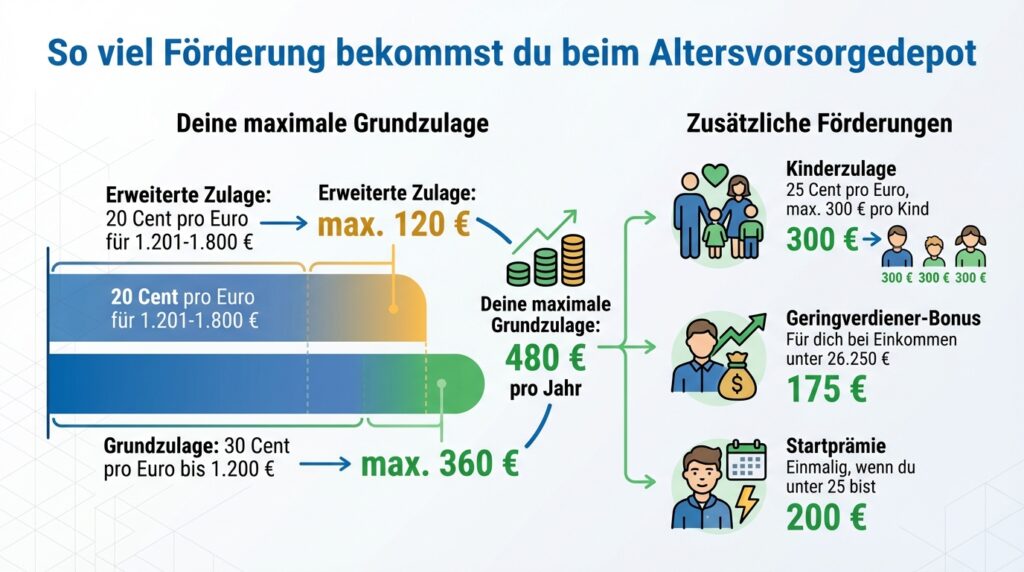

- Die staatliche Förderung beträgt bis zu 480 Euro pro Jahr: 30 Cent für jeden eingezahlten Euro bis 1.200 Euro, danach 20 Cent bis zur Obergrenze von 1.800 Euro.

- Familien erhalten zusätzlich 25 Cent Kinderzulage pro eingezahltem Euro, maximal 300 Euro pro Kind und Jahr.

- Kapitalerträge bleiben in der Ansparphase komplett steuerfrei – Umschichtungen zwischen Fonds lösen keine Abgeltungssteuer aus.

- Eine Beitragsgarantie gibt es nicht: Du trägst das volle Kapitalmarktrisiko, profitierst aber von historisch deutlich höheren Aktienrenditen.

- Geringverdiener mit Kindern sollten ihren bestehenden Riester-Vertrag genau prüfen – das alte Fördersystem kann für diese Gruppe günstiger sein.

Was ist ein Altersvorsorgedepot?

Ein Altersvorsorgedepot ist ein staatlich gefördertes Wertpapierdepot für die private Altersvorsorge. Du zahlst regelmäßig Geld ein, investierst in ETFs, Fonds oder Anleihen und erhältst dafür Zulagen vom Staat sowie Steuervorteile. Anders als bei klassischen Versicherungsprodukten entscheidest du selbst über die Anlage – innerhalb einer gesetzlich definierten Positivliste von Wertpapieren.

Die Ansparphase läuft während deines Erwerbslebens. Dein Geld wird investiert, erwirtschaftet Rendite und wächst durch den Zinseszinseffekt. Steuern auf Kapitalerträge fallen in dieser Phase nicht an. Erst bei Auszahlung im Rentenalter wird das Geld mit deinem persönlichen Steuersatz besteuert.

Warum kommt das Altersvorsorgedepot jetzt?

Die 2002 eingeführte Riester-Rente hat ihr Ziel verfehlt. Hohe Kosten, komplizierte Förderregeln und eine verpflichtende Beitragsgarantie verhinderten attraktive Renditen. Mehr als jeder vierte der rund 15 Millionen verbliebenen Riester-Verträge wurde inzwischen gekündigt oder stillgelegt. Vorbild für das neue Modell sind internationale Erfolgsmodelle wie der 401(k)-Plan in den USA oder die 3. Säule in der Schweiz.

Rentenlückenrechner

Wer kann ein Altersvorsorgedepot eröffnen?

Alle Pflichtversicherten der gesetzlichen Rentenversicherung sind berechtigt: Angestellte, Beamte und rentenversicherungspflichtige Selbstständige. Selbstständige ohne Rentenversicherungspflicht bleiben ausgeschlossen. Anbieter können Banken, Neobroker, Versicherungen und Fondsgesellschaften sein – alle Produkte müssen vom Bundeszentralamt für Steuern zertifiziert werden.

Das Altersvorsorgedepot ist kein normales Depot. Du kannst keine bestehenden ETFs aus einem privaten Depot übertragen – du zahlst Geld ein, das der Anbieter dann nach gesetzlichen Vorgaben investiert.

Wie funktioniert die staatliche Förderung?

Die Förderung des Altersvorsorgedepots ist deutlich einfacher als bei der Riester-Rente. Du erhältst eine beitragsproportionale Zulage für jeden eingezahlten Euro – unabhängig von deinem Einkommen. Das komplizierte System einkommensabhängiger Mindesteigenbeiträge entfällt.

Wie hoch sind die Zulagen?

Die Grundzulage ist zweistufig: Für jeden Euro bis 1.200 Euro Eigenbeitrag erhältst du 30 Cent vom Staat. Ab 2029 steigt dieser Satz auf 35 Cent. Für Einzahlungen zwischen 1.201 und 1.800 Euro sinkt die Zulage auf 20 Cent pro Euro. Die maximale Förderhöhe liegt bei 480 Euro pro Jahr, ab 2029 bei 540 Euro.

| Eigenbeitrag / Jahr | Zulagensatz | Zulage | Summe im Depot | Förderquote |

|---|---|---|---|---|

| 600 € | 30 Cent/€ | 180 € | 780 € | 30 % |

| 1.200 € | 30 Cent/€ | 360 € | 1.560 € | 30 % |

| 1.800 € | 30 + 20 Cent/€ | 480 € | 2.280 € | 27 % |

Wie hoch sind die Kinderzulagen?

Für jedes Kind mit Kindergeldbezug erhältst du zusätzlich 25 Cent pro eingezahltem Euro, maximal 300 Euro pro Kind und Jahr. Diese Zulage kommt zur Grundzulage hinzu. Familien mit mehreren Kindern profitieren überproportional.

Rechenbeispiel Familie Schmidt: Eine Familie mit zwei Kindern zahlt 1.200 Euro im Jahr ein. Sie erhält 360 Euro Grundzulage plus 600 Euro Kinderzulage (2 × 300 Euro). Insgesamt fließen 2.160 Euro ins Depot – die staatliche Förderung macht 80 Prozent des Gesamtbetrags aus.

| Person | Eigenbeitrag | Grundzulage | Kinderzulage | Summe Depot | Förderquote |

|---|---|---|---|---|---|

| Johannes Single, Gutverdiener |

1.800 € | 480 € | — | 2.280 € | 27 % |

| Amie alleinstehend, 1 Kind |

1.200 € | 360 € | 300 € | 1.860 € | 55 % |

| Albert alleinerziehend, 2 Kinder |

600 € | 180 € | 300 € | 1.080 € | 80 % |

Wie funktioniert die steuerliche Förderung?

Deine Einzahlungen ins Altersvorsorgedepot kannst du als Sonderausgaben steuerlich geltend machen. Das Finanzamt führt automatisch eine Günstigerprüfung durch: Es vergleicht die Steuerersparnis durch den Sonderausgabenabzug mit den erhaltenen Zulagen. Du bekommst den jeweils höheren Vorteil.

Rechenbeispiel Johannes: Johannes zahlt 1.800 Euro ein und erhält 480 Euro Zulage. In der Steuererklärung gibt er 2.280 Euro an. Bei einem Grenzsteuersatz von 33 Prozent ergibt sich eine theoretische Steuerersparnis von rund 760 Euro. Da diese höher ist als die Zulagen, erhält Johannes die 480 Euro Zulage plus die Differenz (280 Euro) über die Steuererstattung – insgesamt also 760 Euro Förderung.

Bei hohem Einkommen ist meist die Steuerersparnis günstiger, bei niedrigem Einkommen die Zulagen. Du musst dich um nichts kümmern – die Günstigerprüfung erfolgt automatisch.

Welche Sonderförderungen gibt es?

Drei Gruppen erhalten zusätzliche Förderung:

- Berufseinsteiger unter 25 Jahren: Einmalige Startprämie von 200 Euro bei Vertragsabschluss.

- Geringverdiener: Wer unter 26.250 Euro im Jahr verdient und mindestens 120 Euro einzahlt, erhält zusätzlich 175 Euro Geringverdiener-Bonus.

- Kinder (Frühstart-Rente): Der Staat zahlt für jedes Kind ab dem sechsten Lebensjahr monatlich 10 Euro in ein spezielles Depot. Das Guthaben kann mit 18 Jahren ins eigene Altersvorsorgedepot übertragen werden.

Altersvorsorgedepot Förderrechner

In was kann ich im Altersvorsorgedepot investieren?

Das Altersvorsorgedepot folgt dem Prinzip der Positivliste. Eine gesetzliche Vorgabe definiert, welche Wertpapiere zulässig sind – alles andere ist ausgeschlossen. Das soll Anleger vor hochspekulativen Investments schützen.

Welche Wertpapiere sind zugelassen?

Investmentfonds und ETFs bis zur Risikoklasse 5 des Synthetic Risk Reward Indicator (SRRI) sind erlaubt. Risikoklasse 5 umfasst die meisten weltweit anlegenden Aktien-ETFs wie den MSCI World oder FTSE All-World.

| ✓ Zugelassen | ✕ Nicht zugelassen |

|---|---|

| ETFs und Fonds (Risikoklasse 1–5) | Einzelaktien |

| Anleihen von EU-Staaten | Kryptowährungen |

| Anleihen deutscher Länder/Gemeinden | Hebelprodukte (CFDs, Optionsscheine) |

| Geldmarktfonds | Fonds der Risikoklassen 6 und 7 |

Was ist das Standarddepot?

Jeder Anbieter muss ein Standardprodukt für Einsteiger anbieten. Die Kosten im Standarddepot sind gesetzlich auf 1,5 Prozent Effektivkosten pro Jahr begrenzt. Wer sich etwas mit der Materie beschäftigt, sollte ein individuelles Altersvorsorgedepot dem Standardprodukt vorziehen.

Kann ich frei zwischen Fonds wechseln?

Ja, während der Ansparphase kannst du beliebig oft und steuerfrei zwischen verschiedenen Fonds umschichten.

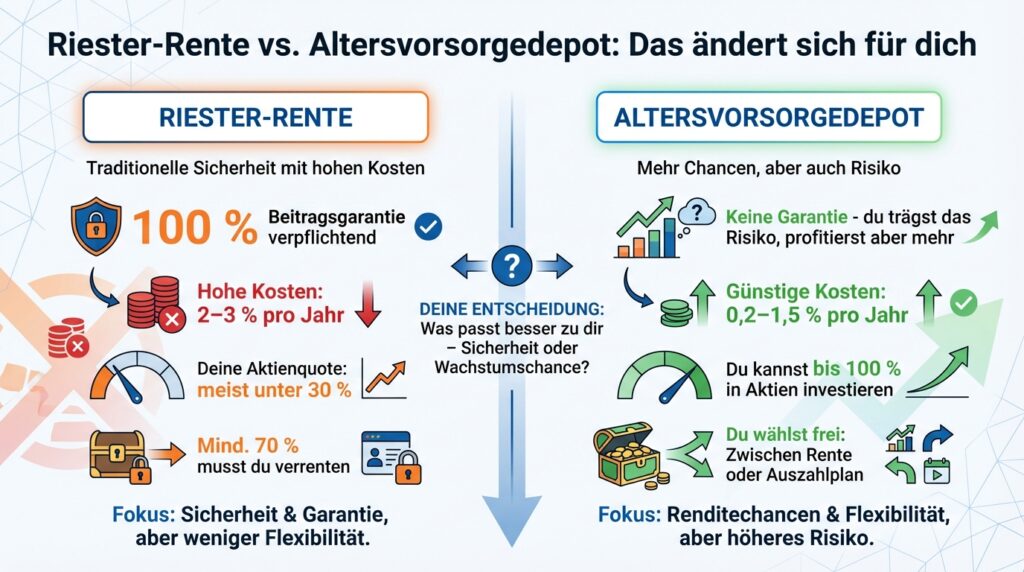

Wie unterscheidet sich das Altersvorsorgedepot von der Riester-Rente?

Das Altersvorsorgedepot korrigiert die Konstruktionsfehler der Riester-Rente. Die wichtigsten Unterschiede betreffen Kosten, Garantien und Flexibilität.

| Merkmal | Riester-Rente | Altersvorsorgedepot |

|---|---|---|

| Beitragsgarantie | 100 % verpflichtend | Keine (optional 80/100 %) |

| Typische Kosten | 2–3 % pro Jahr | 0,2–1,5 % pro Jahr |

| Aktienquote | Meist unter 30 % | Bis zu 100 % |

| Förderung | Komplexe Mindestbeiträge | Einfache Zulagen pro Euro |

| Auszahlung | Mind. 70 % Verrentung | Frei wählbar (z.B. Auszahlplan) |

Was macht das Altersvorsorgedepot besser?

Der Verzicht auf die Beitragsgarantie ermöglicht volle Partizipation an Aktienrenditen. Die einfachere Förderung, die steuerfreien Umschichtungen und die flexiblere Auszahlung machen das neue System deutlich attraktiver.

Kann ich meinen Riester-Vertrag umwandeln?

Ja, bestehende Riester-Verträge können ins Altersvorsorgedepot übertragen werden. Die bisher erhaltenen Zulagen und Steuervorteile müssen nicht zurückgezahlt werden.

Riester-Verträge niemals kündigen – du verlierst alle Förderungen. Prüfe stattdessen, ob ein Wechsel oder Stilllegen sinnvoller ist.

Altersvorsorgedepot oder normales ETF-Depot – was ist besser?

Die Entscheidung hängt von deiner persönlichen Situation ab. Nutze beide Modelle parallel: Bespare das Altersvorsorgedepot bis zur Förderhöchstgrenze von 1.800 Euro und führe daneben ein normales Depot für weiteres Vermögen.

Wie funktioniert die Auszahlungsphase?

Die Auszahlung beginnt frühestens mit 65, spätestens mit 70 Jahren. Du hast drei Optionen: lebenslange Leibrente, befristeter Auszahlplan oder eine Kombination aus beidem.

Rechenbeispiel: Auszahlplan vs. Leibrente

Amar und Merret haben beide 300.000 Euro im Depot und entnehmen 30 Prozent (90.000 Euro) als Einmalzahlung.

| Person | Auszahlung | Monatlich (brutto) | Break-even |

|---|---|---|---|

| Amar | Auszahlplan bis 85 | ca. 1.250 € | — |

| Merret (RF 35) | Leibrente | ca. 735 € | 97 Jahre |

| Merret (RF 30) | Leibrente | ca. 630 € | 94 Jahre |

| Merret (RF 25) | Leibrente | ca. 525 € | 95 Jahre |

Welche Risiken hat das Altersvorsorgedepot?

Der Verzicht auf Garantien ermöglicht höhere Renditen, bringt aber auch Risiken. Bei einem Anlagehorizont von 15 Jahren oder mehr hat der MSCI World in der Vergangenheit noch nie Verluste verzeichnet.

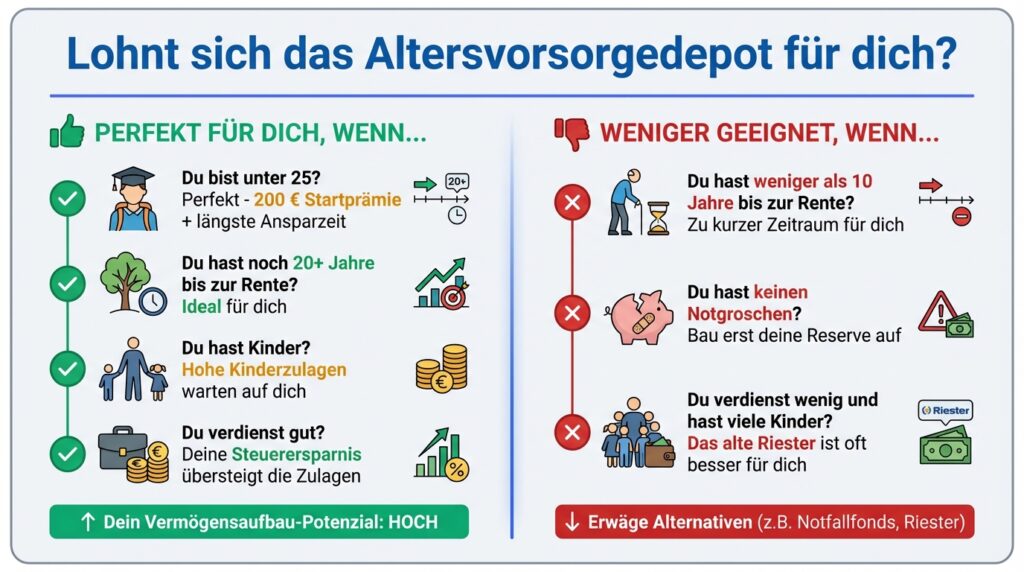

Für wen lohnt sich das Altersvorsorgedepot?

Sonderfall: Geringverdiener mit mehreren Kindern

Diese Gruppe sollte ihren bestehenden Riester-Vertrag genau prüfen. Im alten Fördersystem können die Zulagen deutlich höher ausfallen.

| Janas Beispiel | Altes Riester-System | Neues Depot |

|---|---|---|

| Eigenbeitrag | 60 €/Jahr | 120 €/Jahr |

| Grundzulage | 175 € | 36 € |

| Kinderzulage | 600 € | 60 € |

| Zulagen gesamt | 775 € | 96 € |

| Summe im Vertrag | 835 € | 216 € |

| Förderquote | 1.292 % | 80 % |

Wie eröffne ich ein Altersvorsorgedepot?

Ab 2027 kannst du ein Altersvorsorgedepot bei verschiedenen Anbietern eröffnen. Der Prozess ähnelt der Eröffnung eines normalen Depots, hat aber Besonderheiten durch die Zertifizierung.

Wo kann ich ein Altersvorsorgedepot eröffnen?

Banken, Neobroker, Versicherungen und Fondsgesellschaften dürfen Altersvorsorgedepots anbieten. Eine unabhängige, digitale Vergleichsplattform soll ab 2027 zertifizierte Produkte transparent gegenüberstellen. Achte auf die Effektivkosten – der Unterschied zwischen 0,3 und 1,5 Prozent pro Jahr macht über 40 Jahre mehrere zehntausend Euro aus.

Welche Unterlagen benötige ich?

- Gültiger Personalausweis oder Reisepass

- Steueridentifikationsnummer

- Nachweis über Rentenversicherungspflicht (bei Angestellten: Gehaltsabrechnung)

- Für Kinderzulagen: Kindergeldnummer

Was kann ich schon jetzt tun?

Warte nicht auf 2027. Jedes Jahr zählt beim Vermögensaufbau. Du kannst bereits heute mit einem ETF-Sparplan in einem normalen Depot starten. Die Grundlagen der Geldanlage lernst du so schon vor dem Start des Altersvorsorgedepots. Das bis 2027 angesparte Vermögen kannst du parallel weiterlaufen lassen oder als Ergänzung zum Altersvorsorgedepot nutzen.

Fazit: Lohnt sich das Altersvorsorgedepot?

Das Altersvorsorgedepot ist für die meisten Anleger mit langem Zeithorizont die attraktivste Form der staatlich geförderten Altersvorsorge. Die Kombination aus Kapitalmarktrenditen und Zulagen bietet ein einzigartiges Renditepotenzial.

Nicht für jeden ist das neue System die beste Wahl. Geringverdiener mit mehreren Kindern sollten ihren bestehenden Riester-Vertrag genau prüfen – das alte Fördersystem kann für diese Gruppe günstiger sein. Wer kurz vor der Rente steht, sollte das höhere Risiko gegen die potenziell höhere Rendite abwägen.

Die wichtigste Erkenntnis: Zeit ist der entscheidende Faktor bei der Altersvorsorge. Wer früh anfängt, regelmäßig spart und langfristig investiert bleibt, kann seine Rentenlücke effektiv schließen – unabhängig davon, ob mit dem Altersvorsorgedepot oder einem normalen ETF-Depot.

Häufige Fragen zum Altersvorsorgedepot

Wann startet das Altersvorsorgedepot?

Das Altersvorsorgedepot soll zum 1. Januar 2027 starten. Das Bundeskabinett hat den Gesetzentwurf im Dezember 2025 beschlossen. Bundestag und Bundesrat müssen noch zustimmen.

Kann ich zwei Altersvorsorgedepots gleichzeitig haben?

Nein, mehrere Altersvorsorgedepots parallel sind nicht möglich. Du kannst aber Beiträge in bis zu zwei verschiedene Altersvorsorgeverträge leisten – beispielsweise ein Altersvorsorgedepot und ein Garantieprodukt.

Ist das Geld im Altersvorsorgedepot vererbbar?

Ja. Wenn die Erben das Guthaben in einen eigenen geförderten Altersvorsorgevertrag übertragen, bleibt die Förderung erhalten. Lassen sie sich das Geld auszahlen, werden die erhaltenen Zulagen und Steuervorteile fällig.

Kann ich das Altersvorsorgedepot für eine Immobilie nutzen?

Ja, wohnwirtschaftliche Entnahmen für Immobilienkauf, Hausbau, energetische Sanierung oder altersgerechten Umbau sind möglich und nicht förderschädlich. Allerdings bieten nicht alle Anbieter diese Option an.

Kann ich in Kryptowährungen investieren?

Nein, direkte Investitionen in Kryptowährungen sind ausgeschlossen. Auch Krypto-ETFs sind nach aktuellem Stand nicht für das Altersvorsorgedepot zugelassen.

Was ist die Frühstart-Rente?

Die Frühstart-Rente ist ein Altersvorsorgedepot für Kinder. Der Staat zahlt für jedes Kind ab dem sechsten Lebensjahr monatlich 10 Euro ein. Das Guthaben kann mit 18 Jahren ins eigene Altersvorsorgedepot übertragen werden. Die Auszahlung erfolgt rückwirkend zum 1. Januar 2026 für Kinder des Jahrgangs 2020.

Gibt es einen Mindestbeitrag?

Einen gesetzlichen Mindestbeitrag gibt es nicht. Allerdings erhalten Geringverdiener den Bonus von 175 Euro nur bei mindestens 120 Euro Einzahlung pro Jahr (10 Euro monatlich).

Wie flexibel sind die Einzahlungen?

Sehr flexibel. Du kannst die Höhe deiner Beiträge jederzeit anpassen, in guten Jahren mehr einzahlen oder in schlechten Jahren reduzieren oder ganz aussetzen. Eine starre monatliche Sparrate ist nicht vorgeschrieben.

Kann ich den Anbieter wechseln?

Ja, ein Anbieterwechsel ist jederzeit möglich. In den ersten fünf Jahren kann der alte Anbieter maximal 150 Euro Wechselgebühr verlangen. Danach ist der Wechsel kostenfrei. Du verlierst dabei keine Förderung.

Soll ich meinen Riester-Vertrag kündigen?

Nein. Bei einer Kündigung musst du alle Zulagen und Steuervorteile zurückzahlen. Besser: Vertrag stilllegen oder ins neue System wechseln. Bestehende Verträge haben Bestandsschutz.