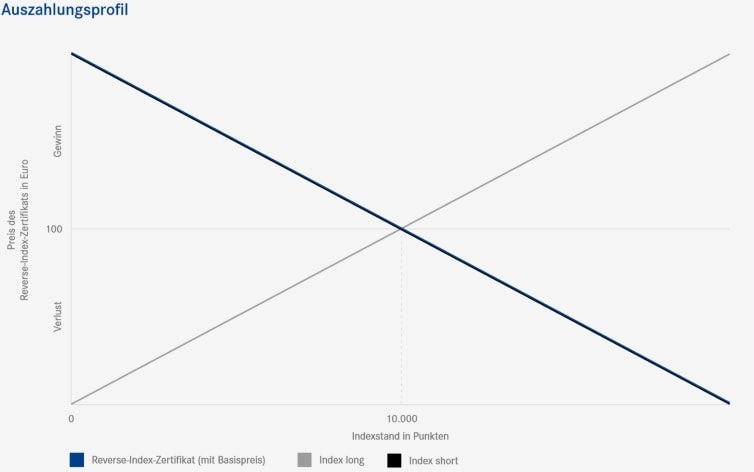

Mit Reverse-Index-Zertifikaten (auch Bear-Index-Zertifikate oder Inverse-Index-Zertifikate genannt) erzielen Anleger mit der negativen Wertentwicklung eines Index Erträge. Ein Reverse-Index-Zertifikat bildet also die invertierte Wertentwicklung eines Index ab. Diese wird von einer bestimmten Kursmarke aus, dem Basispreis (auch Reverselevel), gemessen. Bei Emission des Zertifikats wird dieser Basispreis deutlich oberhalb des aktuellen Indexstandes – etwa auf die doppelte Höhe des Indexstands – festgelegt.

Der Preis des Zertifikats ergibt sich dann als Differenz aus Basispreis und aktuellem Indexstand. Sinkende Indexstände erhöhen also den Preis des Zertifikats, während sich ein steigender Index preismindernd auswirkt. Bedingt durch den festen Basispreis ergibt sich aus fallenden Preisen des Zertifikats eine Hebelwirkung, die umso größer ausfällt, je weiter sich der Index dem Basispreis annähert.

Reverse-Index-Zertifikate dürfen nicht mit Index-Zertifikaten auf sogenannte Short-Indizes, wie etwa Index-Zertifikaten auf den ShortDAX-Index, verwechselt werden. Zwar partizipieren Anleger mit diesen Zertifikaten ebenfalls an fallenden Kursen, durch ihre Eigenschaft des konstanten Hebels weisen sie allerdings ein anderes Chance-Risiko-Profil auf. Mehr zu Index-Zertifikaten auf Short-Indizes erfahren Sie ebenfalls in diesem Ratgeber.