Aktienanleihen – mit diesen Tipps finden Sie die besten

Aktienanleihen sind Zertifikate mit einem festen Zinskupon und versprechen Anlegern attraktive Renditen. Doch welche Aktienanleihe passt zu Ihrem Anlagehorizont? In diesem Ratgeber erfahren Sie nicht nur, welche Chancen und Risiken eine Investition in Aktienanleihen hat, sondern auch wie Sie die beste Aktienanleihe identifizieren. Gleich zu Beginn gibt’s die besten Tipps und beantworten wir die wichtigsten Fragen!

Aktienanleihen – Das Wichtigste in Kürze

- Aktienanleihen sind für Anleger vor allem in Zeiten, in denen die Aktienmärkte seitwärts tendieren, eine starke Alternative.

- Unsere Empfehlung: Behalten Sie auf jeden Fall die Lage des Basispreises im Verhältnis zum aktuellen Aktienkurs und die (Rest-)Laufzeit der Aktienanleihe im Blick.

- Produktempfehlung: Verschiedene Anbieter wie Société Générale*, Vontobel*, BNP Paribas* und HSBC bieten eine Fülle an verschiedenen Aktienanleihen an. Mit unserer Top Aktienanleihen Suche vereinfachen Sie Ihre Recherche nach geeigneten Anleihen.

-

Allerdings entscheidet sich bei Aktienanleihen erst am Ende der Laufzeit, ob Anlegern der Nennwert zu 100 Prozent zurückgezahlt oder stattdessen eine festgelegte Anzahl der zugrunde liegenden Aktie geliefert wird.

-

Wie herkömmliche Anleihen zahlen Aktienanleihen einen festen Zinskupon aus. Er ist von der Preisentwicklung des Basiswerts unabhängig und liegt in der Regel deutlich über dem Marktzinsniveau.

Inhaltsverzeichnis

Was ist eine Aktienanleihe?

Eine Aktienanleihe ist ein Wertpapier mit festen Zinszahlungen – allerdings mit einer Besonderheit: Erst am Ende der Laufzeit entscheidet sich, ob Anlegern der Nennwert zu 100 Prozent zurückgezahlt oder stattdessen eine festgelegte Anzahl der zugrundeliegenden Aktie geliefert wird. Bei Indexanleihen erfolgt stattdessen in der Regel ein gleichwertiger Barausgleich. Wie herkömmliche Anleihen zahlen Aktienanleihen einen festen

Zinskupon aus. Er ist von der Preisentwicklung des Basiswerts unabhängig und liegt in der Regel deutlich über dem Marktzinsniveau. Damit wird der Anleger dafür entlohnt, dass er das Kursrisiko der zugrunde liegenden Aktie übernimmt. Die Zinszahlung erfolgt je nach Ausgestaltung des Produkts in einer Summe am Laufzeitende oder zu vorgezogenen Zinsterminen (dann üblicherweise einmal jährlich)

Die Wertentwicklung von Aktienanleihen ist an einen Basiswert gekoppelt, zum Beispiel an eine einzelne Aktie, an einen Aktienkorb oder an einen Index. So finden Sie als Anleger bei Emittenten wie Vontobel*, BNP Paribas*, HSBC, Société Générale* und Co. zum Beispiel Aktienanleihen auf Einzelaktien wie Bayer, BMW oder ThyssenKrupp. Sind Anleihen an einen Index gekoppelt, werden sie auch als Indexanleihen bezeichnet. Einziger Unterschied zu klassischen Aktienanleihen: Die Rückzahlung hängt nicht von einem bestimmten Aktienkurs, sondern von der Entwicklung eines Index, zum Beispiel des DAX, ab.

Wann lohnt sich ein Investment in eine Aktienanleihe?

Anleger könnten sich für eine Aktienanleihe entscheiden, wenn sie davon ausgehen, dass sich der Kurs der zugrunde liegenden Aktie während der Laufzeit nicht wesentlich verändert. Welche Kursmarke nicht unterschritten werden sollte, definiert der Basispreis der Aktienanleihe. Solange die Aktie am Bewertungstag darauf oder darüber notiert, realisieren Anleger immer die Maximalrendite: Sie erhalten einen Rückzahlungsbetrag, der

neben dem festen Zinskupon auch den vollständigen Nennwert umfasst.

DIE WICHTIGSTEN BEGRIFFE RUND UM AKTIENANLEIHEN

- Die Laufzeit muss – wie immer bei einem Börseninvestment – zu Ihrem Anlagehorizont passen. Aktienanleihen sind grundsätzlich für eine Haltedauer bis zur Fälligkeit konstruiert.

- Der Basispreis darf nicht zu hoch gewählt werden. Die Rückzahlung des Nominalwertes zu 100 Prozent erfolgt nämlich nur dann, wenn der Basiswert am Laufzeitende über diesem Niveau notiert.

- Die Verzinsung (auch Kupon) ist eines der wichtigsten Merkmale von Aktienanleihen. Je höher die Verzinsung ist, desto höher ist in der Regel auch das Risiko der Anlage, d.h. umso volatiler ist die Entwicklung des Basiswertes.

Welche Risiken bergen Aktienanleihen?

Anleger, die in Aktienanleihen investiert sind, haben vor allem in stark fallenden Kursen des zugrunde liegenden Basiswerts ein Risiko: Notiert die Aktie zum Laufzeitende unterhalb des Basispreises, hat dies die Lieferung der durch das Bezugsverhältnis definierten Anzahl an Aktien zur Folge. Sofern Anleger diese Aktien nun sofort verkaufen, entstehen Verluste – diese werden zwar gegenüber einem Direktinvestment durch die erhaltenen Zinszahlungen abgefedert – können diese Zinserträge aber auch übersteigen. Im schlimmsten Fall – nämlich bei wertlos gewordenen Aktien – realisieren Anleger lediglich die Zinszahlung und erleiden somit nahezu einen Totalverlust.

Außerdem müssen Anleger bei Aktienanleihen beachten, dass ihnen Kursgewinne entgehen, die sie bei einem Direktinvestment in den Basiswert hätten erzielen können. Da der maximale Rückzahlungsbetrag einer Aktienanleihe immer auf den Nennwert zuzüglich des Zinskupons beschränkt ist, können Anleger von Kurssteigerungen der Aktie über den Basispreis hinaus nicht profitieren.

Wichtig: Auch etwaige Dividenden, die während der Laufzeit anfallen, stehen dem Anleger in der Aktienanleihe nicht zu.

Ein weiterer großer Nachteil für Anleger: Wie auch immer der Emittent am Ende der Laufzeit entscheidet, der Anleihenehmer muss mit dieser Entscheidung leben. Verbraucherschützer sehen Aktienanleihen deshalb sehr skeptisch: „Wir empfehlen Aktienanleihen in unserer Beratung generell nicht, weil sie nur zu einer sehr untypischen Risikoeinstellung passt“, sagt Niels Nauhauser, Finanzexperte der Verbraucherzentrale Baden-Württemberg. „Denn der Anleger trägt ein Totalverlustrisiko und begrenzt seine Chancen zugleich auf einen fixen Zinssatz.“ Bei der Emission einer Aktienanleihe müssen Anleger unter anderem den Basiswert, die Laufzeit, die Höhe des Zinskupons und den Nennwert genauestens unter die Lupe nehmen.

Geldanlage in Aktienanleihen – ein Beispiel

Aktienanleihen werden – wie klassische Staats- und Unternehmensanleihen auch – im Gegensatz zu Aktien nicht als einzelne Stücke, sondern in Nennwerten begeben. Die kleinste handelbare Stückelung liegt zumeist bei 1.000 Euro Nennwert. Kauf- und Verkaufsaufträge müssen demnach über 1.000 Euro oder ein Vielfaches von 1.000 Euro lauten; der Kauf von Bruchteilen ist nicht möglich. Entsprechend erfolgt nun auch die Preisstellung nicht wie bei Aktien in Euro pro Stück, sondern als Prozentnotiz bezogen auf den Nennwert.

Wer einen Nennwert von 10.000 Euro zum Kurs von 100 Prozent kauft, findet also auf seiner Wertpapierabrechnung einen Kaufpreis von 10.000 Euro. Kurse unterhalb 100 Prozent – auch „unter pari“ genannt – sorgen für eine Extra-Rendite, sofern die Rückzahlung zu 100 Prozent erfolgt. Umgekehrt werden Anleger bei einem Kaufkurs von 101,50 Prozent (= 10.150 Euro) in jedem Fall 1,5 Prozentpunkte (=150 Euro) verlieren, wenn sie das Papier bis zum Laufzeitende halten und es dann zu pari (= 100 Prozent, entsprechend 10.000 Euro) zurückgezahlt wird.

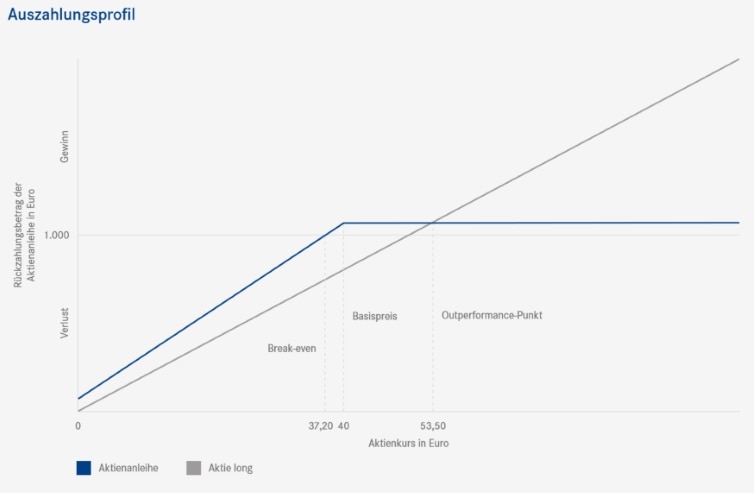

In unserem Beispiel bezieht sich die Aktienanleihe auf Aktien der „XYZ AG“ – wie wir das Unternehmen in unserem Beispiel nennen. Aktuell werden die Aktien mit 50 Euro gehandelt werden. Der Zinskupon beträgt sieben Prozent p. a., der Basispreis wurde mit 40 Euro definiert. Das Bezugsverhältnis ergibt sich aus dem Quotienten von Nennwert und Basispreis; bei einem Nennwert von 1.000 Euro entspricht dies also 25 Aktien.

Bei der Aktienanleihe wird zur Fälligkeit der feste Zinskupon in Höhe von sieben Prozent p.a. ausgezahlt. Bei der angenommenen Laufzeit von genau einem Jahr entspricht dies einem Betrag von 70 Euro pro 1.000 Euro Nennwert. Diese Kuponzahlung erfolgt unabhängig von der Kursentwicklung der Aktie. Über die Art und die Höhe der Kapitalrückzahlung am Laufzeitende entscheidet dagegen der Aktienkurs am finalen Bewertungstag. Solange er auf oder oberhalb des Basispreises liegt, wird der Nennwert vollständig zurückgezahlt und Anleger realisieren die maximal mögliche Rendite. Bei Aktienkursen unterhalb des Basispreises erhält der Anleger keine Kapitalrückzahlung, sondern die Lieferung von Aktien nach Bezugsverhältnis, nämlich 25 XYZ-Aktien.

STÜCKZINSEN – SCHON GEWUSST?

Die Wertpapierabrechnung über den Kauf oder Verkauf einer Aktienanleihe weist neben dem Kurswert und den jeweiligen Gebühren die Position Stückzinsen aus. Da Anleger den kompletten Zinskupon nur dann vereinnahmen, wenn sie die Aktienanleihe über die gesamte Zinsperiode halten, müssen die bereits aufgelaufenen Zinsen bei einem Kauf zu einem beliebigen Zeitpunkt während der Laufzeit durch den Käufer erstattet werden (die Stückzinsen werden also aufgeschlagen). Die Berechnung der Stückzinsen erfolgt nach der von der Emittentin angegebenen Zinsberechnungsmethode.

Wichtig: Bei einem unterjährigen Verkauf erhält der Verkäufer dafür die bis dahin aufgelaufenen Stückzinsen wieder gutgeschrieben.

Mögliche Szenarien

AKTIENANLEIHEN – GEWINN- UND VERLUSTCHANCEN

| Aktienkurs am Bewertungstag | Kursentwicklung der Aktie in Prozent | Rückzahlungsbetrag Aktienanleihe/ Verkaufserlös Aktien | Gewinn/Verlust der Aktienanleihe in Euro/in Prozent (ohne Kosten) |

| 55 Euro | + 10 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | + 70 Euro / + 7 Prozent |

| 50 Euro | 0 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | + 70 Euro / + 7 Prozent |

| 45 Euro | – 10 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | + 70 Euro / + 7 Prozent |

| 40 Euro | – 20 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | + 70 Euro / + 7 Prozent |

| 37,20 Euro | – 26 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | 0 Euro / 0 Prozent |

| 35 Euro | – 30 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | -55 Euro / -6 Prozent |

| 30 Euro | – 40 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | 180 Euro / -18 Prozent |

| 25 Euro | – 50 Prozent | 1.000 Euro Nennwert + 70 Euro Zinszahlung | – 305 Euro / – 31 Prozent |

Wie genau funktionieren Aktienanleihen?

Bei der Konstruktion einer Aktienanleihe kombiniert ein Emittent wie Vontobel* oder BNP eine Geldanlage in einer Nullkuponanleihe (Zerobond long) mit dem Verkauf von Verkaufsoptionen (Put short). Die relative Höhe des Zinssatzes hängt dabei maßgeblich von der erwarteten Schwankungsbreite (Volatilität) des Basiswerts ab, die sich im Optionsmarkt niederschlägt. Hier werden für die Möglichkeit starker Kursausschläge – gleichbedeutend mit großen Chancen und Risiken – höhere Prämien gezahlt werden als für niedrige Schwankungsbreiten. Da eine Aktienanleihe eine synthetische, gedeckte Verkaufsposition verbrieft, kann bei hochvolatilen Basiswerten ein höherer Zinssatz angeboten werden als mit relativ schwankungsarmen Basiswerten.

Über die absolute Höhe des Zinssatzes entscheidet die Lage des Basispreises im Verhältnis zum aktuellen Aktienkurs. Liegen Basispreis und Aktienkurs in etwa gleich auf (am Geld), fallen die Optionsprämien für Puts – und damit die Zinskupons der Aktienanleihen – höher aus als bei einem Basispreis, der unterhalb des aktuellen Kursniveaus liegt. Eine defensive Aktienanleihe mit einem Basispreis von 40 Euro ist beim Aktienkurs von 50 Euro aus dem Geld und zahlt daher bei geringerem Risiko auch einen geringeren Zinskupon als eine Aktienanleihe mit Basispreis am Geld. Die zu verkaufende Anzahl von Puts entspricht immer exakt dem Bezugsverhältnis der Aktienanleihe (hier 25 Aktien bzw. Verkaufsoptionen).

Sofern die Aktie nun am Bewertungstag oberhalb von 40 Euro handelt, liegt der innere Wert der verkauften Puts bei genau null Euro. Der Anleger in der Aktienanleihe hat damit die erhaltene Optionsprämie komplett vereinnahmt – sie ist ihm in Form des Zinskupons zugeflossen. Unterhalb des Basispreises wird für die Gegenpartei (Put long) die Ausübung der Put-Option sinnvoll, da die Option nun im Geld liegt. Der innere Wert eines Puts beträgt bei einem Aktienkurs von 38 Euro exakt 2 Euro – die Gegenpartei wird also die Aktien andienen und dafür die Zahlung des Basispreises von 40 Euro verlangen. Der Emittent reicht die erhaltenen Aktien gemäß Produktausstattung an den Käufer der Aktienanleihe weiter. Diesem verbleibt dennoch ein Gewinn, da die Option anfänglich zum impliziten Preis von 2,80 Euro (= 70 Euro Zinsertrag / 25 Aktien), also teurer, verkauft wurde und zur Fälligkeit lediglich 2 Euro davon wieder „zurückgegeben“ werden.

Bei einer offensiver ausgerichteten Aktienanleihe wären Put-Optionen mit einem höheren Basispreis (etwa 50 Euro) verkauft worden. Da Optionen am Geld (Aktienkurs = Basispreis) immer einen höheren Wert haben als Optionen aus dem Geld, wäre folglich eine höhere Optionsprämie erzielt worden. Käufer dieser Aktienanleihe hätten demnach einen höheren Zinsertrag erzielt – zu einem erhöhten Risiko, denn ein Kursverfall unter 50 Euro ist wahrscheinlicher als ein Kursverfall unter 40 Euro.

Preisfaktoren bei Aktienanleihen

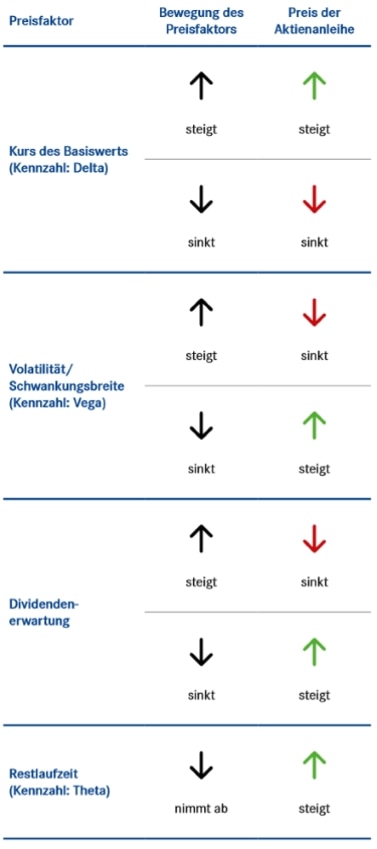

Der Preis einer Aktienanleihe unterliegt während der Produktlaufzeit Schwankungen, für die mehrere Einflussfaktoren verantwortlich sind. Der Einfluss von Veränderungen dieser Preisfaktoren kann durch Kennzahlen quantifiziert werden, die aus der Optionspreisformel nach Black/Scholes abgeleitet und mit griechischen Buchstaben bezeichnet werden.

Ein entscheidender Einflussfaktor auf den Preis einer Aktienanleihe ist die Kursentwicklung der zugrunde liegenden Aktie oder des Index oder des Rohstoffs (Kennzahl Delta). Steigende Kurse wirken sich prinzipiell positiv, fallende Kurse dagegen grundsätzlich negativ aus. Dabei darf nicht von einer linearen Beziehung zwischen den Preisen von Basiswert und Aktienanleihe ausgegangen werden: Liegt der Aktienkurs in der Nähe des Basispreises, also am Geld, reagiert der Preis der Aktienanleihe am stärksten auf die Kursbewegungen der Aktie. Je weiter der Aktienkurs sich vom Basispreis entfernt – und entweder aus dem Geld steigt oder „ins Geld“ fällt – desto geringer die Reagibilität der Aktienanleihe.

Ein weiterer wichtiger Preisfaktor ist die Schwankungsbreite oder Volatilität (Kennzahl Vega). Steigt die erwartete Schwankungsbreite für einen Basiswert an, so steigen grundsätzlich die Preise von Optionen (Calls wie Puts). Da Anleger in Aktienanleihen indirekt Verkäufer von Put-Optionen sind, wirkt sich eine höhere Volatilität negativ auf den Preis der Aktienanleihe aus. Andererseits haben fallende Volatilitäten grundsätzlich einen positiven Einfluss auf die Aktienanleihe. Die Sensitivität einer Aktienanleihe auf Änderungen der Volatilität ist besonders hoch, wenn der Aktienkurs in etwa auf Höhe des Basiswerts (am Geld) liegt. In dieser Konstellation schlägt sich auch die abnehmende Restlaufzeit (Kennzahl: Theta) deutlich positiv im Preis nieder; dies gilt gegen Laufzeitende, etwa für die letzten drei Laufzeitmonate der Aktienanleihe.

Bei Basiswerten, die während der Laufzeit der Aktienanleihe Erträge (etwa Dividenden) ausschütten, kann eine Änderung der Markterwartungen zu deren Höhe bis auf die Preise der Aktienanleihe durchschlagen.

Vorsicht: Überraschende Dividendenerhöhungen führen zu einer Wertminderung bei Aktienanleihen; umgekehrt sorgen überraschende Dividendenkürzungen oder deren kompletter Ausfall für steigende Preise der Aktienanleihe.

So finden Sie die passende Aktienanleihe

Anleger sollten vor dem Kauf eine differenzierte Markteinschätzung entwickeln, denn als Anlageinstrument eignet sich die Aktienanleihe weder für stark steigende noch für stark fallende Märkte – im ersten Fall ist der Gewinn auf den Zinskupon begrenzt, im zweiten Fall wird die Rückzahlung des Kapitals unsicher. Anleger können sich hinsichtlich ihrer individuellen Risikobereitschaft und Renditeerwartung an zwei Parametern orientieren: an der Lage des Basispreises im Verhältnis zum aktuellen Aktienkurs und an der (Rest-)Laufzeit.

Je tiefer der Basispreis gewählt wird, desto kleiner fallen Zinskupon und mögliche Maximalrendite aus; desto größer ist jedoch gleichzeitig die Toleranz gegenüber eigenen Prognosefehlern. Auch eine negative Aktienkursentwicklung kann bei einer Aktienanleihe mit einem niedrigen Basispreis noch verkraftet werden, ohne dass Kapitalverluste entstehen. Auch ein sehr niedriger Basispreis ersetzt aber keinen Kapitalschutz.

Wer dagegen der Aktie ein gutes Kurspotenzial zugesteht und nicht mit einem Abschwung zum Laufzeitende rechnet, kann seine Erträge optimieren, indem er einen Basispreis wählt, der auf Höhe der aktuellen Notierung oder sogar darüber liegt. Die erhöhte Risikobereitschaft zieht eine höhere Maximalrendite nach sich.

Extra-Tipp: Mit der Laufzeit einer Aktienanleihe steigt grundsätzlich deren Ertragspotenzial. Dennoch sollten Anleger bedenken, dass eine Aktienanleihe eine Short-Put-Position verbrieft, die auf die Vereinnahmung einer Optionsprämie basiert – und somit vom Zeitwertverlust von Optionen profitiert. Dieser fällt gemäß Optionspreisformel nicht linear über die Optionslaufzeit an, sondern ist in den letzten drei Monaten am höchsten.

Empirisch betrachtet vollziehen sich Kurssteigerungen an Aktienmärkten zumeist langsam und kontinuierlich, während Verluste oft heftig und schnell anfallen: Je besser sich der Geschäftsverlauf eines Unternehmens vorhersagen lässt, desto geringer ist die Unsicherheit über seine Zukunft und desto niedriger wird der Markt die Volatilität einschätzen. Steigende Kurse werden also oft von rückläufiger Volatilität, fallende Kurse von steigender Volatilität begleitet. Für die synthetische, gedeckte Short-Put-Position in einer Aktienanleihe kann dies bedeuten, dass positive Effekte aus steigenden Kursen durch fallende Volatilitäten noch verstärkt werden. Umgekehrt können sich sinkende Aktienkurse auch zweifach negativ niederschlagen.

Bevor Sie sich für eine bestimmte Aktienanleihe entscheiden, sollten Sie sich immer folgende Fragen stellen:

WICHTIGE FRAGEN VOR EINEM INVESTMENT IN AKTIENANLEIHEN

- Ab welchem Kurs werden bei Fälligkeit die Aktien geliefert?

- Ab welchem Kurs bei Fälligkeit ist der vollständige Zinsertrag der Aktienanleihe aufgezehrt?

- Wo liegen verschiedene Kursmarken der zugrundeliegenden Aktie?

Produkt- und Ausstattungsvarianten

Wer in Aktienanleihen investieren möchte, kann zwischen unterschiedlichen Produkten wählen. Verschiedene Emittenten wie Vontobel*, BNP, HSBC und Société Générale* begeben unterschiedliche Aktienanleihen, ein Vergleich kann sich lohnen. Im Folgenden stellen wir Ihnen die unterschiedliche Aktienanleihen vor.

Aktienanleihe Protect/Aktienanleihe Plus

Die Aktienanleihe Protect zahlt auch bei einem gefallenen Aktienkurs den vollständigen Nennwert zurück – Voraussetzung dafür ist aber, dass eine bestimmte Barriere während der kompletten Laufzeit niemals berührt oder unterschritten wurde. Sollte der Aktienkurs dagegen während der kontinuierlichen Beobachtung zumindest einmal die Barriere verletzt haben, dann entfällt die Protect-Funktion und das Produkt verwandelt sich in eine klassische Aktienanleihe zurück: Für die Ermittlung der Rückzahlungsart ist nun wieder einzig relevant, ob der Aktienkurs am Bewertungstag auf oder über dem Basiswert (Nennwert plus Zinsen) oder darunter (Aktienlieferung plus Zinsen) notiert.

Aktienanleihe Protect Pro/Aktienanleihe Plus Pro

Während die Barriere einer Aktienanleihe Protect während der gesamten Laufzeit niemals berührt oder unterschritten werden darf, ist der relevante Beobachtungszeitraum für die Barriere einer Aktienanleihe Protect Pro wesentlich kürzer: Er umfasst zumeist nur die letzten drei Monate, manchmal nur den letzten Monat der Laufzeit. Für das geringere Risiko zahlen Anleger allerdings einen Preis: Die Maximalrendite einer Aktienanleihe Protect Pro ist geringer als die einer ansonsten vergleichbaren Aktienanleihe Protect. Bei Verletzung der Barriere wandelt sich das Produkt – analog zur Protect-Variante – in eine klassische Aktienanleihe. Die Kuponzahlung erfolgt auch hier unabhängig von der Kursentwicklung des Basiswerts.

Duo- oder Multi-Aktienanleihe

Duo- oder Multi-Aktienanleihen beziehen sich nicht nur auf einen, sondern auf zwei oder mehr Basiswerte – das ermöglicht entweder höhere Kupons oder aber tiefere Barrieren (für die Protect-Variante). Sämtliche Bedingungen müssen hier aber nicht nur von einer, sondern von allen Aktien eingehalten werden. Für jede Aktie wird ein separater Basispreis (ggf. auch eine Barriere) festgelegt; eine Verrechnung von positiven und negativen Kursentwicklungen – wie etwa in einem Aktiendepot – erfolgt nicht. Risiken werden in dieser Produktart also nicht diversifiziert, sondern akkumuliert. Daher ist diese Anlage nicht mit mehreren Anlagen in einzelnen Aktienanleihen (Protect) vergleichbar. Kommt es am Laufzeitende nicht zur Rückzahlung des Nennwerts, wird die Aktie mit der schlechtesten Kursentwicklung geliefert (Worst-of-Prinzip).

Fixkupon-Express-Zertifikat

Fixkupon-Express-Zertifikate zahlen wie Aktienanleihen einen regelmäßigen Kupon – unabhängig von der Kursentwicklung des Basiswerts. Fixkupon-Express-Zertifikate werden jedoch bei Emission nicht nur mit einem festen Zinskupon, sondern zusätzlich mit einem Auszahlungslevel und einer Barriere ausgestattet. Ihre Barriere wird kontinuierlich betrachtet und darf während der gesamten Laufzeit nicht berührt oder unterschritten werden. Sollte der Aktienkurs am ersten Bewertungstag das Auszahlungslevel erreichen oder überschreiten, wird das Fixkupon-Express-Zertifikat vorzeitig fällig und zum Nennwert zuzüglich Fixkupon zurückgezahlt.

Kommt es zu einer vorzeitigen Rückzahlung, erlischt das Produkt; weitere Zinsen werden nicht mehr gezahlt. Kommt es dagegen nicht zu einer vorzeitigen Tilgung, berechnet sich der Rückzahlungsbetrag bei Endfälligkeit in Abhängigkeit vom Schlusskurs des Basiswerts. Notiert dieser auf oder über dem Auszahlungslevel, umfasst die Rückzahlung Nennwert und Kuponzahlung. Liegt der Schlusskurs dagegen unterhalb des Auszahlungslevels, muss die Barriere herangezogen werden: Sofern sie im Beobachtungszeitraum niemals verletzt wurde, setzt sich der Rückzahlungsbetrag abermals aus Nennwert und Kupon zusammen. Bei einem Bruch der Barriere realisieren Anleger dagegen einen Auszahlungsbetrag, der exakt die Entwicklung eines Direktinvestments widerspiegelt – zuzüglich des Fixkupons. Eine Aktienanleihe und ein Fixkupon-Express-Zertifikat weisen also eine große Ähnlichkeit auf, unterscheiden sich aber durch die Möglichkeit der vorzeitigen Fälligkeit eines Fixkupon-Express-Zertifikats.

Quanto-Aktienanleihe (mit Wechselkurssicherung)

Notiert ein Basiswert in Fremdwährung, kann jegliche Variante einer Aktienanleihe mit einer Wechselkurssicherung (Quanto-Mechanismus) versehen werden. Diese fixiert den Wechselkurs auf das Verhältnis 1:1. Dadurch werden alle Chancen und Risiken einer Fremdwährungsanlage zugunsten erhöhter Kalkulationssicherheit ausgeschlossen.

Aktienanleihen kaufen – das sollten Sie tun

-

Wer Aktienanleihen kaufen möchte, sollte Chancen und Risiken der zugrundeliegenden Aktien richtig einschätzen können. Wie verschiedene andere Finanzprodukte sollten auch Aktienanleihen nur als Depotbeimischung gesehen werden.

-

Sie sind noch unsicher, ob Sie in Aktienanleihen investieren wollen? Dann sollten Sie unter Umständen auf eine gründliche Beratung bei Ihrer Bank zurückgreifen.

-

Nehmen Sie bei der Auswahl geeigneter Produkte insbesondere den zugrundeliegenden Basiswert genau unter die Lupe. Grundsätzlich gilt: Je höher der Kupon, desto höher die Volatilität der Aktie und desto höher das Risiko.

-

Haben Sie sich für einen Basiswert entschieden, können Sie passende Aktienanleihen bei Emittenten wie Vontobel*, HSBC, BNP Paribas oder Société Générale* suchen. Investieren Sie dann in Ihre bevorzugten Produkte.

* Das bedeutet das Sternchen: Unsere Ratgeber-Artikel sind objektiv recherchiert und unabhängig erstellt. Wir wollen so möglichst vielen Menschen helfen, eigenständig Vermögen aufzubauen und in Finanzfragen die richtigen Entscheidungen zu treffen. Damit unsere Informationen kostenlos abrufbar sind, werden manchmal Klicks auf Verlinkungen vergütet. Diese sogenannten Affiliate Links kennzeichnen wir mit einem Sternchen. Geld bekommt die finanzen.net GmbH, aber nie der Autor individuell, wenn Leser auf einen solchen Link klicken oder beim Anbieter einen Vertrag abschließen. Ob die finanzen.net GmbH eine Vergütung erhält und in welcher Höhe, hat keinerlei Einfluss auf die Produktempfehlungen. Für die Ratgeber-Redaktion ist ausschließlich wichtig, ob ein Angebot gut für Anleger und Sparer ist.

🌳Das bedeutet das Bäumchen: Anlageprodukte, die im Sinne des Emittenten als nachhaltig klassifiziert werden, zeichnen wir mit einem Bäumchen-Symbol aus.

Bildquelle: StockStyle/Shutterstock.com, eamesBot/Shutterstuck.com

Aktien, ETFs, Derivate, Kryptos und mehr - jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Oskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.