Der Cost-Average-Effekt oder Durchschnittskosteneffekt beschreibt in der Finanzbranche ein Phänomen, das bei gleichbleibender Investitionshöhe in dasselbe Wertpapier über einen längeren Zeitraum eintreten kann. Beim sogenannten „Cost Averaging“ zahlt man jeden Monat denselben Betrag für eine Aktie, Investmentfonds oder ETF. Dabei ist es egal, ob die Anlage im Wert steigt oder fällt. Folglich erwirbt man bei steigenden Kursen weniger und bei fallenden Kursen mehr Wertpapieranteile. In der Theorie gibt man so auf lange Sicht weniger für die gleiche Menge an Anteilen aus als bei einer größeren Einmalanlage und erhöht so die Rendite.

Cost-Average-Effekt – das bringt der Durchschnittskosteneffekt wirklich!

Viele Anleger können oder wollen nicht so viel Geld auf einmal in ein Wertpapier setzen. Für diese Investoren-Gruppe ist daher unter Umständen das sogenannte Cost Averaging interessant. Hierbei wird regelmäßig eine gleichbleibende, kleinere Summe in dasselbe Wertpapier investiert und mit ein wenig Geduld profitiert man auf Dauer vom Cost-Average-Effekt. Was das genau ist, wann dieses Phänomen auftritt und wie Sie Kapital aus vielen kleineren Investments über einen größeren Zeitraum schlagen, erfahren Sie in diesem Artikel. Zu Beginn gibt’s direkt das Wichtigste in Kürze sowie unsere spannenden Tipps und Empfehlungen!

Cost-Average-Effect – Das Wichtigste in Kürze

- Der Cost-Average-Effekt entsteht, wenn man über einen längeren Zeitraum hinweg regelmäßig denselben Betrag in ein volatiles Wertpapier investiert.

- Besonders Anleger, die nicht gerne viel Kapital auf einmal in ein Wertpapier investieren können oder wollen, können vom Cost-Average-Effekt profitieren.

- Um das Meiste aus dem Cost-Average-Effekt herauszuholen, sollten Sie darauf achten, Ihre Depot- und Ordergebühren niedrig zu halten.

- Unsere Empfehlung: Eröffnen Sie ein kostenloses Depot ohne Ordergebühren bei finanzen.net zero1. Dort können Sie Aktien und alle anderen Wertpapiere ohne Ordergebühren (zzgl. Spreads) handeln.

- Tipp: Cost Averaging in Form eines ETF-Sparplans kann Ihnen dabei helfen, ein größeres Vermögen und eine Altersvorsorge aufzubauen.

- Produktempfehlung (Komplettpaket): OSKAR2 bietet ein Rundum-sorglos-Paket. OSKAR übernimmt ETF-Auswahl, Steueroptimierung und kostenloses Rebalancing. CAPITAL zeichnete OSKAR mit der Höchstnote von 5-Sternen aus für die höchste Rendite aller Top-10 Angebote im Test. Empfohlen wird OSKAR zudem von Welt am Sonntag, ntv und ELTERN (ETF-Sparen für Kinder).

Inhaltsverzeichnis

Was ist der Cost-Average-Effekt?

Von fallenden Kursen profitieren – so funktioniert der Cost-Average-Effekt

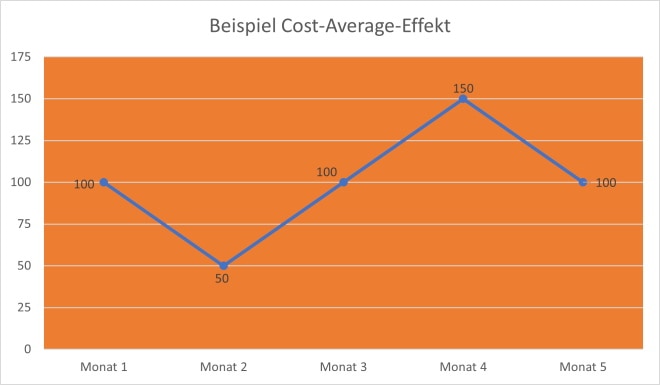

Die Grundidee des Cost-Average-Effektes ist es, möglichst Timingfehler zu vermeiden, also zum falschen Zeitpunkt Wertpapiere oder Fondsanteile zu kaufen. Der Zeitraum, in dem ein Kauf zu dem regelmäßigen festgelegten Preis möglich ist, ist größer als bei unregelmäßigen Einzelinvestments. Wie der Cost-Average-Effekt funktioniert, lässt sich am besten an einem Beispiel erklären: Auf der untenstehenden Grafik sehen Sie einen ausgedachten, exemplarischen Kursverlauf.

Gehen wir davon aus, dass Sie jeden Monat 100 Euro investieren wollen und ein Anteilsschein des von Ihnen ausgesuchten Wertpapiers im ersten Monat 100 Euro kostet. Im ersten Monat bekommen Sie also für 100 Euro einen Anteilsschein. Im zweiten Monat fällt der Kurs auf 50 Euro und in Ihr Depot wandern zwei Anteile. Der dritte Monat bringt eine Kurserholung auf 100 Euro, weshalb Sie einen Anteilsschein kaufen. Der Kurs steigt weiter auf 150 Euro und Sie bekommen nur noch 0,66 Prozent eines Anteilsscheins. Im fünften Monat sinkt der Kurs auf 100 Euro. Sie haben also in fünf Monaten 5,66 Anteilsscheine für 500 Euro gekauft. Hätten Sie im ersten Monat bereits 500 Euro investiert, hätten Sie nur fünf Anteile erhalten. Durch den Cost-Average-Effekt haben Sie eine Rendite von mehr als zehn Prozent im Vergleich zur größeren Einmalinvestition generiert.

Von erfahrenen Investment-Profis lernen

Noch mehr Expertenwissen zu Aktien, ETFs & Co. gibt es in unseren kostenfreien Online-Seminaren. Fondsmanager, Analysten, Profi-Trader und andere Experten stehen Ihnen Rede und Antwort:

Wann profitiert man vom Cost-Average-Effekt?

Um es direkt vorwegzunehmen: der Cost-Average-Effekt ist keine Wertpapier-Wunderwaffe. Der Durchschnittskosteneffekt wirkt am besten bei schwankungsfreudigen und riskanten Anlagen. Mit dem Cost-Average-Effekt begrenzen Sie in solchen Fällen potenzielle Verluste und vergrößern die Wahrscheinlichkeit, zu einem lukrativen Zeitpunkt zu kaufen. Sicherheitsorientierte Anleger können so von volatileren Wertpapieren profitieren. Aber natürlich bietet hier auch ein Cost-Average-Effekt keine Erfolgsgarantie.

Hinweis: Um am besten vom Cost-Average-Effekt profitieren zu können, sollten Sie darauf achten, ein Depot bei einem Broker zu eröffnen, der möglichst niedrige Kontoführungs- und Ordergebühren verlangt. Bei finanzen.net zero1 zum Beispiel können Sie kostenfrei ein Depot eröffnen, führen und Order (zzgl. Spreads) vornehmen.

Wann wirkt der Cost-Average-Effekt nicht?

Prinzipiell kann man sagen, dass der Durchschnittskosteneffekt nicht bei konstant steigenden und fallenden Kursen wirkt. Wenn der Wert eines Assets über einen langen Zeitraum fällt und das vermutlich auch zukünftig tun wird, bekommen Sie zwar immer mehr Anteile, aber die Rendite nicht mehr zurück. Läuft der Kurs fortwährend nach oben, gibt es immer weniger Anteile für Ihre Sparraten und somit weniger Dividenden und Zinsen.

Das könnte Sie auch interessieren:

Das Verhältnis von Cost-Average-Effekt und ETF

Finanzexperten streiten sich darüber, ob der Cost-Average-Effekt auf lange Sicht die größere Einmalanlange schlägt. Eine Studie aus dem Jahr 2012 scheint zu belegen, dass zumindest in Bezug auf ETFs die große Einmalzahlung den Durchschnittskosteneffekt aushebelt. Wenn man sich die globalen Märkte und Indizes wie den MSCI World-Index anschaut, die diese Märkte abbilden, sieht man über Zeiträume von Jahrzehnten hinweg konstante Wertsteigerungen. Wenn langfristig nach oben oder unten laufende Kurse den Cost-Average-Effekt negieren, ist es logisch, dass die größere Einmaleinlage auf lange Sicht besser abschneidet. Das bedeutet aber nicht, dass ETF-Sparen schlecht ist.

Warum sich ETF-Sparen trotzdem lohnt

Auch wenn die Einmaleinlage in gewissen empirischen Studien den Cost-Average-Effekt schlägt, heißt das nicht, dass ETF-Sparen nicht lukrativ ist. Anleger, die nicht so viel Kapital zur Verfügung haben beziehungsweise nicht alles auf einmal investieren wollen, können dennoch von einem ETF-Sparplan oder Aktien-Sparplan profitieren. Denn ein ETF-Sparplan kann vielmehr dafür sorgen, dass man überhaupt zukünftig in die Lage kommt, eine größere Geldmenge auf einmal mobilisieren zu können. Außerdem fühlen sich sicherheitsorientierte Anleger damit wohl, nicht so viel Geld auf einmal zu investieren. Denn auch wenn die Märkte historisch gesehen wachsen, kann es immer wieder zu mehr oder weniger großen Börsencrashs kommen, für die man sich mit einem langfristigen Sparplan gewappnet fühlt. Ferner ist es auch nicht so, dass ETFs in einer geraden Linie nach oben verlaufen. Selbst stabile ETFs sind kleineren Schwankungen unterworfen, sodass der Cost-Average-Effekt durchaus in Erscheinung treten kann.

Fazit: Bringt der Cost-Average-Effekt wirklich etwas?

Möchte man die Sinnhaftigkeit des Durchschnittskosteneffekts beziehungsweise die Effektivität von Cost Averaging bewerten, muss man verschiedene Anlegergruppe und psychologische Effekte im Auge behalten. Prinzipiell könnte man sagen, dass sicherheitsorientierte Börsenfreunde und Investmentinteressierte mit wenig Kapital beim Cost Averaging besser bedient sind.

Auch für Neulinge im Wertpapierhandel sind kleinere, gleichbleibende Käufe in vielen Fällen sinnvoller, um sich mit mehr Vorsicht an die Börsenwelt heranzutasten und auch eine gewisse Investmentdisziplin zu erlernen. Für erfahrene Anleger scheint der Cost-Average-Effekt bei schwankungsfreudigen Wertpapieren eher eine Rolle zu spielen. Am Aktienmarkt versierte und finanzkräftige Investoren scheinen laut Experten eher mit größeren Einmalanlagen besser zu fahren.

Ob Cost Averaging die richtige Anlagestrategie für Sie ist, müssen Sie für sich selbst herausfinden. Weitere Tipps zum Geldanlegen finden Sie in unserem Ratgeber zur Geldanlage.

Cost-Average-Effekt – das sollten Sie tun

-

Verschaffen Sie sich einen Überblick über Ihre Finanzen und finden Sie heraus, wie viel Geld Sie monatlich in Wertpapiere investieren können.

-

Eröffnen Sie ein Depot und achten Sie dabei auf Gebühren. Unser Depot-Vergleich hilft Ihnen bei der Suche.

-

Suchen Sie sich einen Fonds oder mehrere Wertpapiere aus, die auf Sie vielversprechend wirken.

-

Legen Sie den Betrag fest, den Sie im ersten Schritt ermittelt haben, und investieren Sie diesen regelmäßig in die ausgewählten Assets

-

Behalten Sie langfristig Ihre Anlagen im Auge. Bleiben sie auch bei schwierigen Kursen standhaft, aber wechseln Sie die Anlage, wenn die Börsennotierungen Sie dauerhaft unzufrieden machen.

Disclaimer: Die in diesem Artikel enthaltenen Inhalte dienen ausschließlich allgemeinen Informations-, Bildungs- und Marketingzwecken ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität. Die Inhalte stellen keine Anlageberatung, Anlagestrategieempfehlung oder Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Die Informationen berücksichtigen nicht die individuellen Anlageziele und finanzielle Situation des Lesers. Jede Anlageentscheidung sollte eigenverantwortlich getroffen und sorgfältig geprüft werden. Vor einer Anlageentscheidung sollte der Rat eines Anlage- und Steuerberaters eingeholt werden. Der Handel mit Wertpapieren oder sonstigen Finanzinstrumenten ist mit hohen Risiken verbunden, bis hin zum Totalverlust des eingesetzten Kapitals. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Aussagen über zukünftige wirtschaftliche Entwicklungen basieren grundsätzlich auf Annahmen und Einschätzungen, die sich im Zeitablauf als nicht zutreffend erweisen können. Wir übernehmen keine Haftung für Verluste, die durch die Umsetzung der in diesem Artikel genannten Informationen entstehen.

1Hinweis zu ZERO: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH.

*Hinweis zu Affiliate-Links: Unsere Ratgeber-Artikel sind objektiv und unabhängig erstellt, wobei mit Sternchen gekennzeichnete Links zur Finanzierung der kostenlosen Inhalte dienen. Die Vergütung aus diesen Links hat keinen Einfluss auf unsere Inhalte.

1Hinweis: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH.

2Hinweis: Oskar ist eine Marke der Oskar.de GmbH, eine Ausgründung der finanzen.net GmbH. Die Scalable Capital Vermögensverwaltung GmbH verwaltet das Vermögen, die Baader Bank AG führt die Depots mit Verrechnungskonten. Weitere Informationen finden Sie hier.

Aktien, ETFs, Derivate, Kryptos und mehr - jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Oskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.