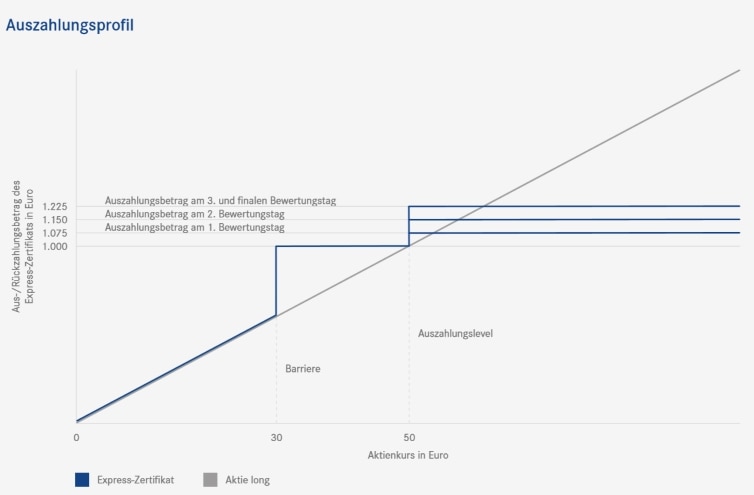

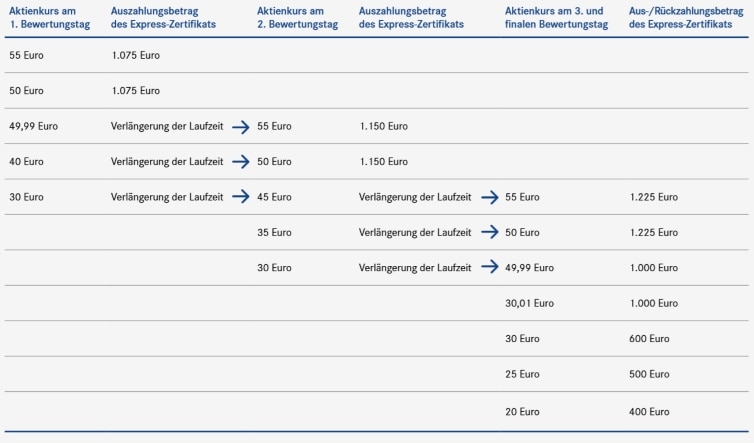

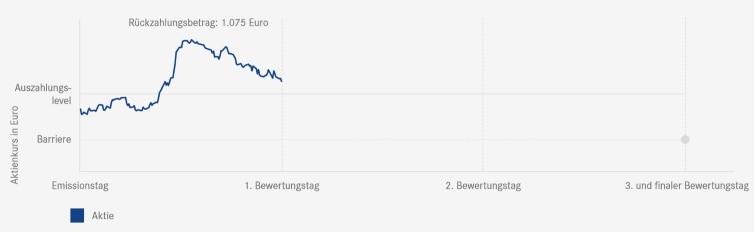

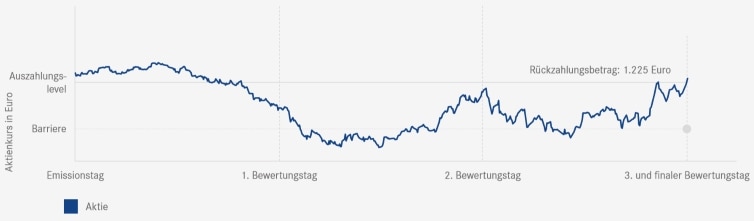

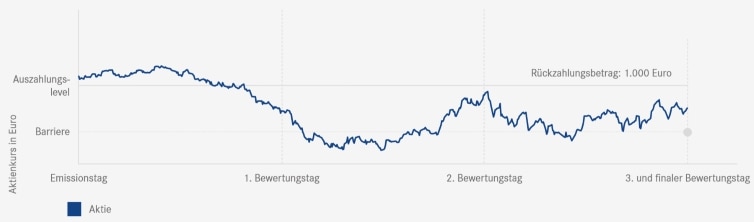

Ein Express-Zertifikat ist ein Wertpapier, das mit einer maximalen Laufzeit begeben, aber vorzeitig zurückgezahlt wird, sobald der Kurs des Basiswerts an einem der vordefinierten Beobachtungstage oberhalb einer bestimmten Kursmarke, dem Auszahlungslevel, notiert. In diesem Fall umfasst der Auszahlungsbetrag den investierten Nennwert zuzüglich einer Express-Zahlung, welche den Ertrag des Anlegers darstellt. Liegt der Basiswertkurs nicht am ersten, sondern erst an einem späteren Stichtag auf oder oberhalb des Auszahlungslevels, dann kommen alle bis dahin aufgeschobenen Express-Zahlungen zur Rückzahlung. Kommt es bis zum finalen Bewertungstag nie zu einer vorzeitigen Fälligkeit, dann wird der Maximalertrag erzielt, wenn der Basiswert über dem Auszahlungslevel schließt. Liegt der Basiswertkurs dagegen unterhalb des Auszahlungslevels, aber oberhalb der Barriere, dann kommt der Nennwert zur Rückzahlung. Bei Kursen auf oder unterhalb der Barriere reflektiert der Rückzahlungsbetrag die prozentuale negative Wertentwicklung des Basiswerts seit Emission (Referenzpreis).

Wenn Sie auf der Suche nach dem besten Express-Zertifikat sind, dann erfahren Sie weiter unten in diesem Ratgeber mehr dazu – so finden Sie das passende Zertifikat.