Bereits in den 1990er Jahren kamen CFDs unter institutionellen Händlern zum Einsatz. Die Abkürzung CFD steht für Contracts for Difference und meint Differenzgeschäfte; Investmentbanker sprechen auch von Equity Swaps. Im Interbankenmarkt, also dem Handel zwischen Kreditinstituten, werden diese Kontrakte vor allem zu Absicherungszwecken eingesetzt. Mit der Einführung der Stempelsteuer (Stamp Duty Reserve Tax) in England im Jahr 1986 wurden CFDs auch unter spekulativen Anlegern immer beliebter. Denn die beim Verkauf von Aktien fällige Steuer in Höhe von 0,5% auf den Geldwert ließ sich damit geschickt umgehen.

CFD-Handel – eine Einführung

CFDs sind hochspekulative Finanzderivate, die nur für Anleger geeignet sind, die neben den Chancen auch die besonderen Risiken dieser Anlageklasse kennen. In diesem Ratgeber erhalten Sie wichtige Tipps und Empfehlungen zum CFD-Handel und CFD-Trading sowie zur Auswahl eines CFD-Brokers.

CFD-Handel – Das Wichtigste in Kürze

- CFDs (Contracts for Difference) gehören zur Gruppe der Derivate. Der Kurs eines CFDs leitet sich also direkt vom jeweiligen Basiswert ab, beispielsweise von einer Aktie oder einem Index.

- Anleger erwerben mit CFDs also keine Beteiligung an einem Unternehmen oder einem sonstigen realen Vermögensgegenstand.

- Wer CFDs handelt, sollte wissen, dass er mit hochspekulativen Finanzderivaten hantiert.

- Seit August 2018 wird der CFD-Handel stärker reguliert, das hat sich geändert.

- Für risikobereite Anleger ist der CFD-Handel interessant, weil sie mit CFDs auch auf Basiswerte spekulieren können, die ein „normaler Investor“ nicht handeln kann.

- Unsere Empfehlung: Informieren Sie sich umfassend, bevor Sie ins CFD-Trading einsteigen. Wählen Sie Ihren CFD-Broker mit Bedacht aus, die Konditionen der Anbieter unterscheiden sich mitunter stark.

- Anbieter finden Sie in unserem CFD-Broker-Vergleich.

- Das sollten Sie bei der Auswahl Ihres CFD-Brokers berücksichtigen: Tipps zur Auswahl des besten CFD-Depots.

Inhaltsverzeichnis

CFD – Contracts for Difference

CFD Handel findet überwiegend außerbörslich statt

Anders als bei Aktien findet der CFD Handel überwiegend außerbörslich im sogenannten Over-the-counter-Handel (OTC) statt – also außerhalb des organisierten bzw. geregelten Marktes. Beim außerbörslichen Handel werden Käufe und Verkäufe direkt mit dem CFD Broker/ Market Maker abgewickelt. Dieser stellt die An- und Verkaufskurse, legt die Konditionen fest und bietet Handelsmöglichkeiten. Bei der Wahl des passenden Brokers sollten CFD-Trader daher prüfen, welcher Market Maker den CFD-Handel abwickelt.

Die Commerzbank bietet Anlegern den Handel praktisch aller Anlageklassen, neben CFDs auf deutsche und internationale Aktien können Anleger auch CFDs auf Indizes, Rohstoffe, Edelmetalle, Währungen, Zinsen und Futures handeln.

Für risikobereite Anleger ist der CFD-Handel schon deshalb interessant, weil sie mit CFDs in Basiswerte investieren können, die ein „normaler Investor“ nicht handeln kann. Beispielsweise kann beim CFD-Trading nur ein DAX-Kontrakt erworben werden. Spannend ist auch der Handel von CFDs auf Zins- oder DAX-Futures, Rohstoffe wie Kaffee, Öl oder Orangensaft. Auch Spekulationen auf spezielle Indizes sind möglich, so zum Beispiel der Handel eines Volatilitätsindex. Der Market Maker ist verantwortlich für die entsprechende Liquidität im Markt, stellt An- und Verkaufskurse und sorgt somit für die Handelbarkeit der CFDs.

Von erfahrenen Investment-Profis lernen

Noch mehr Expertenwissen zu Aktien, ETFs & Co. gibt es in unseren kostenfreien Online-Seminaren. Fondsmanager, Analysten, Profi-Trader und andere Experten stehen Ihnen Rede und Antwort:

Was ist ein CFD?

CFDs gehören zu den Derivaten, der Kurs eines CFDs leitet sich also direkt vom jeweiligen Basiswert ab, beispielsweise einer Aktie oder einem Index. Anleger erwerben somit keine Beteiligung an einem Unternehmen oder einem sonstigen realen Vermögensgegenstand und haben daher beispielsweise auch keine Rechte zur Teilnahme an einer Hauptversammlung oder zur Lieferung des Basiswerts. CFD Trader sind stattdessen Inhaber einer Forderung gegen den CFD Vertragspartner bzw. den CFD-Broker. Was viele allerdings nicht wissen: Beim Thema Dividenden sind CFD-Trader Aktionären quasi gleichgestellt. CFD-Tradern, die auf steigende Kurse setzen, werden am ex Dividende-Tag (exD), also dem Tag an dem die Dividendenausschüttung vorgenommen wird, 85% der Dividende gutgeschrieben. Anleger, die an diesem Tag hingegen einen Short-CFD besitzen, müssen die volle Dividende begleichen.

Wie funktioniert der CFD Handel?

Beim CFD-Handel können Anleger an Kursbewegungen von Indizes, Aktien, Währungen oder Rohstoffen mit Hebel partizipieren. Wie der Name schon vermuten lässt, wird bei einem Differenzkontrakt die Kursdifferenz zwischen Ein- und Ausstiegszeitpunkt, der sogenannte Spread, gehandelt. Dabei können Anleger CFDs handeln, die von steigenden Kursen (Long-CFD), und solche, die von fallende Notierungen des Basiswerts profitieren (Short-CFD).

Der bedeutendste Unterschied von CFDs zu klassischen Wertpapieren wie Aktien oder Fonds ist, dass beim CFD-Handel nur ein geringer Kapitaleinsatz erforderlich ist, die CFDs sich aber dennoch 1:1 zum zugrundeliegenden Basiswert entwickeln. Kurz gesagt: Alle den Basiswert kursbeeinflussenden Faktoren schlagen beim CFD Handel voll auf den Differenzkontrakt durch.

Wichtig: Beim CFD-Trading können Anleger somit die vollen Kursbewegungen von Aktien, Indizes, Rohstoffen, Renten et cetera mit einem Bruchteil des sonst erforderlichen Kapitals handeln.

CFD-Trading: Worauf Anleger beim Handeln mit Hebel achten sollten

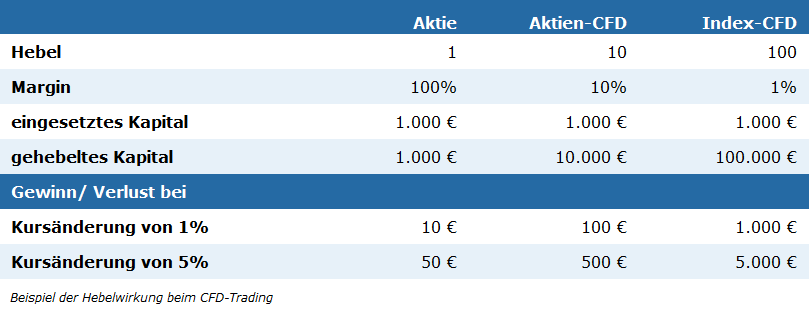

Anders als beim Aktienhandel müssen Anleger beim CFD-Trading für ihre Handelsposition nur einen Bruchteil der Investitionssumme aufbringen. CFD-Trader hinterlegen lediglich eine Sicherheitsleistung, kurz Margin. Der Marginsatz hängt dabei vom gewählten Basiswert ab.

Die Investitionskosten fürs CFD-Trading liegen somit deutlich unter denen, die beim Direktinvestment in den Basiswert fällig wären. Meist liegen diese Kosten bei nur einem bis zehn Prozent der gehandelten Summe. Beim CFD-Trading handeln Anleger den Basiswert quasi auf Kredit.

In der Regel müssen Käufer daher Finanzierungszinsen aufbringen. Anleger, die mit CFDs short gehen, erhalten hingegen meist Habenzinsen. Der Grund: Sie treten zunächst als Verkäufer eines CFDs auf. Den „leerverkauften“ CFD müssen die Short-Trader dann bei der Auflösung der Position wieder zurückkaufen.

Die entscheidende Rolle beim CFD-Trading kommt aber dem Hebel zu. Mit Differenzkontrakten hebeln Anleger ihren Einsatz um das Vielfache.

Ein Beispiel: Beim Handel von zehn DAX-Kontrakten hinterlegt der CFD-Trader eine Margin von einem Hundertstel bzw. einem Prozent. Bei einem DAX-Indexstand von 10.000 Punkten liegt die Margin somit bei 1.000 Euro (10 x 10.000 x 1/100). Anders ausgedrückt: Mit einem Investment von 1.000 Euro bewegen Anleger beim CFD-Trading 100.000 Euro an der Börse (10 x 10.000). Legt der DAX dann um 100 Punkte auf 10.100 Indexpunkte zu, reagiert der CFD-Kontrakt exakt wie der Index, gewinnt somit 100 Euro an Wert. Was für einen ETF– oder Zertifikate-Anleger lediglich eine Änderung von einem Prozent darstellt, kommt für den mit Hebel investierenden CFD-Trader einer Änderung von hundert Prozent gleich, da sich der Wert seiner zehn DAX-CFDs um 1.000 Euro (10 x 100 Euro) auf 2.000 Euro verdoppelt.

Achtung: Auch und gerade beim CFD-Trading sollten Anleger unbedingt beachten, dass jeder Chance auch ein entsprechendes Risiko gegenübersteht. Bei einem Rückgang im DAX um 50 Punkte (-0,5%) verliert der in obigem Beispiel erwähnte CFD-Kontrakt massiv an Wert (-50,0%). Wie man leicht erkennt: CFD-Trading ist mit nicht unerheblichen Risiken verbunden. Bis Mai 2017 konnten Anleger sogar mehr verlieren als nur ihre Einlage (Nachschusspflicht). Dank einer „Allgemeinverfügung“ der BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) vom 08.05.2017 dürfen Privatkunden aber keine Kontrakte mit Nachschusspflicht mehr angeboten werden.

Wie heftig CFDs auf Kursveränderungen reagieren können, zeigt ein Beispiel aus dem Jahr 2015: Im Januar 2015 verkündete die Schweizer Notenbank die Aufhebung der Bindung des Schweizer Franken an den Euro. An diesem Tag verzeichnete das Währungspaar EUR/CHF heftige Kursausschläge, zeitweise waren die zugehörigen Währungspaare gar nicht mehr handelbar. Letztendlich bewirkte die Notenbankentscheidung eine etwa zwanzigprozentige Aufwertung des Schweizer Franken gegenüber dem Euro. Anleger in entsprechend hochgehebelten CFD-Kontrakten verzeichneten, je nach Positionierung, außerordentlich hohe Gewinne oder exorbitante Verluste. Mehr dazu in der „Euro am Sonntag“ (Ausgabe 21/2015).

Fazit: Der CFD-Handel eignet sich nur für erfahrene und sehr spekulative Anleger, die mit dem erforderlichen Risiko-/ Moneymanagement des Tradings bestens vertraut sind. Anleger, die diesen Risiken aus dem Weg gehen möchten, sollten daher dem klassischen Handel von Aktien den Vorzug geben.

Das könnte Sie auch interessieren:

Stärkere Regulierung beim CFD- und Forex-Handel

Die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) hat zum 1. August 2018 eine stärkere Regulierung des CFD- und Forex-Handels durchgesetzt. Davon sind nicht nur die CFD-Anbieter betroffen, sondern die Neuregelungen wirken sich auch auf Ihren Handel mit CFDs und Devisen aus.

Durch die Entscheidung der ESMA gilt beim CFD- und Forex-Handel nun ein maximal zulässiger Hebel von 1:30. Laut Aussagen der Behörde sind die Hebel unter Berücksichtigung der Volatilität gewählt, sie gelten nicht für professionelle Trader. Wie hoch der Hebel konkret sein darf, hängt von der Art des Anlageprodukts ab. So hoch ist jetzt der maximal zulässige Hebel für Währungspaare, Rohstoffe, Indizes, Aktien und Kryptowährungen:

Maximale Hebel beim CFD-Handel und Forex-Trading

Folgende maximale Hebel sind für den Forex- und CFD-Handel gesetzlich festgelegt:

- 1:30 für Major-Forex-Paare

- 1:20 für andere Währungspaare, Gold und große Indizes wie z.B. DAX30, Dow Jones und S&P 500)

- 1:10 für andere Rohstoffe und kleinere Indizes

- 1:5 für Aktien

- 1:2 für Kryptowährungen

Neue Margin Close-Out Regeln und präsente Risikowarnung

Seit dem 1. August 2018 gelten zudem neue Margin Close-Out Regeln, die, ebenso wie die Regulierung des zulässigen Hebels, dem Schutz der CFD-Trader dienen. Sobald ihre gesamten offenen Positionen 50 Prozent der geforderten Margin übersteigen, müssen alle Positionen liquidiert, also verflüssigt werden. Gab es vor den neuen ESMA-Regeln bereits ein standardisiertes Margin Close-Out? Nein, bisher konnten die Broker selbst entscheiden, wann sie die Verlustpositionen ihrer Kunden schließen. Eine einheitliche Regelung gab es daher nicht.

Außerdem müssen CFD-Broker seit der Neuregelung durch die ESMA eine standardisierte Risikowarnung herausgeben. In dieser Risikowarnung muss der Prozentsatz der Trader angegeben sein, die im vorangegangen Quartal Geld verloren haben.

CFD-Broker: Vergleich der Kosten und Leistungen fürs CFD-Depot

Zum Handel von CFDs benötigen Interessierte ein CFD-Depot bei einem Broker bzw. einer Bank. Bei der Wahl des passenden Anbieters ist ein CFD-Broker-Vergleich empfehlenswert, denn es gibt einiges zu beachten.

- Die CFD Trading Plattform: Bietet Ihr CFD-Broker eine speziell für den CFD-Handel entwickelte Software (CFD-Handelsfrontend) an, die mit einem zeitgemäßen Funktionsumfang punktet? Auf kostenlose Realtimekurse sowie das Trading direkt aus dem Chart sollten Anleger beim CFD-Trading unter keinen Umständen verzichten. Sie sind wichtig für den unmittelbaren und schnellen Handel. Gerade für die Bereitstellung von Realtimekursen berechnen einige Broker leider noch immer Kursdatengebühren.

- CFD-Auswahl: Ein wichtiges Kriterium bei der Wahl des CFD-Brokers ist auch die Auswahl an CFDs und Basiswerten. Wie viele Indizes, Aktien, Futures, Währungen und Rohstoffe stehen zur Auswahl?

- Gebühren für CFD-Handel: Ein wichtiger Punkt der bei der CFD-Brokerwahl sind auch die Gebühren, die für den Handel anfallen. Anleger sollten vor allem die Gebühren pro Transaktion, die Haltekosten sowie Mindesteinzahlungen prüfen.

- Ausgleichszahlungen für Overnight-Positionen: Beim Vergleich der CFD-Brokerkonditionen sollten Anleger auch einen Blick auf die Konditionen für das Halten von Overnight-Positionen werfen. Meist werden Differenzkontrakte zwar nicht allzu lange gehalten. Dennoch gibt es bei den Ausgleichszahlungen für das Halten offener CFD-Positionen über den Handelsschluss hinaus (Overnight) teils beträchtliche Unterschiede. Übrigens: CFDs haben keine begrenzten Laufzeiten und unterliegen damit keinem Zeitwertverlust – anders als beispielsweise Optionsscheine. Eine Ausnahme bilden CFDs auf Futures mit definiertem Fälligkeitsdatum.

- Spread beim CFD-Handel: Werfen Sie vor der Eröffnung des CFD-Depots auch einen Blick auf die Spreads für die einzelnen Basiswerte – zu finden im Preis-Leistungsverzeichnis ihres CFD-Brokers. Meist unterscheidet sich das Angebot an Standard-Basiswerten wie Aktien, Devisen und Rohstoffen bei den verschiedenen CFD-Brokern zwar nur marginal. Anders sieht die Sache jedoch für Anleger aus, die auch CFDs auf Futures handeln möchten.

- Risiko- und Money-Management: Welche Möglichkeiten des Risiko- und Money-Managements bietet Ihr CFD-Broker? Eröffnen Sie ein CFD-Depot bei einem Broker, der innovative Orderzusätze wie Trailing-Stopps, Stopp-Loss-Orders, Limit-Orders oder Take-Profit-Orders ermöglicht, deren Gültigkeit Sie als CFD-Trader individuell bestimmen können.

Bei der Suche nach einem Anbieter für den CFD-Handel hilft Ihnen unser CFD-Broker-Vergleich. Dort haben wir die wichtigsten Broker für den CFD-Handel auf Herz und Nieren getestet.

CFDs handeln – das sollten Sie tun

-

Wenn Sie CFDs handeln wollen, vergleichen Sie unterschiedliche Angebote. Bei der Suche nach dem richtigen Anbieter hilft ein CFD-Broker-Vergleich.

-

Auch und gerade beim CFD-Trading sollten Anleger unbedingt beachten, dass jeder Chance auch ein entsprechendes Risiko gegenübersteht.

-

Unsere Empfehlung: Der CFD-Handel eignet sich nur für erfahrene und sehr spekulative Anleger, die mit dem erforderlichen Risiko-/ Moneymanagement des Tradings bestens vertraut sind.

-

Wenn Sie einen passenden CFD-Broker für sich entdeckt haben, handeln Sie die CFDs Ihrer Wahl.

Disclaimer: Die in diesem Artikel enthaltenen Inhalte dienen ausschließlich allgemeinen Informations-, Bildungs- und Marketingzwecken ohne Gewähr auf Vollständigkeit, Richtigkeit und Aktualität. Die Inhalte stellen keine Anlageberatung, Anlagestrategieempfehlung oder Aufforderung zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Die Informationen berücksichtigen nicht die individuellen Anlageziele und finanzielle Situation des Lesers. Jede Anlageentscheidung sollte eigenverantwortlich getroffen und sorgfältig geprüft werden. Vor einer Anlageentscheidung sollte der Rat eines Anlage- und Steuerberaters eingeholt werden. Der Handel mit Wertpapieren oder sonstigen Finanzinstrumenten ist mit hohen Risiken verbunden, bis hin zum Totalverlust des eingesetzten Kapitals. Die in der Vergangenheit erzielte Performance ist kein Indikator für zukünftige Wertentwicklungen. Aussagen über zukünftige wirtschaftliche Entwicklungen basieren grundsätzlich auf Annahmen und Einschätzungen, die sich im Zeitablauf als nicht zutreffend erweisen können. Wir übernehmen keine Haftung für Verluste, die durch die Umsetzung der in diesem Artikel genannten Informationen entstehen.

1Hinweis zu ZERO: finanzen.net zero ist ein Angebot der finanzen.net zero GmbH, einer Tochter der finanzen.net GmbH.

*Hinweis zu Affiliate-Links: Unsere Ratgeber-Artikel sind objektiv und unabhängig erstellt, wobei mit Sternchen gekennzeichnete Links zur Finanzierung der kostenlosen Inhalte dienen. Die Vergütung aus diesen Links hat keinen Einfluss auf unsere Inhalte.

Aktien, ETFs, Derivate, Kryptos und mehr - jetzt für 0 Euro pro Trade handeln (zzgl. marktüblicher Spreads)!

Oskar ist der einfache und intelligente ETF-Sparplan. Er übernimmt die ETF-Auswahl, ist steuersmart, transparent und kostengünstig.