Hebelzertifikate sind Hebelprodukte, also Anlageinstrumente, die mit einem Hebel ausgestattet sind. Anleger können bei diesen strukturierten Finanzprodukten von einem Hebeleffekt profitieren und ihr Geld renditestark anlegen, denn: Der Hebeleffekt ermöglicht einen größeren Gewinn. Sie sollten aber darauf achten, dass dieser Hebeleffekt auch einen höheren Verlust verursachen kann als bei einem Direktinvestment in einen Basiswert.

Der Hebel gibt dabei das Verhältnis an, in dem das Hebelzertifikat die Kursbewegung des Basiswertes nachvollzieht. Die Papiere können entweder laufzeitbegrenzt oder als Endlospapiere von Emittenten wie Vontobel* ausgegeben werden. Bei Hebelzertifikaten kann innerhalb kürzester Zeit eine massive Kursbewegung stattfinden.

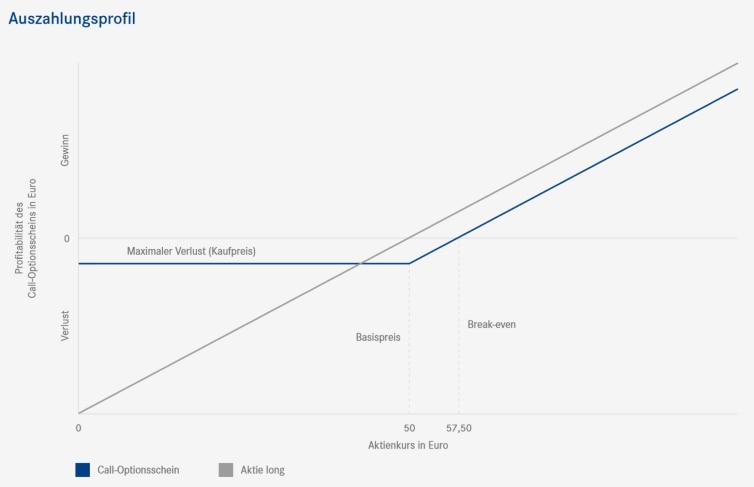

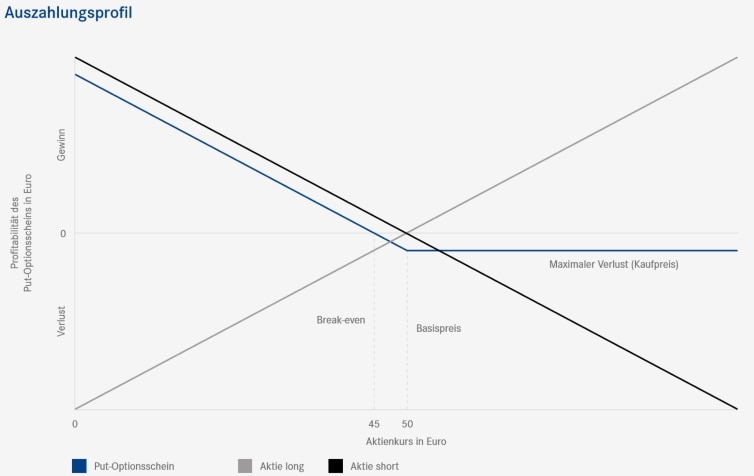

Hebelzertifikaten liegt immer ein Basiswert zugrunde, der real am Markt gehandelt wird: In Frage kommen Aktien, Rohstoffe, Währungen oder Indizes. Je nach Hebelzertifikat können Anleger auf steigende Kurse setzen (Calls) oder auch mit einem strukturierten Wertpapier auf fallende Kurse spekulieren (Put). Hebelzertifikate werden am Markt auch unter den Bezeichnungen Turbo-Zertifikate, Turbo-Optionsscheine, Waves oder Mini-Futures, Knock-Out-Zertifikate, Faktor-Optionsscheine. Dabei handelt es sich allesamt um Untergattungen von Hebelzertifikaten.